SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Меняем игрушки на удобрения - Синара

- 08 ноября 2022, 16:33

- |

Модельный портфель акций

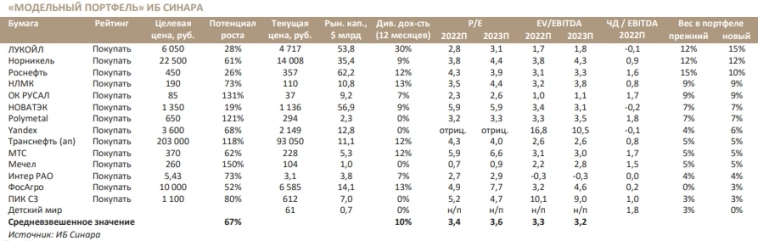

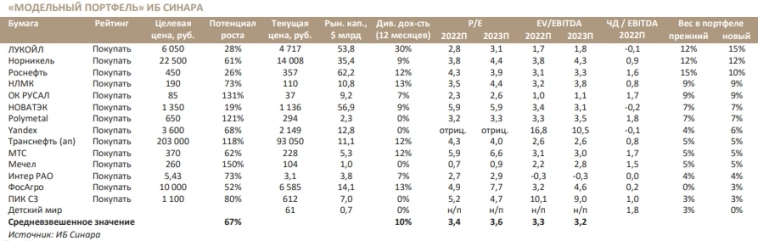

С учетом последних новостей и динамики акций мы пересмотрели структуру «Модельного портфеля акций», заменив бумаги Детского мира, заявившего о намерении стать частной компанией, на высокодоходные акции ФосАгро. Кроме того, мы уменьшили вес Роснефти, показавшей в октябре лучшую динамику, перераспределив «квоту» в пользу ЛУКОЙЛа, возобновившего выплату дивидендов, и компании Yandex, чьи финансовые результаты за 3К22 превзошли прогнозы. После ребалансировки совокупная доходность портфеля на годичном горизонте составляет 77%.

Катализаторы: реинвестирование промежуточных дивидендов; приток денег «возвращающихся» инвесторов; девальвация рубля; рост цен на сырье.

Риски: новые санкции; геополитическая эскалация; глобальная рецессия.

Реинвестирование дивидендов продолжит оказывать поддержку. По нашим расчетам, из 1,3 трлн руб., которые за 1П22 выплатили Газпром и Татнефть, инвесторы-резиденты, без учета стратегических, должны были получить около 350 млрд руб. По данным опросов, 60–70% этой суммы частные инвесторы намерены вложить обратно в рынок акций. Однако за последние две недели суммарное превышение «нормального» оборота МосБиржи составило всего 30 млрд руб., а значит, возможен еще приток ~150 млрд руб. Затем дивиденды выплатит ЛУКОЙЛ на сумму 515 млрд руб., из которых 170 млрд руб. в январе должны получить инвесторы-резиденты (помимо стратегических).

Мордовцев Василий

Синара ИБ

Фиксируем прибыль по Роснефти (частично), чтобы вложиться в ЛУКОЙЛ и Yandex. После необоснованной распродажи конца сентября акции Роснефти выросли в цене более чем на 30%, показав динамику намного лучше рынка. Мы сокращаем их вес в портфеле, увеличенный в начале октября, в пользу ЛУКОЙЛА и Yandex. Первая компания решила вопросы перевода дивидендов ключевым акционерам и возобновила выплаты, а вторая опубликовала финансовые результаты за 3К22, превзойдя прогнозы. Обе бумаги еще по большому счету не отреагировали на новости.

После пересмотра структуры совокупная доходность портфеля на годичном горизонте достигает 77%. С начала года наш портфель показал динамику на 2,6 п. п. лучше индекса МосБиржи, несмотря на провальные результаты сектора металлургии и горной добычи (1/3 портфеля). Потенциал роста индекса до рассчитанного нами целевого значения через год (3000 пунктов) составляет 35%, тогда как совокупная доходность портфеля на таком же горизонте достигает 77% (включая дивидендную в 10%).

С учетом последних новостей и динамики акций мы пересмотрели структуру «Модельного портфеля акций», заменив бумаги Детского мира, заявившего о намерении стать частной компанией, на высокодоходные акции ФосАгро. Кроме того, мы уменьшили вес Роснефти, показавшей в октябре лучшую динамику, перераспределив «квоту» в пользу ЛУКОЙЛа, возобновившего выплату дивидендов, и компании Yandex, чьи финансовые результаты за 3К22 превзошли прогнозы. После ребалансировки совокупная доходность портфеля на годичном горизонте составляет 77%.

Катализаторы: реинвестирование промежуточных дивидендов; приток денег «возвращающихся» инвесторов; девальвация рубля; рост цен на сырье.

Риски: новые санкции; геополитическая эскалация; глобальная рецессия.

Реинвестирование дивидендов продолжит оказывать поддержку. По нашим расчетам, из 1,3 трлн руб., которые за 1П22 выплатили Газпром и Татнефть, инвесторы-резиденты, без учета стратегических, должны были получить около 350 млрд руб. По данным опросов, 60–70% этой суммы частные инвесторы намерены вложить обратно в рынок акций. Однако за последние две недели суммарное превышение «нормального» оборота МосБиржи составило всего 30 млрд руб., а значит, возможен еще приток ~150 млрд руб. Затем дивиденды выплатит ЛУКОЙЛ на сумму 515 млрд руб., из которых 170 млрд руб. в январе должны получить инвесторы-резиденты (помимо стратегических).

Из Детского мира в ФосАгро. Мы прекратили вчера анализ акций Детского мира, после того как СД компании предложил в три этапа сделать ее частной, что мы оцениваем как негативную для миноритариев новость. Инвестиционная привлекательность ФосАгро, напротив, возросла с рекомендацией выплатить дивиденды за 3К22 в размере 318 руб. на акцию (дивидендная доходность — 5%, коэффициент выплаты — 100% FCF) при хороших прогнозах в части объема реализации и ценовой конъюнктуры.Таченников Кирилл

Мордовцев Василий

Синара ИБ

Фиксируем прибыль по Роснефти (частично), чтобы вложиться в ЛУКОЙЛ и Yandex. После необоснованной распродажи конца сентября акции Роснефти выросли в цене более чем на 30%, показав динамику намного лучше рынка. Мы сокращаем их вес в портфеле, увеличенный в начале октября, в пользу ЛУКОЙЛА и Yandex. Первая компания решила вопросы перевода дивидендов ключевым акционерам и возобновила выплаты, а вторая опубликовала финансовые результаты за 3К22, превзойдя прогнозы. Обе бумаги еще по большому счету не отреагировали на новости.

После пересмотра структуры совокупная доходность портфеля на годичном горизонте достигает 77%. С начала года наш портфель показал динамику на 2,6 п. п. лучше индекса МосБиржи, несмотря на провальные результаты сектора металлургии и горной добычи (1/3 портфеля). Потенциал роста индекса до рассчитанного нами целевого значения через год (3000 пунктов) составляет 35%, тогда как совокупная доходность портфеля на таком же горизонте достигает 77% (включая дивидендную в 10%).

639

Читайте на SMART-LAB:

Результаты ВОСА 15 декабря 2025 — обновленный состав СД Софтлайн

Друзья! 15 декабря (вчера) состоялось собрание акционеров. Сегодня рассказываем о принятых в рамках ВОСА решениях.

✅ Самое важное:...

12:55

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания