SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Селектел, 001Р-02R: инвестируем в IT-инфраструктуру - Финам

- 12 сентября 2022, 22:45

- |

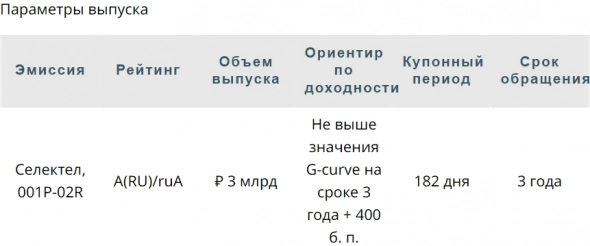

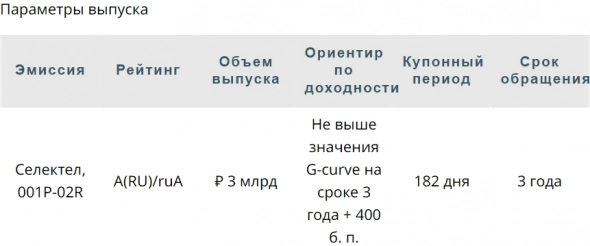

Технологическая компания Selectel 15 сентября будет собирать заявки на выпуск биржевых облигаций серии 001Р-02 R. По нашему мнению, участие в первичном размещении с премией от 300 б. п. интересно, если принимать во внимание финансовые показатели компании, рыночные позиции эмитента и перспективы российского рынка облачных сервисов.

Главное

«Селектел» (Selectel) — ведущий провайдер IT -инфраструктуры, специализирующийся на размещении оборудования клиентов в собственных дата-центрах, сдаче в аренду выделенных серверов, а также разработке и предоставлении облачных услуг. Компания является лидером на рынке приватных серверов и серверов bare metal (без операционной системы), стабильно входит в топ-4 по выручке IaaS (инфраструктура как услуга) и по количеству стоек. Клиентский портфель «Селектела» отлично диверсифицирован и насчитывает около 23 тыс. компаний, среди которых X5 Retail Group, Amediateka, VK, «Додо Пицца», Skillbox, Leroy Merlin и др., причем на долю 5 крупнейших клиентов приходится всего 12% выручки, 10 — 17%, а 50 — 37%.

В России активно развивается рынок IaaS-продуктов: ускоряются тенденции по передаче IT-инфраструктуры на аутсорс и применению облачных сервисов. Дополнительную поддержку локальному рынку оказывает государственное стимулирование, а также связанная с санкционными ограничениями необходимость бизнеса обращаться к услугам отечественных компаний.

У «Селектела» имеются обновленные в конце прошлого года кредитные рейтинги: от агентства АКРА на уровне A(RU) со «стабильным» прогнозом и от «Эксперт РА» на уровне ruA с «позитивным» прогнозом. Оба агентства высоко оценивают бизнес-профиль компании из-за повышенного спроса на услуги IT-инфраструктуры, хороший уровень корпоративного управления, высокую рентабельность, умеренно высокий уровень ликвидности. Давление на рейтинг оказывают относительно небольшой размер компании и средний уровень долговой нагрузки.

«Селектел» демонстрирует впечатляющие финансовые показатели. Выручка по итогам 1П 2022 выросла на 64% г/г, до ₽3,6 млрд, а рентабельность по EBITDA составила 54%. Несмотря на высокий CAPEX в связи с затратами на расширение деятельности, у компании достаточно комфортный уровень долговой нагрузки. В отчетности отмечается, что риски использования и сложности с оплатой сервисов западных провайдеров стимулировали рост российских компаний на услуги российских операторов IT-инфраструктуры. Вероятно, данная тенденция сохранится, продолжая оказывать положительное влияние на финансовые показатели компании.

ФГ «Финам»

Главное

«Селектел» (Selectel) — ведущий провайдер IT -инфраструктуры, специализирующийся на размещении оборудования клиентов в собственных дата-центрах, сдаче в аренду выделенных серверов, а также разработке и предоставлении облачных услуг. Компания является лидером на рынке приватных серверов и серверов bare metal (без операционной системы), стабильно входит в топ-4 по выручке IaaS (инфраструктура как услуга) и по количеству стоек. Клиентский портфель «Селектела» отлично диверсифицирован и насчитывает около 23 тыс. компаний, среди которых X5 Retail Group, Amediateka, VK, «Додо Пицца», Skillbox, Leroy Merlin и др., причем на долю 5 крупнейших клиентов приходится всего 12% выручки, 10 — 17%, а 50 — 37%.

В России активно развивается рынок IaaS-продуктов: ускоряются тенденции по передаче IT-инфраструктуры на аутсорс и применению облачных сервисов. Дополнительную поддержку локальному рынку оказывает государственное стимулирование, а также связанная с санкционными ограничениями необходимость бизнеса обращаться к услугам отечественных компаний.

У «Селектела» имеются обновленные в конце прошлого года кредитные рейтинги: от агентства АКРА на уровне A(RU) со «стабильным» прогнозом и от «Эксперт РА» на уровне ruA с «позитивным» прогнозом. Оба агентства высоко оценивают бизнес-профиль компании из-за повышенного спроса на услуги IT-инфраструктуры, хороший уровень корпоративного управления, высокую рентабельность, умеренно высокий уровень ликвидности. Давление на рейтинг оказывают относительно небольшой размер компании и средний уровень долговой нагрузки.

«Селектел» демонстрирует впечатляющие финансовые показатели. Выручка по итогам 1П 2022 выросла на 64% г/г, до ₽3,6 млрд, а рентабельность по EBITDA составила 54%. Несмотря на высокий CAPEX в связи с затратами на расширение деятельности, у компании достаточно комфортный уровень долговой нагрузки. В отчетности отмечается, что риски использования и сложности с оплатой сервисов западных провайдеров стимулировали рост российских компаний на услуги российских операторов IT-инфраструктуры. Вероятно, данная тенденция сохранится, продолжая оказывать положительное влияние на финансовые показатели компании.

По выпуску серии 001Р-02R первоначальный ориентир по доходности установлен на уровне не выше значения G-curve на сроке 3 года + 400 б. п. Считаем, что участие в первичном размещении интересно с премией от 300 б. п., что транслируется в доходность к погашению около 11% годовых.Козлов Алексей

ФГ «Финам»

400

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания