SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Потенциал роста акций Мосбиржи составляет 27% - Альфа-Банк

- 01 ноября 2018, 18:13

- |

Аналитики Альфа-Банка считают, что сейчас подходящее время для инвестирования:

Мы возобновляем аналитическое освещение Московской биржи с рекомендации выше рынка. Нам нравится диверсифицированный портфель продуктов компании, который обеспечивает устойчивый рост комиссионного дохода независимо от стадии бизнес цикла.

Мы также ожидаем, что процентный доход возобновит рост в 2019 году: на наш взгляд, потенциал снижения балансов участников рынка ограничен, в то время как процентные ставки по всему миру растут. Это в сочетании с низкими требованиями по капиталовложениям позволят Московской бирже выплачивать хорошие дивиденды (по нашему прогнозу, дивидендная доходность составит 9-11% в 2018-2020П).

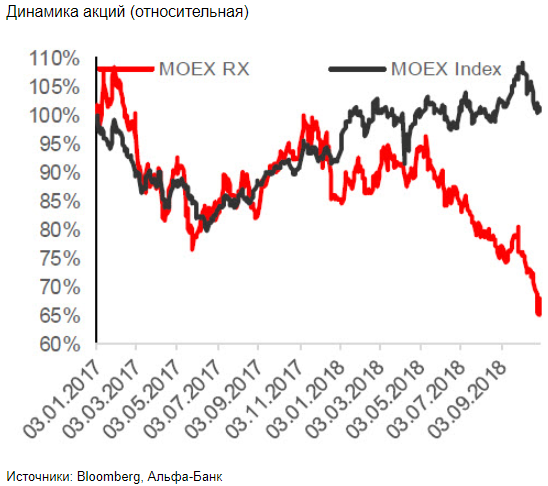

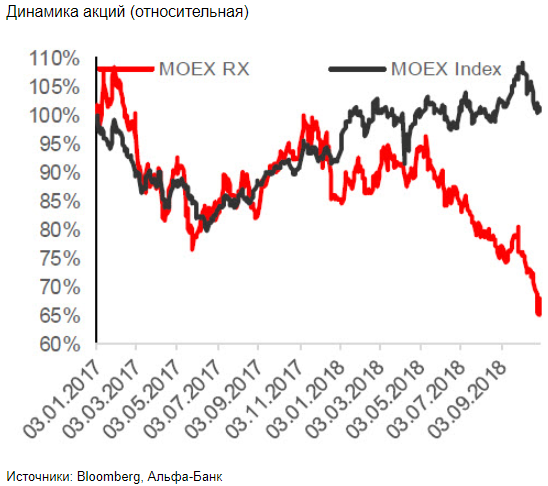

Акции компании подешевели примерно на 30% со своих максимумов в середине мая, так как Московская биржа признала разовый убыток в размере 1,7 млрд руб. в 1П18 и приняла решение воздержаться от выплаты промежуточных дивидендов.

Мы считаем, что все негативные моменты уже учтены в котировках и сейчас подходящее время для инвестирования. Наша РЦ составляет 110 руб. на акцию, что предполагает потенциал роста 27%.

Комиссионный доход: достойная предыстория и диверсифицированный бизнес подтверждают перспективы стабильного роста. Комиссионный бизнес биржи имеет хорошую репутацию устойчивого роста (среднегодовые темпы роста комиссионного дохода равнялись 13% в 2013-2017 гг.). Нам нравится диверсифицированный бизнес Московской биржи, обеспечивающий возможности для роста комиссионного дохода, независимо от стадии экономического цикла. Мы ожидаем, что комиссионный доход Московской биржи будет расти в среднем на 11% г/г в 2018-2020П. Его поддержат и неорганические факторы, такие как внедрение новых продуктов (особенно в сегментах облигаций, деривативов, валюты и MM), а также повышение тарифов после введения Единого пула обеспечения (ЕПО).

Процентный доход: наступает благоприятное время. Мы считаем, что нормализация клиентских балансов, которая началась в 2016 г. (оказывая давление на процентный доход и чистую прибыль) в целом завершена. Отношение среднего дневного клиентского баланса к среднедневному объему торгов достигло 17% в 3К18 (против максимума в 55% в 1К15), что почти соответствует уровню докризисного 2013 г. Мы ожидаем лишь ограниченное давление на балансы участников рынка в дальнейшем, связанное, главным образом, с внедрением ЕПО. Благодаря этому, а также росту процентных ставок по всему миру процентный доход сможет возобновить рост (мы ожидаем, что среднегодовые темпы роста составят 3% в 2018-2020 гг.).

Низкие требования по капиталовложениям и восстановление роста прибыли поддерживают дивидендную доходность на уровне 9-11%. Мы ожидаем, что чистая прибыль Московской биржи начнет расти в 2019 г. (в 2018 г., если скорректировать на разовый убыток в 1,7 млрд руб. в 1П18) после двух непрерывных лет спада. Благодаря этому, а также ограниченным требованиям по капиталовложениям Московская биржа сможет продолжить выплачивать дивиденды, как это было в предыдущие годы. Сейчас акции Московской биржи предлагают дивидендную доходность на уровне 9-11% на 2018-2020 гг.

Оценка. Сейчас акции Московской биржи торгуются по коэффициенту 2019П EV/EBITDA на уровне 6,2x, а по коэффициенту 2019П P/E – на уровне 8,5x. Это предусматривает дисконт в 21% к историческим средним мультипликаторам и дисконт 50-60% к аналогам с развитых и развивающихся рынков. После недавних распродаж мы считаем, что все негативные моменты отражены в котировках. Мы оцениваем акции Московской биржи на основе двух методов оценки – метода ДДП и по коэффициенту 2019П P/E на уровне 10,8x (в соответствии с историческим средним) – в соотношении 50 к 50. Наша РЦ на 12 месяцев составляет 110 руб. за акцию, что предполагает потенциал роста 27% и рекомендацию выше рынка.

Риски. Ключевые риски понижения инвестиционной привлекательности Московской биржи связаны с 1) ухудшением геополитической ситуации в России, что приведет к сокращению торгов нерезидентов (на них приходится 48% и 15% объемов торгов соответственно на рынке акций и на рынке облигаций); 2) более низкими в сравнении с прогнозами процентными ставками, что приведет к дальнейшему снижению чистого процентного дохода и 3) дополнительными требованиями к капиталу для Национального клирингового центра и Национального расчетного депозитария, а также гораздо большие в сравнении с ожиданиями капиталовложения, что ограничит возможности биржи по выплате дивидендов.

850 |

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 17 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:43

🐎🧧 Как использовать юань в портфеле

Китайский Новый год — хороший повод проверить, всё ли у вас в порядке с валютной диверсификацией.

Юань по-прежнему остаётся частью многих...

13:40

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания