русал

Ожидаем рост акций Русала до 60 ₽ (апсайд +85%), а акций Норникеля — до 200 ₽ (апсайд +38%) в течение ближайшего года — ВТБ Моя Аналитика

- 23 декабря 2025, 11:11

- |

За два месяца с октября акции Норникеля выросли со 127 до 142 ₽, Русала — с 31 до 32,5 ₽. Этот рост произошёл на фоне заметного подорожания цветных металлов: алюминия (с $2800 до $2900/т), меди (с $10700 до $11800/т), платины и палладия. Мы полагаем, что платина и палладий достигли своих фундаментальных уровней, а алюминий и медь имеют потенциал роста ещё на 5-10%.

Целевые цены и драйверы:

- Прогноз по акциям: Ожидаем рост акций Русала до 60 ₽, а акций Норникеля — до 200 ₽ в течение ближайшего года.

- Главный драйвер: По мнению Сергея Селютина из ВТБ Мои Инвестиции, основным фактором роста станет ослабление рубля. Наш прогноз курса на конец 2026 года — 99,8 ₽/$, что даст экспортёрам двойной позитивный эффект от удешевления национальной валюты и роста цен на металлы.

- Чувствительность компаний: EBITDA Русала обладает высокой чувствительностью: рост цены на алюминий и ослабление рубля на 10% увеличат её на 40% и 30% соответственно. Чувствительность Норникеля к курсу ниже: ослабление рубля на 10% приведёт к росту EBITDA на 20-25%.

( Читать дальше )

- комментировать

- 317 | ★1

- Комментарии ( 3 )

Бенефициар алюминия

- 19 декабря 2025, 12:19

- |

Доброе утро, коллеги.

На мой взгляд, интересно выглядят акции Русала, котировки компании вообще не реагируют на рост алюминия с апреля 2025 года.

На текущий момент, акции торгуются на уровне 16 апреля 2025 года, в то время цена за алюминий составляла 2377 при курсе доллара 82,98, на текущий момент цена алюминия составляет 2928 при курсе доллара 80,69 что имеет премию в размере 20% к 16 апреля 2025 года. Компания является экспортно ориентированной, соответственно, добавляем сюда ожидаемое ослабление рубля, которое аналитики закладывают в начале 2026 года.

По техническому анализу сильный уровень сопротивления проходит в районе 43,50 рублей, что составляет апсайт 30% к текущей цене, что покрывает вышеизложенный дисконт.

( Читать дальше )

Аналитики выделяют Норникель и РУСАЛ как наиболее перспективные бумаги в цветной металлургии — Коммерсантъ

- 19 декабря 2025, 11:41

- |

Аналитики выделяют Норникель и РУСАЛ как наиболее перспективные бумаги в цветной металлургии.

По Норникелю:

Алексей Калачев (Финам) советует обратить на них внимание, отмечая рост выручки на 15% и EBITDA на 12% в первом полугодии. Несмотря на ограничения, компания сохраняет стабильный экспорт за счёт переориентации на Азию. Более чем 90% выручки от экспорта делают её главным бенефициаром ожидаемого ослабления рубля. Его рекомендация — «Покупать» с целью 156,4 руб.

Александр Головцов (ПСБ) добавляет, что компания может показать значимый свободный денежный поток (свыше 10% от капитализации), а её акции дают экспозицию на рост драгметаллов и меди.

По РУСАЛу:

Дмитрий Вишневский (Цифра Брокер) считает его бумаги предпочтительными для рассмотрения, учитывая стабильные рыночные позиции, несмотря на снижение котировок.

Алексей Калачев (Финам) полагает, что рост цен на алюминий даёт компании шанс улучшить результаты по итогам 2025-2026 гг. Кроме того, РУСАЛ, как экспортёр с высокой долговой нагрузкой, будет бенефициаром снижения ключевой ставки и ослабления рубля.

( Читать дальше )

Геополитическая шахматная партия: кто сделает ход конём в случае мира? (часть 1)

- 17 декабря 2025, 15:09

- |

А ведь есть ещё и драйвер №2, пусть и менее вероятный, чем первый. Слухи о возможном прогрессе в переговорах между РФ и Украиной, которые активно обсуждаются в последнее время, невольно заставляют инвесторов задуматься: а что, если сценарий деэскалации из разряда гипотетических вдруг станет реальностью? Ведь тогда перед российским бизнесом откроются совершенно новые перспективы, а котировки акций большинства компаний получат мощную поддержку.

♟ Давайте посмотрим, какие фигуры на этой шахматной доске могут совершить самый сильный ход:

1️⃣ Нефть и газ: возвращение на премиальные рынки

Здесь фокус смещается с объёмов на маржу и логистику. Для Газпрома ключевой драйвер — не просто возобновление поставок в ЕС, а возврат на премиальный рынок с более высокой рентабельностью.

( Читать дальше )

Rio Tinto отказалась признавать решение Арбитражного суда Калининградской области, который взыскал с нее почти 105 млрд руб в пользу Русала — Ведомости

- 17 декабря 2025, 12:44

- |

www.vedomosti.ru/business/articles/2025/12/17/1163886-rio-tinto-otkazalas

Суд Калининградской области удовлетворил иск Русала к Rio Tinto на 104,75 млрд руб — Ъ

- 15 декабря 2025, 14:01

- |

Спор может касаться австралийской Queensland Alumina Limited (QAL, выступает как третье лицо), управляющей глиноземным заводом в Гладстоне.

Из-за напряженной геополитической ситуации Rio Tinto вряд ли будет этот иск исполнять.

www.kommersant.ru/doc/8292135

❗️❗️Гиганты просыпаются: что ждет акции Норникеля и Русала на фоне металлического бума?

- 15 декабря 2025, 12:07

- |

Начнем с состояния рынка цветных металлов. По итогам прошлого месяца цены на основные цветные металлы выросли: медь — до $10,8 тыс. за тонну, алюминий — до $2,82 тыс., цинк — до $3,186 тыс. Рост котировок поддерживается дефицитом предложения, ростом спроса, особенно на медь, и геополитической неопределённостью. Лишь никель подешевел из-за профицита, вызванного ростом добычи в Индонезии, а также спада на рынке электромобилей за пределами Китая, его стоимость снизилась до $14,682 тыс. за тонну.

Аналитики прогнозируют, что медь в ближайший год будет торговаться выше $10 тыс. за тонну, а в случае введения США пошлин — может достичь $15 тыс. Что касается остальных цветных металлов, то прогнозы в отношении них менее единообразны. По алюминию ожидания варьируются от тестирования уровня в $3000 в краткосрочной перспективе до снижения к 2026 году до $2350 на фоне растущего профицита предложения. По цинку прогнозы преимущественно пессимистичны, вследствие слабого спроса и ожидаемого значительного профицита на рынке средние цены в 2026 году могут опуститься до $2500–2600 за тонну. Перспективы никеля остаются под давлением из-за профицита.

( Читать дальше )

📰МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

- 15 декабря 2025, 10:27

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 12 декабря 2025 года....

( Читать дальше )

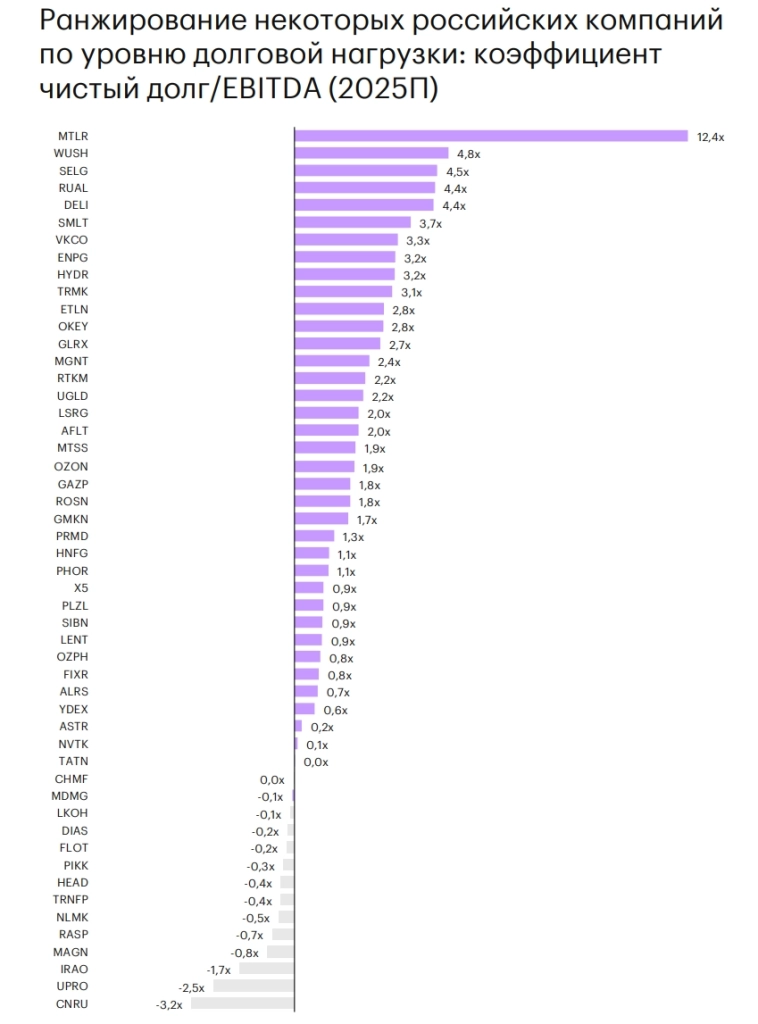

Как долг превращает актив в обузу в эпоху дорогих денег?

- 15 декабря 2025, 07:30

- |

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

( Читать дальше )

Алюминиевый король всея Руси

- 14 декабря 2025, 16:49

- |

Человек, который превратил советский алюминий в личное состояние.

• Рос в хуторах Краснодарского края, воспитывался бабушкой и дедушкой.

• Поступил на физфак МГУ.

• Планировал стать ученым-физиком, сидеть в НИИ и двигать науку.

Но в 1991 году страна, которой нужны были физики, исчезла.

Олег понял: законы Ньютона больше не работают, работают законы рынка.

Первый кэш: Сахар и Спекуляции

Пока другие студенты зубрили конспекты, Дерипаска с однокурсниками открыл «Военную инвестиционно-торговую компанию».

Чем занимались?

• Покупали сахар дешево, продавали дороже.

• Торговали металлом на товарных биржах.

Именно тогда он понял главную фишку России 90-х: Арбитраж цен.

Внутри страны ресурсы стоили копейки (рубли), а за границей — доллары. Разница — в карман.

Почему Алюминий?

Дерипаска быстро смекнул: алюминий — это «упакованное электричество».

В России электричество дешевое (спасибо советским ГЭС), рабочая сила копеечная. А металл на Лондонской бирже (LME) стоит дорого.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал