юнисервис капитал

Подведены итоги третьей добровольной оферты ООО ТК «Нафтатранс плюс»

- 31 июля 2023, 12:14

- |

Эмитент подвел итоги третьей добровольной оферты по четвертому выпуску биржевых облигаций №4B02-04-00318-R от 21.10.2022. От инвесторов не поступило ни одной заявки на выкуп, как и по первым двум ранее проведенным добровольным офертам.

Поскольку оферта являлась добровольной, владельцы облигаций по желанию могли подать требования о выкупе в период с 14 по 20 июля 2023 года, либо воздержаться от участия и оставить бумаги в своем портфеле. Дата выкупа была назначена на 28 июля.

Максимальный объем, который был готов принять эмитент, составлял не более 25 тыс. шт. от эмиссии в 100 млн. руб., предусмотренная цена выкупа — 100% от номинальной стоимости и накопленный купонный доход. Однако ни одной заявки на выкуп от владельцев облигаций не поступило — информация опубликована на странице эмитента на сайте «Интерфакс».

Напомним, что на этапе размещения четвертого выпуска, для повышения его ликвидности ООО ТК «Нафтатранс плюс» предусмотрело 4 ежеквартальных добровольных оферты с одинаковыми условиями. По первым двум офертам также эмитент не получил ни одной заявки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Фабрика ФАВОРИТ» о продвижении своей продукции

- 27 июля 2023, 13:27

- |

Основная цель, которую компания преследовала во 2-м квартале текущего года, — активное продвижение продукции как в России, так и за рубежом. Основной упор сделан на сыр «Халуми», по которому как раз начался сезон повышенного спроса.

Как отметил директор компании Борис Дегтярев, продажи сыра «Халуми» показывают хорошую динамику:

«Время показало, что потребителям эта позиция нравится, поэтому мы активизируем работу по продвижению «Халуми». Как раз начался сезон повышенного спроса на сыры для гриля — люди собираются на пикники, жарят сыр, чтобы перекусить, пока мясо еще готовится».

Представители ООО «Фабрика ФАВОРИТ» в рамках продвижения продукта участвуют в большом количестве мероприятий: мастер-классы в кулинарных школах, дегустации и продажа сыров на фестивалях еды и напитков, используют разнообразные виды cross-маркетинга. Так, в недавнем фестивале «Еда? Есть!», который проходил в родном городе эмитента Новосибирске на одной из официальных площадок Дня Города, более 2-х тысяч посетителей смогли попробовать сыр «Халуми».

( Читать дальше )

НЗРМ ставит новые рекорды производства

- 27 июля 2023, 13:26

- |

В течение первого полугодия 2023 года ООО «НЗРМ» фиксировало повышенный спрос на металлопродукцию. Спрос на готовые изделия, комплектующие и заготовки увеличился настолько, что сегодня компания заключает контракты на октябрь. Подробнее о предварительных итогах за 6 месяцев 2023 года в нашем материале.

Как отметили представители эмитента, сегодня большую часть выручки компании формирует направление сервисного металлоцентра, серийное производство комплектующих и заготовок для последующей сборки готовой продукции. С момента начала действия западных санкций в адрес производственного сектора России, внутренний спрос на металлопродукцию высокого уровня обработки резко вырос. Услуги обработки листового металла, термическая резка металла, гибка, рубка, перфорация, как и другие СМЦ-услуги, которые оказывает НЗРМ, также пользуются высоким спросом со стороны участников рынка.

«Сегодня мы заключаем контракты, которые будем реализовывать уже в октябре. Даже в случае, если рынок столкнется с новыми геополитическими вызовами, мы сможем сохранить внутреннюю стабильность предприятия, благодаря заделу первых 9 месяцев работы в 2023 году», — прокомментировал ситуацию директор ООО «НЗРМ» Дмитрий Ионычев.

( Читать дальше )

Как рынок упаковки пережил 2022 г.: основные итоги и актуальные тенденции

- 26 июля 2023, 13:13

- |

В 2022 г. на отечественном рынке упаковки наблюдалась высокая турбулентность на фоне введения санкций после начала СВО и приостановки деятельности зарубежных комапний-производителей в России. В октябре 2022 г. аналитики компании «Юнисервис Капитал» опубликовали обзорный аналитический материал, в котором отметили ключевые тренды в отрасли на тот момент. Пришло время подвести окончательные итоги и ответить на главные вопросы: как рынок упаковки пережил 2022 г., а главное — как он ощущает себя в 2023-м.

Объем и динамика рынка упаковки

Рынок упаковки между собой делят несколько видов продукции: пластик (38%), товары из бумаги или картона (36%), стеклянная тара (12%) и прочие разновидности (14%).

По оценкам различных экспертов, рынок упаковочных изделий России в 2021 г. составил порядка 1,2 трлн рублей. В 2022 г. целлюлозно-бумажная промышленность пострадала от западных санкций, введенных после начала СВО. С этого момента были зафиксированы перебои в поставках сырья, а иностранные компании, владеющие крупными российскими предприятиями, объявили об уходе из России. Выросли цены на офисную бумагу. Производители продуктов питания прибегли к вынужденной смене упаковки. Рост цен ощутили все: пищевое производство, общепит и, разумеется, конечные потребители.

( Читать дальше )

ООО «Юнисервис Капитал»: об итогах за 1 кв. 2023 год

- 26 июля 2023, 12:51

- |

Напомним, что ООО «Юнисервис Капитал» известно большинству инвесторов в качестве организатора облигационных программ. Однако в конце 2022 года компания изменила основной вид деятельности, и с декабря 2022 года управляет коммерческим объектом недвижимости по адресу Новосибирск, ул. Романова, д.28, находящимся в собственности. Дополнительно эмитент занимается поиском новых коммерческих объектов для приобретения и управления, а также инвестирует в ценные бумаги.

Приемником ООО «Юнисервис Капитал» в части основной деятельности — организации долговых программ для субъектов МСП — стало юридическое лицо ООО «Инвестиционная компания Юнисервис Капитал», зарегистрированное в июле 2021 года. ООО «Инвестиционная компания Юнисервис Капитал» обладает лицензией профессионального участника рынка ценных бумаг на осуществление брокерской, дилерской и депозитарной деятельности, управление ценными бумагами, имеет статус инвестиционного советника, а также является членом НАУФОР.

( Читать дальше )

Завершилась третья добровольная оферта ООО «Сибстекло»

- 26 июля 2023, 11:28

- |

26 июля ООО «Сибстекло» (крупнейший производитель тарного стекла за Уралом, актив РАТМ Холдинга) подвело итоги третьей добровольной оферты по выпуску биржевых облигаций № 4B02-03-00373-R-001P. Суммарный объем поданных заявок составил 475 бумаг, эмитент удовлетворил их в полном объеме.

Данная оферта являлась добровольной, заявки принимались на условиях, установленных ООО «Сибстекло», инвесторы могли принять участие в выкупе или воздержаться. Цена выкупа, предложенная эмитентом, составляла 100% от номинала и накопленный купонный доход, максимальный объем бумаг, который был определен к выкупу, — 75 тыс. штук или 25% от выпуска 300 млн рублей. Предъявить требования на приобретение облигаций инвесторы могли в период с 12 по 18 июля 2023 года, выкуп состоялся 25 июля 2023 года.

Общее количество бумаг, поданных владельцами облигаций на выкуп, составило 475 штук. Сумма выкупа — 475 тыс. рублей и накопленный купонный доход. Все заявки были удовлетворены в полном объеме. Информацию об этом эмитент раскрыл на своей странице сайта «Интерфакс».

( Читать дальше )

«Ультра» заключает контракты с новыми партнерами

- 25 июля 2023, 13:51

- |

Эмитент подвел предварительные итоги 2 квартала 2023 г. Среди достижений компании, как сообщает ее руководство, — позитивная динамика выручки и расширение клиентского портфеля.

ООО «Ультра» подписало договор о сотрудничестве с сетью «Максидом», которая состоит из 25 гипермаркетов в 9 регионах России. Также новый партнер эмитента обладает собственной онлайн-площадкой, через которую успешно реализует продукцию.

Другой новый клиент — «Светофор». Ритейлер заказал у предприятий группы компаний «Ультра» бюджетный стеллаж. Запрос был успешно реализован: компания изготовила разборный прочный трёх-полочный стеллаж, соответствующий ценовому запросу партнёра. Первая партия будет до конца июля поставлена в 42 магазина сети «Светофор».

Если позиция продемонстрирует высокий спрос, то её производство будет поставлено на поток. В будущем «Ультра» планирует предложить ритейлеру и другие товары категории «для дома и интерьера» и расширить своё присутствие в сети.

( Читать дальше )

«Дядя Дёнер»: новости о банкротстве эмитента

- 24 июля 2023, 14:02

- |

20 июля представитель владельцев облигаций ООО «ЮЛКМ» подал в Арбитражный суд Новосибирской области заявление о включении в реестр требований кредиторов требования в размере 22 544 810 руб. (невыплаченный купонный доход по обоим выпускам, а также проценты за неисполнение обязательств по ст. 395 Гражданского кодекса РФ). Заявление подано в дополнение к ранее включенным в реестр требований.

ПВО требует взыскать с должника ООО «Дядя Дёнер»:

- По выпуску БО-П01: купонный доход в размере 1 378 514,64 рублей за 37-38 купонные периоды, а также проценты за неисполнение обязательств в размере 4 260 000 рублей.

- По выпуску БО-П02: купонный доход в размере 13 315 200 рублей за 15-38 купонные периоды, а также проценты за неисполнение обязательств в размере 3 591 096 рублей.

Исходя из практики, у представителя владельцев облигаций есть все шансы на удовлетворение этого заявления. Судебное заседание на данный момент еще не назначено.

Также по имеющейся на сегодняшний день информации, конкурсный управляющий в рамках реализации своих полномочий, предпринял меры по обеспечению сохранения имущества должника, в том числе торговых павильонов, которые были закрыты, чтобы обеспечить конкурсную массу.

( Читать дальше )

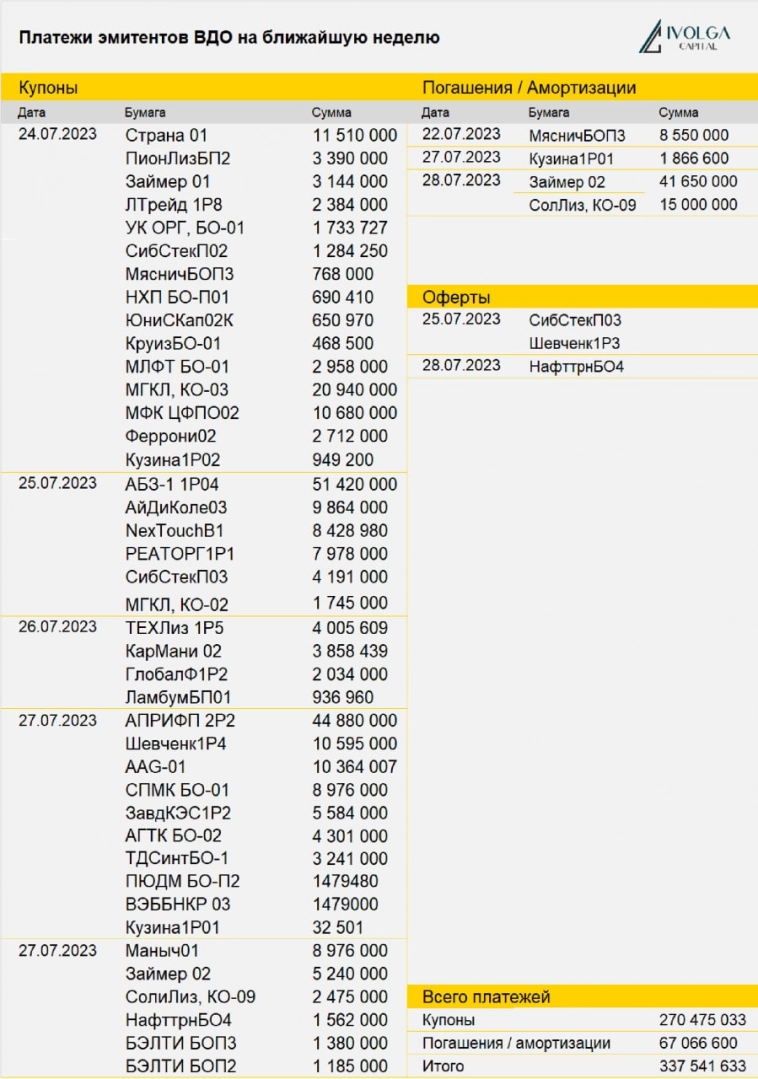

Платежи эмитентов ВДО на ближайшую неделю

- 24 июля 2023, 11:20

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 337,5 млн руб., из которых 240,5 млн руб. купоны, а 67 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

«Ламбумиз» формирует кадровый резерв и поддерживает развитие технологий искусственного интеллекта

- 21 июля 2023, 12:16

- |

Идя в ногу со временем, компания подбирает кадровый резерв среди студентов вузов, отдавая предпочтение специалистам, владеющим современными инструментами в сфере дизайна с использованием искусственного интеллекта.

Реализуя задачу подбора кадров завод «Ламбумиз» выступил в качестве предприятия-партнёра стартап-центра REACTOR, который организовал хакатон по генерации технологических продуктовых идей среди студентов и аспирантов НГТУ НЭТИ.

В мероприятиях, посвященных вопросам IT, робототехники, автоматизации и электроники, приняли участие более 260 студентов и аспирантов, было сгенерировано 65 технологических идей.

В рамках хакатона АО «Ламбумиз» сформировало свое техническое задание для студентов по теме процессов разработки дизайна молочной упаковки с использованием искусственного интеллекта.

Кальсин Сергей Леонидович, директор по IT АО «Ламбумиз»:

«Современные инструменты появляются и обновляются в последнее время с огромной скоростью, и специалистов, владеющих всей инструментальной базой, крайне мало. Поэтому опыт студентов, широта их взглядов на решение текущих задач, знания в сфере именно новых инструментов нам представляются очень интересными. Мы хотим ознакомиться с подходами, которые они готовы предложить».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал