экономлизинг

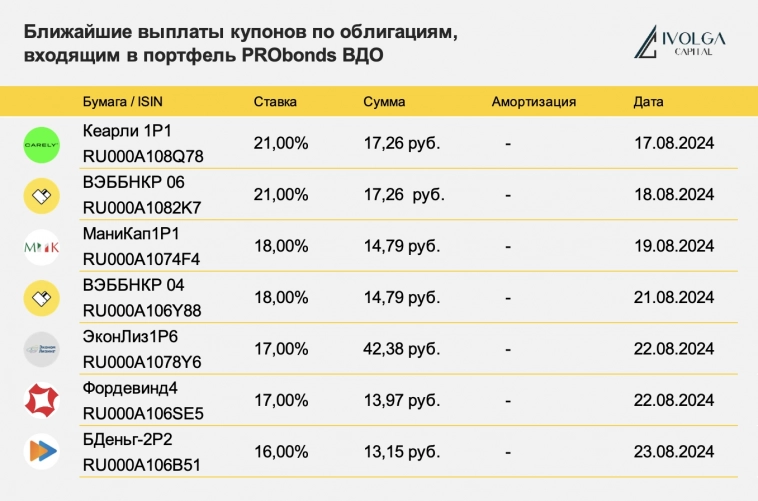

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 18 ноября 2024, 09:32

- |

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 23.09.2024

- 23 сентября 2024, 11:02

- |

- «ВИС Финанс» 25 сентября начнет размещение трехлетние облигации серии БО-П06 объемом 2,5 млрд рублей. Ставка 1-го купона установлена на уровне 22,25% годовых. Ставки последующих купонов будут рассчитываться по формуле: КС плюс 3,25% годовых. Купоны ежеквартальные. Сбор заявок квалифицированных инвесторов на выпуск прошел 20 сентября. Организаторы: БКС КИБ, Газпромбанк, ИБ «Синара» и ИФК «Солид». Эмитент имеет кредитный рейтинг ruA+ со стабильным прогнозом от «Эксперт РА».

- МЦ «Поликлиника.ру» 26 сентября начнет размещение трехлетних облигаций серии БО-01 объемом 300 млн рублей. Ставка купона установлена на уровне 22,5% годовых на весь период обращения. Купоны ежемесячные. Бумаги включены в Сектор Роста. По выпуску предусмотрена амортизация и call-опцион. Эмитент имеет кредитный рейтинг BBB+.ru со стабильным прогнозом от НКР.

( Читать дальше )

Обзор операционных результатов лизинговых компаний-эмитентов облигаций по итогам 1 полугодия 2024 года

- 04 сентября 2024, 16:15

- |

В обзоре вы найдете:

— Данные по новому бизнесу, объёму ЧИЛ и портфелей;

— Авансирование нового бизнеса;

— Динамика долга и собственного капитала;

— Структура привлеченных кредитов и займов;

— Графики погашения облигационного долга;

и другие, не менее важные, показатели.

Детально изучить материал можно по ССЫЛКЕСледите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Главное на рынке облигаций на 04.09.2024

- 04 сентября 2024, 09:53

- |

- «СФО РЛО» установило ставку купона пятилетних облигаций с залоговым обеспечением денежными требованиями класса «А» в размере 19% годовых. Купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка Московской биржи. Ранее сообщалось, что размещение двух выпусков облигаций эмитента — класса «А» объемом 207,128 млн рублей и класса «Б» на 92,623 млн рублей — начнется 12 сентября. Облигации класса «А» будут размещены по открытой подписке, бумаги класса «Б» — по закрытой подписке в пользу ООО «Мосрегионлифт». АКРА присвоило ожидаемый кредитный рейтинг облигациям эмитента «класса А» на уровне eAAA(ru.sf).

- Московская биржа зарегистрировала облигации «Строй Система Механизация» серии БО-01. Регистрационный номер — 4B02-01-00173-L. Параметры займа пока не раскрываются. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (АПРИ, БИЗНЕС АЛЬЯНС, ГТС, Мосрегионлифт, ПР-ЛИЗИНГ, АйДи Коллект, СПМК, ЭкономЛизинг)

- 10 августа 2024, 11:09

- |

🟢 ПАО «АПРИ»

НКР повысило кредитный рейтинг и рейтинг облигаций с BB.ru до BBB-.ru

ГК «АПРИ» с 2014 года занимается девелопментом жилой недвижимости в Челябинске, где является лидером отрасли по объёму возводимого жилья, доля рынка в 2023 году — около 25%. За время работы компании в эксплуатацию введены более 700 тыс. м2 недвижимости. С 2022 года компания реализует крупный проект развлекательного парка (площадь около 90 га) в Челябинской области, а также проекты жилищного строительства в Екатеринбурге и на острове Русском (Приморский край).

В середине 2024 года группа провела первичное публичное предложение акций (IPO), разместив на Московской бирже 8,1% акций.

После проведения реорганизации в 2023 году финансовые показатели «АПРИ» существенно выросли.

НКР обращает внимание на то, что структура погашения долга достаточно равномерна и не предполагает пиковых выплат в краткосрочной перспективе.

Несмотря на существенное повышение ключевой ставки Банка России и удорожание финансирования компании удалось сохранить хорошие показатели обслуживания долга: по итогам 2023 года отношение OIBDA к процентным расходам составило 4,2. В 2024 году сохранится приемлемое значение данного показателя — 2,9.

( Читать дальше )

Главное на рынке облигаций на 06.08.2024

- 06 августа 2024, 14:50

- |

- ГК «Самолет» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии БО-П14 объемом 20 млрд рублей. Регистрационный номер — 4B02-14-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Сбор заявок на выпуск прошел 1 августа. Ставка купона определяется по формуле: ключевая ставка Банка России плюс 2,75% годовых. Купоны ежемесячные. Организаторы — банк «Синара» и Газпромбанк. Эмитент имеет кредитный рейтинг А+(RU) со стабильным прогнозом от АКРА.

- «Порт Ревяк» 9 августа начнет размещение четырехлетних облигаций серии БО-01 объемом 250 млн рублей. Ставка купона установлена на уровне 23% годовых на весь период обращения. По выпуску предусмотрена амортизация, начиная с 4-го купонного периода, а также call-опционы в даты окончания 4-го, 8-го и 12-го купонов. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Эксперт РА повысило рейтинг кредитоспособности ООО «ЭкономЛизинг» до уровня ruВВВ-

- 05 августа 2024, 10:02

- |

Главное из пресс-релиза:

— В рэнкингах «Эксперт РА» компания занимает 74-е место по объему нового бизнеса за 2023 год и 67-е место по объему ЧИЛ и активов в операренде на 01.01.2024.

— За период с 01.04.2023 по 01.04.2024 коэффициент автономии компании незначительно снизился с 10,9% до 10,3%, на фоне роста бизнеса, несмотря на то, что в 3кв23 учредителем был внесен взнос в уставной капитал в размере около 3 млн руб.

— Диверсификация кредитных рисков по контрагентам оценивается как адекватная (на 10 крупнейших контрагентов приходится порядка 33% от совокупной величины кредитных рисков на 01.04.2024).

— Уровень проблемных активов по лизинговой деятельности, к которым мы относим ЧИЛ с просроченными платежами свыше 90 дней, активы по расторгнутым договорам лизинга и изъятое имущество за период с 01.04.2023 по 01.04.2024 находится на невысоком уровне и составляет менее 1%.

— Соотношение валового долга к капиталу составило 5,6 на 01.04.2024 и соответствует уровню сопоставимых по специализации компаний.

( Читать дальше )

Сильное падение курса облигации. Считаем доходность.

- 12 июля 2024, 14:58

- |

Причина очевидна: в августе купон будет урезан до 18% и всего через два периода (в феврале) до 16%.

Посчитаем несколько интересных моментов.

Осталось купонов: 11.

Интервал: 4.

Осталось лет: 11/4 = 2.75.

Средний процент купона: 16.73%.

Разница курса: 10.15%.

Прибыль в год из за разницы курса: 3.69%.

Текущая доходность: 20.42%.

Таким образом бумага не так плоха, как может показаться на первый взгляд.

Однако, на рынке есть и 21 и 22 и даже 23%.

Зачем покупать эту?

1. При понижении ключевой ставки рыночная стоимость неизменно вырастет и вы сможете выйти получив доходность намного выше расчётной.

2. Доходность 20% в значительной степени обеспечена спекуляцией, а реальная долговая нагрузка на эмитента — 16%.

А это хоть и несильно, но всё же снижает риски дефолта.

Или не так?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал