обзор

Совкомбанк – итоги 2023 и ожидания на 2024 год

- 28 марта 2024, 16:40

- |

- Чистая прибыль: 95 млрд. (регулярная ~64 млрд., разовая ~31 млрд.)

- ROE: 45% (38% без суборда)

- Капитал: 297 млрд. (263 без суборда, +60%)

✅Также, выросли небанковские сегменты: удвоился лизинговый портфель (в рэнкинге Эксперта СКБ-Лизинг вошел в топ-10 по новому бизнесу), факторинговый портфель +29%, совокупные премии страхового бизнеса +70%. По деньгам эти направления пока дают не очень большие в масштабах банка цифры, но тоже хорошо

Что дальше? В 2024 планируют заработать те же 95 млрд., но уже в виде регулярной прибыли (+30% к результату 23го). Исторический среднегодовой ROE Совкомбанка ~25%, так что таргет вполне реальный

⚠️Но нужно будет смотреть динамику в 1-2 кв’24, условия сейчас далеко не столь тепличные, как в 23 году

( Читать дальше )

- комментировать

- 5.6К | ★2

- Комментарии ( 2 )

♻️ Сегежа (SGZH) | Почему падаем и когда ждать доп. эмиссию?

- 28 марта 2024, 09:50

- |

▫️ Выручка 2023: 88,5 млрд (-9% г/г)

▫️ OIBDA 2023: 9,3 млрд (-60% г/г)

▫️ Чистый убыток 2023: 16 млрд (против прибыли в 6 млрд годом ранее)

▫️ скор. Чистый убыток 2023: 16,7 млрд (+229,6% г/г)

▫️ P/E ТТМ:-

▫️ fwd дивиденд 2023: 0%

▫️ P/B: 2,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️Выручка: 24,7 млрд (+4% кв/кв)

▫️OIBDA: 2,3 млрд (-23% кв/кв)

▫️Чистый убыток: -5,5 млрд (+71% кв/кв)

❗ Чистая рентабельность упала до -22,4%. Сейчас, чтобы компании выйти в 0, нужен рост цен на продукцию около 30% или сильное сокращение долга (так как % расходы за 2023й год составили аж 16,5 млрд р).

❌ Чистый финансовый долг составил122,6 млрд рублей на конец 2023 года. Учитывая то, что даже в 2021м году, когда цены на пиломатериалы были в 3 раза выше, компания показывала операционную прибыль чуть больше 22 млрд рублей, существенно снизить долг без докапитализации выглядит нереальным в обозримой перспективе.

👆 С очень высокой долей вероятности компания проведет допэмиссию в ближайшее время, так как продолжать наращивать дол при текущих ставка — только усугублять положение.

( Читать дальше )

⚡ Европлан (LEAS) - разбор компании перед IPO

- 27 марта 2024, 10:19

- |

Капитализация: 100,2-105 млрд р

Чистая прибыль 2023: 14,8 млрд р (+24,4% г/г)

P/E TTM: 6,8-7,1

fwd P/E 2024:5,4

P/B:2,2-2,3

fwd дивиденды 2023: 7-7,4%

fwd дивиденды 2024: 8,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

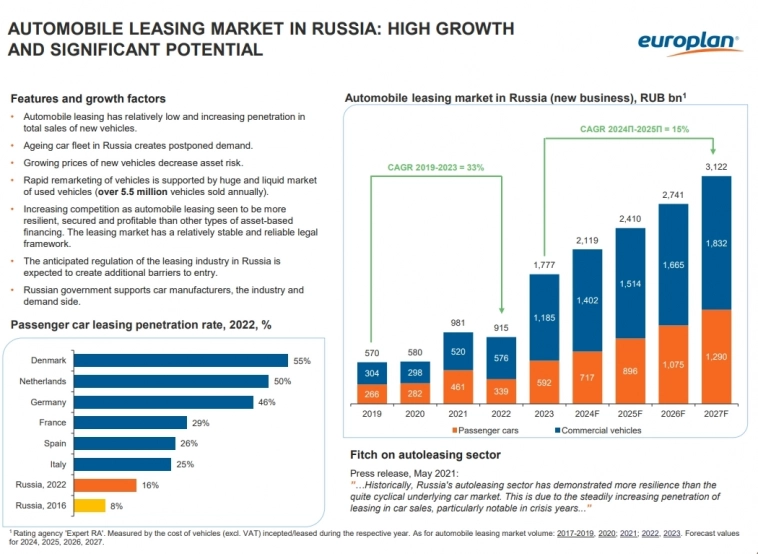

👉 Европлан входит в тройку крупнейших игроков на рынке автолизинга РФ и по объёму портфеля занимает долю на рынке больше10%. Бизнес лизинговых компаний относительно стабилен, так как компания в большинстве случаев может изымать предмет лизинга даже без решения суда при длительных просрочках.

✅ CAGR чистой прибыли c 2018 по 2023 год у компании составил 35%, рентабельность активов практически не изменилась (5,33% ➡️ 5,59%). Можно сказать, что компания росла вместе с рынком, CAGR которого с 2019 по 2023 составил 33%. Для крупного игрока — это нормально.

✅ Компания стабильно платила дивиденды даже в кризисные годы. В 2019 и 2021-2023 годах выплаты составляли от 21% до 29% от чистой прибыли. Текущая дивидендная политика предполагает выплаты не менее 50% от чистой прибыли по МСФО. Т.е. за 2023й год в сумме выплаты дадут доходностьоколо 7% к верхней цене размещения (правда часть дивидендов уже выплачена за 6м2023 и 9м2023).

( Читать дальше )

🛢 Транснефть (TRNFP) - обзор результатов по итогам 2023г и итоговые дивиденды

- 26 марта 2024, 11:27

- |

▫️ Капитализация: 1167 млрд / 1610₽ за АП

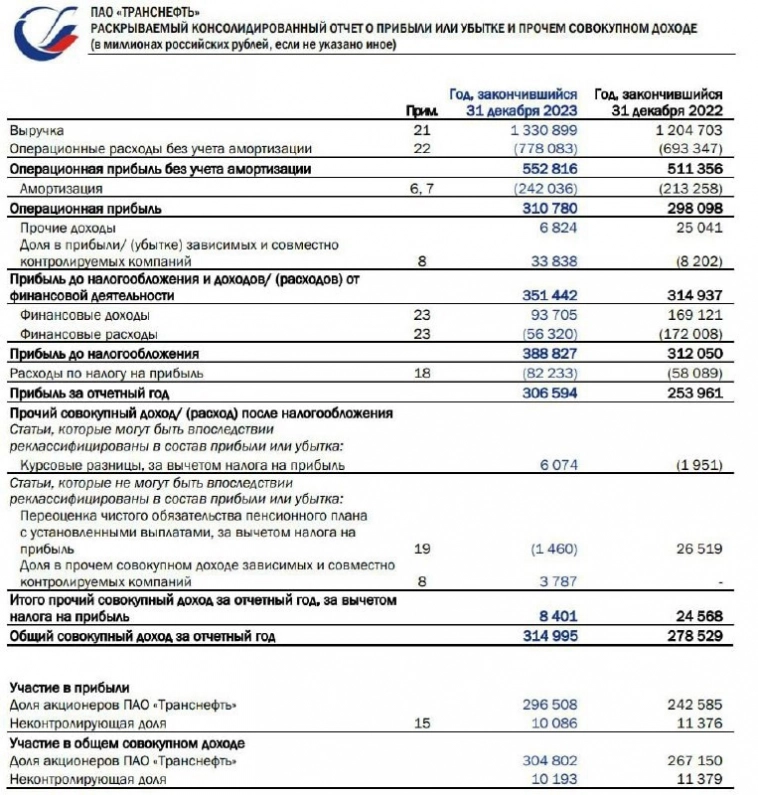

▫️ Выручка 2023г: 1130 млрд ₽ (+10,5% г/г)

▫️ Операционная прибыль 2023г: 310,8 млрд ₽ (+4,2% г/г)

▫️ Чистая прибыль 2023г: 306,6 млрд ₽ (+20,7% г/г)

▫️ скор. ЧП 2023г: 291,2 млрд ₽ (+6,5% г/г)

▫️ скор. P/E 2023:4

▫️ P/B: 0,42

▫️ fwd Дивиденд 2023:12,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Транснефть — естественная монополия в сфере транспортировки нефти и нефтепродуктов, которая транспортирует по своим трубопроводам 82% всей нефти и 28% всех нефтепродуктов в РФ.

👉 Результаты по МСФО отдельно за 4кв 2023:

▫️Выручка: 350,8 млрд (+18,7% г/г)

▫️Операционная прибыль: 68 млрд (+1,2% г/г)

▫️Чистая прибыль:52,2 млрд (-32,9% г/г)

▫️скор. ЧП: 61,4 млрд (-25,3% г/г)

✅ Чистая прибыль компании за вычетом эффекта от курсовых разниц и переоценки финансовых инструментов выросла на 6,5% г/г до 291 млрд рублей. При распределении 50% ЧП на дивиденды, итоговая див. доходность по текущим ценам — 12,5%.

⚠️ Операционная прибыль отдельно за 4кв 2023г выросла всего на 1,2% г/г против роста выручки на 18,7% г/г. Установленный уровень индексации тарифов не позволяет компании в полной мере компенсировать рост затрат, поэтому мы видим значительное снижение операционной рентабельности.

( Читать дальше )

⚒ En+ (ENPG) - почему холдинг интереснее самого Русала

- 25 марта 2024, 11:49

- |

▫️Капитализация:277 млрд ₽ / 433₽ за акцию

▫️Выручка 2023:14,6$ млрд (-11,5% г/г)

▫️скор. EBITDA 2023: 2,1$ млрд (-30,8% г/г)

▫️Чистая прибыль 2023:716$ млн (-61,2% г/г)

▫️скор. ЧП 2023:1$ млрд (-52,8% г/г)

▫️P/E ТТМ: 3

▫️fwd дивиденд 2023: 0%

▫️P/B: 0,26

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Эффективные доли владения группы в других компаниях и их публичная оценка:

▫️ГМК Норникель (через долю в Русале) — 15,1% или 340 млрд

▫️Русал — 56,9% или 290 млрд

▫️Русгидро — 9,73% или 31 млрд

Даже без учёта всех непубличных активов, дисконт капитализации холдинга к публичной оценке долей владения составляет 58%.

✅ Большая часть публичных компаний в секторе добычи алюминия сейчас работают либо с минимальной маржинальностью, либо показывают убыток.

Чистая маржа по итогам 2023г:

▫️Русал: 1,3%

▫️Alcoa: -3,8%

▫️Kaiser Aluminum: 3,7%

▫️Rio Tinto (сегмент): 4,3%

Как я уже писал в обзоре на Русал, цены на алюминий вряд ли будут оставаться на текущих отметках длительный срок просто потому что его производство сейчас в зоне околонулевой рентабельности, что снижает объём инвестиций в сектор, а в перспективе будет влиять на предложение.

( Читать дальше )

🚢 Совкомфлот (FLOT) - обзор результатов по итогам 2023г

- 20 марта 2024, 10:11

- |

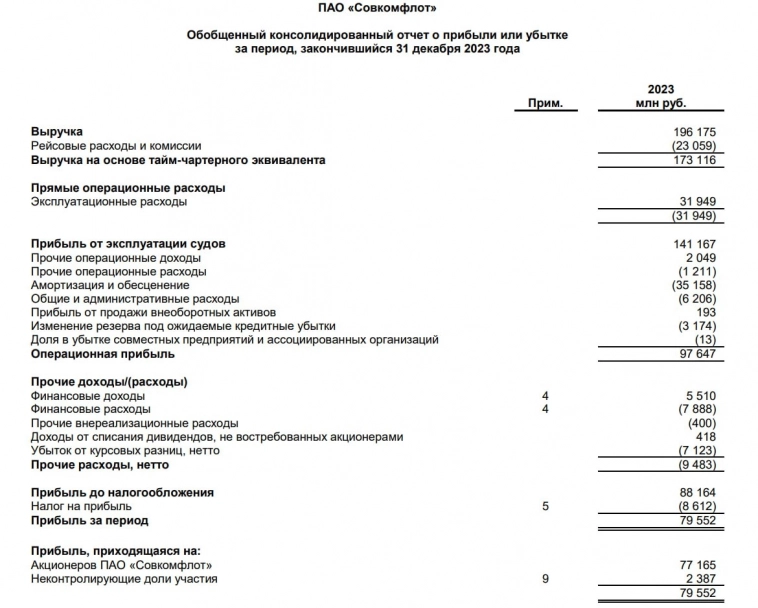

▫️Выручка (ТЧЭ) 2023г: 173 млрд ₽

▫️Чистая прибыль 2023г: 77 млрд ₽

▫️скор. ЧП 2023г: 83,5 млрд ₽ (+310% г/г)

▫️P/B: 0,7

▫️скор. P/E ТТМ: 3,8

▫️P/E fwd 2024:9-10

▫️fwd дивиденды 2023: 13,2%

▫️fwd дивиденды 2024: 5,5-6%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Благодаря высоким ставкам фрахта на протяжении 2023г, СКФ заработал 35,17 рублей скор. прибыли на акцию, что предполагает 17,6 рублей дивидендов (6,32₽ уже было выплачено). Итоговая див. доходность по текущим ценам составит около 13,2%, но надо понимать, что прибыль и дивиденды в 2024г, скорее всего, будут ниже.

✅ В рублёвом выражении чистый долг СКФ на конец 2023г снизился до23,3 млрд рублей (ND/EBITDA = 0,16). Запас кэша на балансе уже превышает 112 млрд.

👆 Долг компании состоит из валютных банковских кредитов под фиксированную ставку в 5,9-6,5% и облигаций (замещающие бонды и облигации в юанях) с фиксированной ставкой в 3,85% и 4,95% соответственно.

✅ За прошедший год компания нарастила расходы на инвестиционную деятельность до 54,2 млрд (отдельно Capex и другие статьи не раскрываются), что больше аналогичных показателей 2020 и 2019г на 100,5% и 105,7% соответственно. Однако, в текущих реалиях это позитивно отражается на бизнесе.

( Читать дальше )

🏦 Тинькофф (TCSG) - редомициляция в РФ, байбэк, дивиденды и покупка Росбанка

- 19 марта 2024, 12:30

- |

◽️ Капитализация: 612 млрд ₽ / 3070₽ за расписку

◽️ Чист. % доход 2023: 230,3 млрд ₽ (+60% г/г)

◽️ Чист. комисс. дох. 2023: 73,1 млрд ₽ (-5% г/г)

◽️ Чистая прибыль 2023: 80,9 млрд ₽ (+290% г/г)

▫️ P/E ТТМ: 7,5

◽️ fwd дивиденд 2023: 0%

▫️ P/B: 2,15

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Выделю результаты отдельно за 4 квартал 2023г:

◽️ Чист. % доход: 68,1 млрд ₽ (+77% г/г, +10% кв/кв)

◽️ Чист. комисс. доход: 21,2 млрд ₽ (+19% г/г, +12,8% кв/кв)

◽️ Чистая прибыль: 20,7 млрд ₽ (+102% г/г, -12% кв/кв)

✅ Тинькофф успешно завершил редомициляцию в РФ и теперь на бирже уже торгуются не кипрские расписки, а полноценные акции МКПАО. В ближайшее время, возможно, мы увидим эффект навеса продаж после конвертации, но это временно.

✅ Полноценный переезд прежде всего разблокирует опцию по выплате дивидендов (див. политика будет утверждена до конца 2024г), проведение байбека и IPO дочерних структур.

✅ ТКС Холдинг планирует выкупить Росбанк за счет проведения доп. эмиссии. На конец 2023г Росбанк имеет капитал в 226 млрд, 2,1 трлн активов и кредитный портфельв 1,485 трлн (покрытие средствами клиентов — 94%). Чистая прибыль банка за прошедший год — 28,8 млрд при ROE = 13%.

( Читать дальше )

Фонд Тинькофф Квадратные метры (TKVM): вложиться в московскую недвижку за 5 рублей. Честный обзор

- 18 марта 2024, 21:18

- |

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

До этого, в конце 2022 и начале 2023 года, Тинькофф выкатил на суд страждущей инвест-публики два закрытых паевых фонда недвижимости с приставкой «Лакшери»:

- Фонд Тинькофф «ЖК Republic‑REDS» с текущей стоимостью пая 115 000 рублей;

- Фонд Тинькофф «ЖК Luzhniki Collection» с текущей стоимостью пая 119 500 рублей.

👉Концепция фонда Republic-REDS заключается в инвестировании средств в квартиры жилого квартала премиум-класса Republic на Пресненском Валу в Москве. «Мы будем инвестировать в квартиры на этапе котлована, покупая их по договорам долевого участия (ДДУ) в рамках закона 214-ФЗ»,— рассказывал «Коммерсанту» в 2022 году гендиректор УК «Тинькофф Капитал» Руслан Мучипов.

( Читать дальше )

🥚 МТС (MTSS) - рекордная долговая нагрузка и IPO МТС-Банка

- 15 марта 2024, 10:39

- |

▫️Капитализация: 585 млрд ₽ / 293₽ за акцию

▫️Выручка 2023: 606 млрд ₽ (+13,5% г/г)

▫️OIBDA 2023: 234,2 млрд ₽ (+6,4% г/г)

▫️Чистая прибыль 2023: 54,6 млрд ₽ (+67,5% г/г)

▫️ND/OIBDA: 1,9

▫️P/E ТТМ:10,7

▫️fwd дивиденды 2023:11-12%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 4кв2023г:

▫️Выручка: 168 млрд ₽ (+18% г/г)

▫️OIBDA: 56,7 млрд ₽ (+3,9% г/г)

▫️Чистая прибыль: 16,1 млрд ₽ (+195,6% г/г)

✅ МТС-Банк находится на финальной стадии подготовки к выходу на IPO. Скорее всего, мы увидим публичное размещение уже в 1П2024г.

На конец 2023г капитал банка составлял 76,3 млрд рублей при ЧП в 12,4 млрд (ROE = 16,3%). Если компания будет выходить с небольшим дисконтом к капиталу как это делал Совкомбанк, то мы увидим оценку приблизительно в 60-70 млрд. Объём IPO вероятно будет небольшим (не более 10%), за такой пакет МТС получит около 6-7 млрд, долг это существенно не снизит.

✅ Благодаря отличным результатам финтех направления и небольшому росту абонентской базы, МТС удалось показать рост выручки на 18% г/г. Это помогло сохранить операционную маржинальность выше 20%.

( Читать дальше )

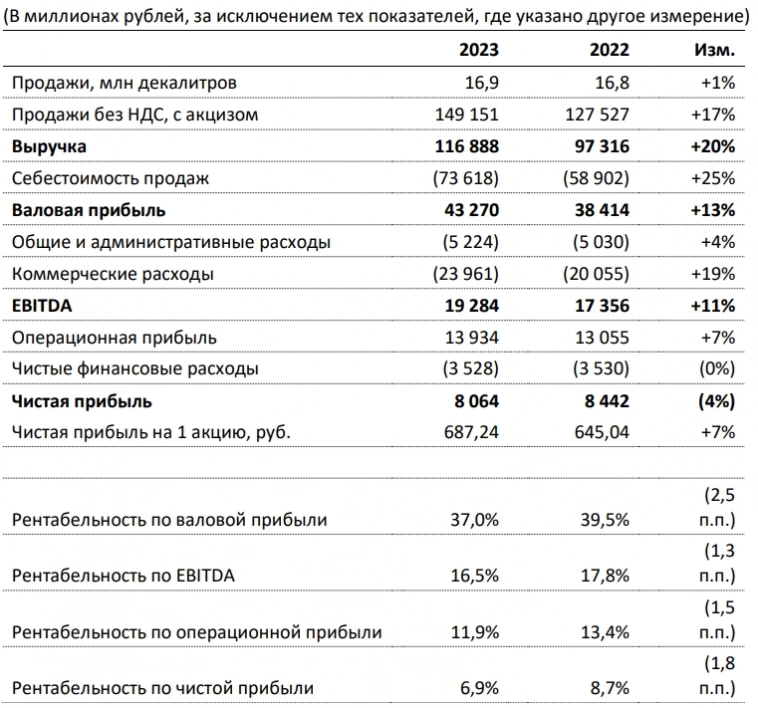

НоваБев Групп: Обзор 23-го года

- 14 марта 2024, 16:48

- |

Разберемся поподробнее. Итак, количество магазинов ВинЛаб увеличилось на 23% до 1657. Конечно до плана в 2500 магазинов далековато, но 2000 штук к концу 24-го открыть, пожалуй смогут. Видимо 2500-й появится не ранее 2025-го года.

Перейдем к финансовым результатам.

Напомню свой прошлый прогноз:

суммарная выручка (не путать с продажами) где-то 71+68+3-25~ 117 млрд рублей Наблюдаем эффекты инфляции: цены растут — растет выручка, но операционные прибыль стагнирует (маржа снижается).EBITDA алкогольного сегмента жду в районе 10.5-11 млрд р, ритейл даст 7.5-8 млрд. Суммарно 18-19 млрд рублей.

Вышло весьма точно. ВинЛаб показал себя даже чуть лучше прогноза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал