инвесттема

Ростелеком - гадкий утенок сектора телекомов

- 24 ноября 2021, 12:06

- |

Сектор телекомов в России представлен всего несколькими компаниями. Его принято считать защитным и отчасти это действительно так. Стабильные денежные потоки позволяют устойчиво себя чувствовать в любой фазе рынка. Однако, точек роста бизнеса не так много, поэтому сегодня постараемся их найти в Ростелекоме.

Выручка компании за 9 месяцев выросла всего на 7% до 411,8 млрд рублей. Темпы роста замедляются, ведь синергетический эффект от объединения с Tele2 уже были заложены в показатели 2020 года. Сектор мобильных операторов не прирастает органически, а новых пользователей приходится отвоевывать у других операторов.

Выручка сегмента фиксированной телефонии продолжает снижаться, что вписывается в канон. Цифровые сервисы, на которые у меня был расчет ранее, замедляются и прибавляют всего 7,7%. Мобильная связь консервативно прибавила 10,7%, а вот прочие услуги показали максимальный рост на 30,9%. Если классические сегменты растут в рамках ожиданий, то цифровые сервисы и оптовые услуги немного расстраивают.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Рынки падают, что делать?

- 23 ноября 2021, 00:08

- |

На рынке стоит напряжение, которое выливается в эмоциональную коррекцию. Паникой я бы не назвал эту ситуацию, но на всякий случай стал меньше посматривать на форумы, где недавно покупавшие TAL и Virgin Galactic начинают истерить.

Не остается ни одного равнодушного инвестора, которому нравится просадка портфеля. Даже тем, кто до конца не сформировал позиции. Но я напомню, что мы долгосрочные портфельные инвесторы и просадками можем пользоваться для покупки подешевевших активов. Хотя это не означает, что нужно бросать все и бежать скупать с рынка все, что плохо лежит.

Оценивайте компании, покупайте только те активы, которые в долгосрочной перспективе покажут прирост бизнеса, финансовых показателей и дивидендов. Оценивайте фундаментал, а не котировки и рынок вас вознаградит. А еще дам небольшой совет:

1) Любые сделки, которые вы совершаете на эмоциях — приведут вас к провалу.

2) Любые решения принятые на коленке — приведут вас к провалу.

Ну а я продолжаю писать спокойную, фундаментальную аналитику, игнорируя эмоции, поэтому завтра в вас ждет в моем Telegram еще парочка мои традиционных статей.

Детский мир лучше рынка. PayPal теперь с Amazon. Прогноз курса доллара

- 21 ноября 2021, 11:27

- |

Сегодня поговорим о PayPal, как о новом партнере Amazon. Посмотрим на доллар в текущей фазе рынка и на Детский мир, который сохраняет шансы на рост. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема Premium от 3 и 11 ноября:

( Читать дальше )

Пятница окрасила рынки в красный цвет в итогах недели

- 20 ноября 2021, 12:16

- |

Пятница окрасила рынки в красный цвет. Коррекция продолжается и уровень в 3800 п. по Индексу Мосбиржи уже не кажется таким недостижимым. За неделю тот же индекс потерял 2,55%. И причин можно найти несколько, но основная — накопленная перегретость после ралли цен на сырье в этом году.

Пятницы мне все больше напоминают 2015 — 2016 года, когда 8 из 10 пятниц заканчивались падением. Это обычная практика на перегретом, тонком рынке. Спекулянты закрываются в пятницу, не желая переносить позицию через выходные.

Цена нефти повторяет картину индекса (или наоборот) и устремилась вниз на $75. Политических факторов я не вижу. Да и со стороны ОПЕК+ нет никаких резких заявлений. А вот технически уровень сопротивления на $85 оказался непреодолимым. Поход на ценник 2014 года откладывается.

Еще больше аналитики в моем Telegram-канале "ИнвестТема"

Как и дальнейшее укрепление рубля. Пару недель назад в сети гуляли слухи про поход доллара чуть ли не к 63 рублям. Серьезно? Вы настолько верите в национальную валюту? Не хочу показаться скептиком, но я пошел за баксом.

( Читать дальше )

«Креативное разрушение» фондовых рынков

- 19 ноября 2021, 10:59

- |

Эту фразу сказал один из моих коллег, мой тезка, Владимир Киселев. Действительно, в последнее время хайп вокруг фондовых рынков затуманил разум инвесторов. Тот же Rivian, который вышел на биржу в этом месяце, стал третьим по капитализации автопроизводителем. И даже после IPO успел взлететь еще на 77%. Напомню результаты первых 4-х:

Выручка TTM:

Tesla $47 млрд

Toyota $274 млрд

Rivian $0 млрд

Volkswagen $289 млрд

Прибыль (убыток) TTM:

Tesla $3,6 млрд

Toyota $28 млрд

Rivian ($1,6 млрд)

Volkswagen $21 млрд

Rivian с нулевой выручкой и убытком стоит $139 ярдов. Удивлены? Хотите узнать причину?

Заказ от Amazon на 100 тысяч электро-грузовиков до 2030 года. Какая там выручка? Какая вам EBITDA c операционными расходами и R&D? Косты в топку. Амазон грузовики заказал. Весело же. Надо проводить IPO и загонять хомяков.

И ведь это не единичный случай. 25% всех торгов в России через Санкт-Петербургскую биржу за 1 полугодие 2021 года прошли всего по двум компаниям: Virgin Galactic и Tesla. Инвесторы, вы в своем уме? Спросите себя, вы совершаете сделки, потому что компании имеют фундаментальные причины к росту? Или потому что увидели на каком-нибудь форуме, как круто мы будем смотреться в электрокаре на красных пустошах Марса?

( Читать дальше )

Новатэк - стабильно, дорого, перспективно

- 16 ноября 2021, 13:16

- |

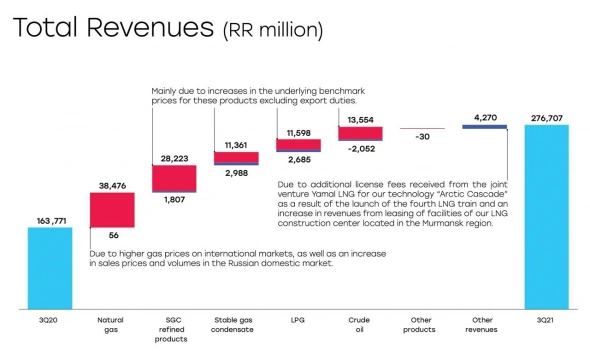

Одна из крупнейших газовых компаний России отчиталась за 9 месяцев 2021 года. Внешняя конъюнктура складывается максимально позитивно для компании. Цены на газ на спотовом рынке за этот год показали рекордный рост, а СПГ продолжает пользоваться спросом. Это все заставляет внимательнее смотреть за котировками.

Выручка компании от реализации нефти и газа за отчетный период выросла на 59,6% до 785,7 млрд рублей. Основной причиной роста становится все те же цены на углеводороды на мировых биржах, и как следствие, цен реализации СПГ. А вот объем реализации остался на прошлогоднем уровне, что добавляет ложку дегтя.

Операционные расходы растут вслед за выручкой. За 9 месяцев увеличились на 49,6% в основном за счет повышенных затрат на покупку природного газа и жидких углеводородов. Отрицательные курсовые разницы на этот раз уменьшили доходы на 33 ярда, однако это было с лихвой нивелировано прибылью от совместных предприятий. В итоге чистая прибыль компании за 9 месяцев увеличилась почти в 10 раз до 291,4 млрд рублей.

Компания продолжает развивать свои основные проекты — Арктик СПГ-2 и Ямал СПГ. Это совместные предприятия с такими корпорациями, как Shell, Total, Роснефть продолжают приносить постоянный денежный поток. Правда компания не собирается направлять его на повышение дивидендных выплат. Руководство заявило, что пока не планирует снижать долю в СП, но может это сделать в последствии, что позитивно скажется на долговой нагрузке и потенциальных дивидендах.

Про Новатэк принято говорить: стабильно, дорого, перспективно. И это действительно так. Мультипликаторы явно перегреты. P/E в 16, P/B в 3, выше других представителей сектора. Однако, денежные потоки стабильны, а СП будут приносить необходимую рентабельность деятельности. Я по-прежнему свое предпочтение отдаю Газпрому, так как хочу иметь в портфеле компанию с более приемлемым соотношением риск на доход.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Pfizer - таблетка от Covid-19. IBM и состоявшийся спин-офф. Vale - или Норникель, что выбрать?

- 14 ноября 2021, 11:29

- |

Сегодня у нас очередная порция компаний США. Разбираемся со спин-оффом IBM, базисами по компании Pfizer c их новой таблеткой от Covid-19, а также затронем горнодобывающую компанию Vale. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 11.11.21:

( Читать дальше )

Почему Сбербанк - это хорошо, а Mail - плохо

- 12 ноября 2021, 19:09

- |

Сегодня вновь вернемся к изучению IT компании РФ — Mail, или как теперь называет сама себя компания — VK Group. Изучим отчетность компании за 9 месяцев 2021 года в разрезе сегментов бизнеса, а также разберемся, почему Сбербанк хорошо, а Mail — плохо.

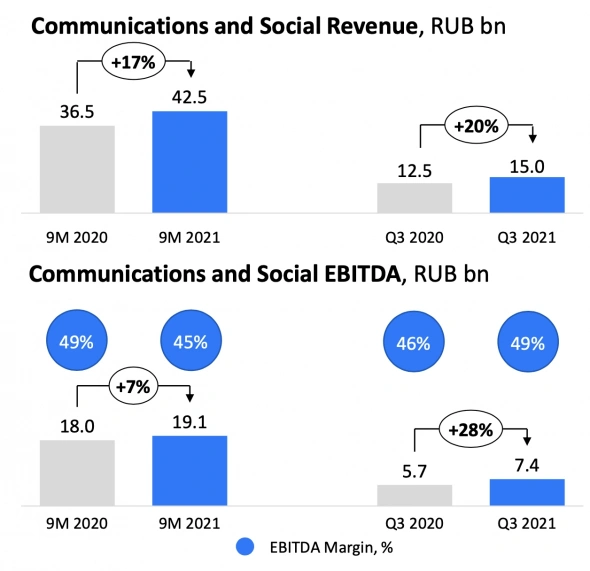

Итак, сегмент «Реклама и соцсети» продолжает развиваться. За отчетный период выручка выросла на 17% до 42,5 млрд рублей. Высокомаржинальный сегмент по-прежнему приносит основной доход и остается стабильным даже в текущих экономических условиях. Негативным моментом является отсутствие роста пользователей соцсетей.

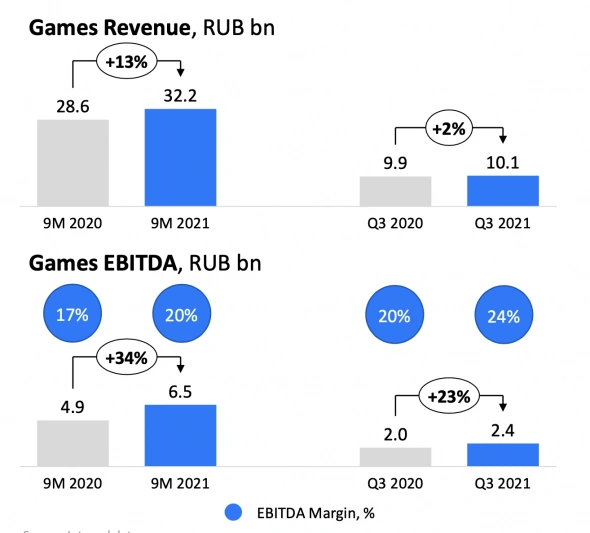

Вторым по значимости является «Игровой сегмент». Выручка за 9 месяцев прибавила 13% до 32,2 млрд рублей. Каких-либо прорывных тайтлов компания не выпускает, продолжая прокачивать свои основные франшизы, типо Rush Royal или Hustle Castle. Смущает слабая динамика в 3 квартале, всего +3% год к году.

( Читать дальше )

Черная пятница, изи мани и IPO СПБ биржи

- 12 ноября 2021, 18:06

- |

Черная пятница. Скидки. Налетай, а то не хватит. Отменяем комиссии. Вон Санкт-Петербургскую биржу почти разобрали всю. Ни разу не пампят в СМИ и на форумах… Изи мани, сегодня подал заявку на IPO, завтра поднял профит.

Традиционно, верю в силу подписчиков моего блога на Смартлабике. В то, что вы гораздо сдержаннее прочих инвесторов и вдумчиво относитесь к инвестициям.

Пару слов по Сургуту:

Закройте терминал и даже не смотрите в сторону этой бумаженки. Я про обычку конечно. На лицо грубое манипулирование акциями и инсайдерская торговля. К слову, это традиционная манипуляция обыкновенными акциями компании. Раз в год такая «бяка» происходит. Без новостей и особых причин задирают обычку. Причём по префам ситуация умеренная. Я в своих стратегиях не использую ЭТО.

По Бирже СПБ:

Конечно же разбор компании будет. Успею до конца подачи заявок опубликовать, дабы учесть все фундаментальные аспекты.

А вот тут Тележка. Как раз в ней опубликована свежая статья с фундаментальным разбором Mail или VK, как их там правильно...

Если хотите статью на Смартлаб, ставьте в комментариях +, я сегодня уже ее опубликую тут.

EN+ Русал = Норникель

- 09 ноября 2021, 14:16

- |

Говоря о EN+ частные инвесторы скорее всего скажут, что это алюминиевая компания с энергетическим сегментом. Сегодня будем разбираться, что из себя представляет EN+, почему компания является более привлекательной, чем Русал, а также поищем инвест-идеи в акциях.

Итак, EN+ — это скорее холдинговая компания, которая консолидирует результаты своих дочерних предприятий, как это делает та же АФК Система. Компании принадлежит 57% в Русале, через который мы оцениваем металлургический сегмент бизнеса. Также EN+ владеет парочкой электрогенерирующих компании.

Металлургический сегмент

Компания, через Русал занимается добычей бокситов, имеет 10 глиноземных комбинатов и 10 алюминиевых заводов. Группа обеспечена собственными ресурсами бокситов и нефелинов на 70%. Если учитывать повышенный спрос и растущую цену на алюминий, представляется в текущей фазе рынка крайне интересной.

Энергетический сегмент

Еще более интересным сегментом является электрогенерация, без которой не возможно производство алюминия. Гидроэлектроэнергия является ключевым направлением сегмента. Портфель ГЭС Группы дополняется объектами теплогенерации. И даже в ВИЭ удалось поучаствовать, через Абаканскую СЭС. А растущие цены на мощности добавляют позитива.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал