газпромнефть

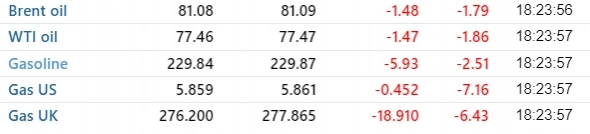

📉 Сегодня акции нефтегазовых компаний РФ падают после бурного роста

- 06 октября 2021, 18:25

- |

👉 Нефтегазовый сектор был в лидерах роста за счет высоких цен на газ и нефть, но сегодня он перешел к коррекции

👉 Основная причина — всеобщее падение цен на энергоносители

( Читать дальше )

- комментировать

- 489

- Комментарии ( 2 )

В бюджете налоговый вычет для Татнефти запланирован в размере ₽36 млрд рублей

- 01 октября 2021, 19:09

- |

«Татнефть» сможет получить налоговый вычет по НДПИ по Ромашкинскому месторождению в размере 36 млрд рублей за четыре года: 4 млрд рублей — в 2021 году, по 12 млрд рублей- в 2022-2023 годах и 8 млрд рублей — в 2024 году.

Предполагалось, что с 2021 года «Татнефть» сможет получать ежемесячный налоговый вычет по НДПИ в размере 1 млрд рублей, но не более 36 млрд рублей, если цена на нефть марки Urals в налоговом периоде (месяц) превысит базовую цену нефти, установленную Бюджетным кодексом. При этом условием получения вычета для «Татнефти» прописано, что расходы должны быть связаны с добычей сверхвязкой нефти.

( Читать дальше )

Газпромнефть - потенциал роста до января 2022 г. Ходит за нефтью. На 100% зависит от динамики нефти

- 29 сентября 2021, 18:35

- |

Газпром нефть оценила текущие параметры сделки ОПЕК+

- 23 сентября 2021, 10:40

- |

Газпром нефть договорилась с Ираком об условиях разработки Бадры и возмещении затрат

- 23 сентября 2021, 09:33

- |

«С иракскими властями мы находимся сейчас в активном диалоге, и мы считаем, что мы нашли понимание и принципиально договорились по двум моментам: первое — это актуализация плана разработки месторождения (Бадра), в том числе профиля добычи в соответствии с геологическими особенностями месторождения. Второе — это уточнение механизма возмещения затрат, и вот это уточнение направлено на ускорение сроков возврата. И для нас важно, чтобы эти договоренности были зафиксированы, мы терпеливо над этим работаем»

Фиксации договоренности «Газпром нефти» и Ирака может в дальнейшем позволить увеличить объем бурения и, как следствие, запасов Бадры, что как минимум смягчит существующее снижение добычи.

«Сейчас разговор достаточно активный, встречи проходят регулярно, и мы не теряем надежды, что нам удастся довести эту работу до конца. Это, в свою очередь, открывает возможности по расширению сотрудничества по дополнительной активности, прежде всего на Бадреfomag.ru/news-streem/gazprom-neft-i-irak-printsipialno-dogovorilis-ob-izmenenii-usloviy-raboty-na-badre/

Публикация отчётности Газпром нефти должна подтолкнуть акции к дальнейшему росту - Универ Капитал

- 22 сентября 2021, 20:57

- |

Но даже при такой оценке рынком они всё ещё могут принести дивидендную доходность по итогам 2021 года на уровне 10%. Эмитент платит дивиденды два раза в год. Дивиденды за полугодие прогнозируются в размере 22р. на акцию. Это вполне реально, потому что EBITDA компании даже за 2-й квартал 2021 года была одной из лучших в истории. EBITDA за третий квартал исторически показывала еще большие значения.

Публикация отчётности эмитента за 9 месяцев по МСФО должна подтолкнуть акции к дальнейшему росту. Это еще одна “консервативная” дивидендная идея на российском фондовом рынке. Эмитент с достаточно предсказуемым, растущим бизнесом, постоянно повышавшим размер выплачиваемых акционерам дивидендов. Даже сниженные выплаты за 2020 год все равно были на уровне 2017 года. Консервативные долгосрочные инвесторы вознаграждаются хорошими дивидендами. Опубликованная отчетность за 6 месяцев 2021 года позволяет предполагать, что для Газпромнефти это будет лучший год в финансовом плане. Это может быть поводом провести SPO эмитента, что может вызвать еще большую переоценку его акций. Текущий Free Float в размере 4,32% не позволяет крупным инвестиционным фондам покупать акции данного эмитента. И это позволяет частным инвесторам покупать акции отличной компании по хорошей цене.Тузов Артем

ИК «УНИВЕР Капитал»

Обзор прессы: Газпром, Русал, Газпромнефть, ОФЗ, Газ, ПФИ, Налоги - 22/09/21

- 22 сентября 2021, 08:20

- |

Деривативы растянут по линейке. Банк России меняет правила для ПФИ

ЦБ решил расширить список базовых активов для производных финансовых инструментов (ПФИ). В частности, в него будут включены инструменты, выпущенные по иностранному праву, и показатели отчетности компаний. Используемые обычно для хеджирования ПФИ благодаря расширению продуктовой линейки смогут покрывать более широкий список рисков. Но созданные с новыми базовыми активами деривативы могут поступить и в розницу, отмечают эксперты, где велики риски непонимания продуктов потребителями.

https://www.kommersant.ru/doc/4997009

Минфин хочет забрать у горнодобычи 0,5 трлн руб. за три года

Правительство сформулировало очередную версию повышения налогов на горнодобывающую промышленность. Теперь, помимо роста НДПИ и налога на прибыль, предлагается ввести прежде не существовавший

( Читать дальше )

Нефтяные компании – есть ли смысл инвестировать?

- 20 сентября 2021, 09:16

- |

Для долгосрочного инвестора интересны компании, которые имеют перспективы, продукция которых имеет будущее. В последнее время все обсуждают электромобили и снижение потребления нефти. Почему же я продолжаю инвестировать в некоторые нефтяные компании, хотя и с небольшой долей портфеля в 7%? И если инвестировать в эту отрасль, то какие нефтяные компании выбрать?

Преимущества инвестирования в российские нефтяные компании:

1. Высокая дивидендная доходность

Прогноз дивидендной доходности Лукойла на ближайшие годы – 10-12% в год, Татнефти – 9%, Газпром нефть – 10%. У нефтяных компаний США доходность в лучшем случае 6% — у Exxon Mobil, но долг уже достиг 52 млрд долл и дивиденды могут снизиться. Для сравнения у Лукойла и Татнефть нулевой чистый долг.

2. Низкая себестоимость.

Фактически российские компании устраивает почти любая цена нефти выше 43 долл за бар. (после этой цены большую часть забирают налоги). Себестоимость добычи нефти в РФ — 3-32 долларов за баррель.

3. Диверсифицированное производство.

( Читать дальше )

Система все еще может. Где покупать Сбербанк? Газпромнефть - отличная идея

- 19 сентября 2021, 11:10

- |

Сегодня разберем с вами АФК Систему и ее драйверы роста, посмотрим на целевые уровни Сбербанка преф, а также затронем Газпромнефть в текущей фазе рынка. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 16.09.21:

( Читать дальше )

Выборы и Пила Газпрома в итогах недели

- 18 сентября 2021, 13:18

- |

Новый исторический по Индексу Мосбиржи. За неделю рост составил 0,8%, что позволило котировкам переписать уровень в 4040 п. Продолжаем карабкаться вверх. И это на фоне банкротства Evergrande в Китае и смутных настроений на западных площадках.

Помогает индексу динамика цен на нефть, которые продолжают подрастать к уровню в $76-77. Удастся ли преодолеть эти значения узнаем уже на следующей неделе.

Выборы начались. В сториз Инстаграм все больше звучат призывы выразить «гражданскую позицию». Серьезно?.. инста… Доллар зажали в зоне 72-73 рублей. Реализация моего сценария не за горами. Однако, в моменте могут продавливать ниже, где уже стоят мои заявки.

Отреагировав на нефть, акции добывающих ее компаний растут. Лукойл +5%, Роснефть +5,2%. К слову, заинтересовала ее дочка 👉🏻 Саратовский НПЗ. Взял на разбор. Газпромнефть в шаге от исторического максимума +6%. Задумался над частичной фиксацией прибыли. И даже Татнефть прибавила 4,7%, собираясь сокращать отставание от лидеров.

Цены на газ на европейских хабах ушли в коррекцию, но все-равно держатся выше $750 за кубометр. Газпром прибавил 2,6% и продолжил получать бенефиты от ситуации в Европе, которая войдёт в осенне-зимний период с дефицитом в подземных хранилищах. «Пила» Газпрома в действии, как заявил господин Миллер. Пока именно наш Газик диктует условия. Не привычно такое слышать, но как есть.

Золотодобывающий сектор перетягивает одеяло внимания инвесторов на себя. Падение золота толкнуло котировки компаний вниз. Тот же Полюс потерял за год более 30% и только за неделю -4,4%. Polymetal не ушел далеко -4,6%. Интересно выглядит Бурятзолото, неожиданно. Надо будет последить за ним.

Беспрецедентная ситуация в Самолете. Все уверовали в безрассудный рост котировок. Вдруг откуда ни возьмись, появились аналитики, которые начали находить базисы к росту котировок. Представляете? Оказывается золотая жила. Это ж песня какой прибыльный бизнес. А free float какой прекрасный. Аж 5%. Неее про манипуляции не слышали. Далее, no comments…

На прошедшей неделе разобрались с дивидендами Лукойла, отчетом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал