балтийский лизинг

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 05 апреля 2024, 10:21

- |

- комментировать

- Комментарии ( 0 )

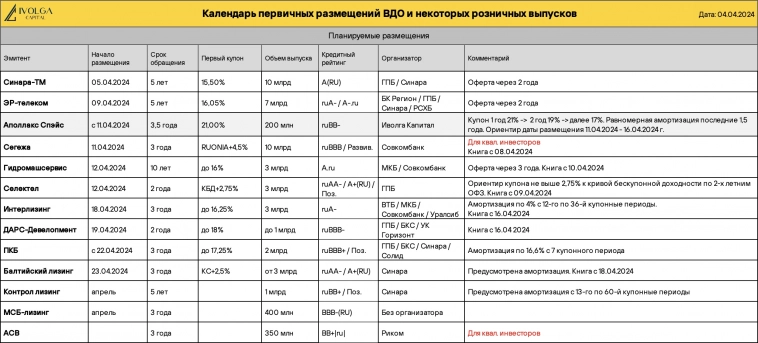

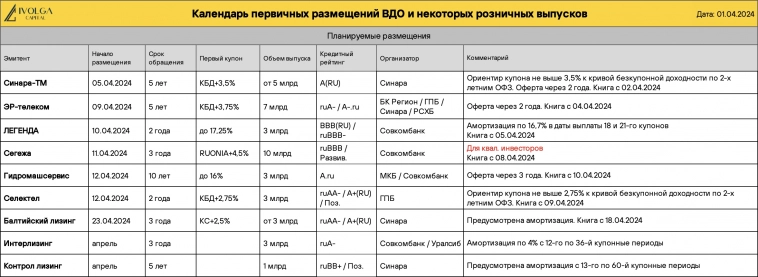

Главное на рынке облигаций на 04.04.2024

- 04 апреля 2024, 13:06

- |

- Московская биржа зарегистрировала выпуск облигаций «Балтийский лизинг» серии БО-П10. Регистрационный номер — 4B02-10-36442-R-001P. Бумаги включены во Второй уровень котировального списка. Сбор заявок на выпуск объемом не менее 3 млрд рублей компания планирует провести 18 апреля. Ориентир ставки купона — ключевая ставка Банка России плюс спред не выше 250 б.п. Техразмещение запланировано на 23 апреля. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «МСБ-Лизинг» серии 003Р-03. Регистрационный номер — 4B02-03-24004-R-002P. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — ВBВ-(RU) со стабильным прогнозом от АКРА.

- «Первое клиентское бюро» (ПКБ) во второй половине апреля планирует провести сбор заявок на трехлетние облигации серии 001Р-04 объемом 2 млрд рублей.

( Читать дальше )

Главное на рынке облигаций на 02.04.2024

- 02 апреля 2024, 12:33

- |

- «Балтийский лизинг» 18 апреля планирует провести сбор заявок на трехлетние облигации серии БО-П10 объемом не менее 3 млрд рублей. Ориентир ставки купона — ключевая ставка Банка России плюс спред не выше 250 б.п. Купоны ежемесячные. Выпуск будет доступен для приобретения неквалифицированным инвесторам после прохождения теста. Техразмещение запланировано на 23 апреля. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом.

- МФК «Кэшдрайв» установила ставку 5-8 купонов коммерческих облигаций серии КО-П06 на уровне 16% годовых. По выпуску 11 апреля предстоит исполнение оферты. Период приема уведомлений к выкупу через web-кабинет НРД — со 2 по 8 апреля. Цена приобретения установлена в размере 100% от номинала (1000 рублей).

- Компания «Шушары Холдинг» досрочно погасила коммерческие облигации серии 001КО-01.

- «МФК «Займер» сообщила о намерении провести первое публичное размещение на Московской бирже в апреле 2024 г.

( Читать дальше )

Балтийский лизинг 18 апреля проведет сбор заявок на облигации объемом от 3 млрд.рублей

- 01 апреля 2024, 18:14

- |

ООО «Балтийский лизинг» — одна из ведущих компаний лизингового рынка России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса.

Сбор заявок 18 апреля

(размещение 23 апреля)

- Наименование: БалтЛиз-БО-П10

- Рейтинг: АА- (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+250 б.п. (ежемесячный)

- Срок обращения: 3 года

- Объем: от 3 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: инвестбанк «Синара»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Лизинг на рынке облигаций и акций: что нужно знать о секторе инвестору

- 29 марта 2024, 14:07

- |

Что представляет собой рынок лизинга, какие тренды актуальны в 2024 г. и как выбирать бумаги лизинговых компаний для своего портфеля — в аналитическом обзоре Boomin.

Лизинговые компании (ЛК) остаются одной из самых заметных категорий эмитентов на рынке корпоративных облигаций. На март 2024 г. их доля составляет около 7,5% от всех рыночных корпоративных бумаг. На рынке ВДО долю лизинга по итогам 2023 г. можно оценить в 14%.

В 2023 г. лизинговые компании бьют рекорды. На фоне высоких ставок и ударных результатов отдельные эмитенты присматриваются к возможности выйти на IPO. Первый успешный дебют в марте этого года может задать новый тренд.

Тренды отрасли — рекордный 2023-й

Уходящий 2023 г. был отмечен рекордными результатами как по размеру лизингового портфеля, так и по объему нового бизнеса (стоимости переданного клиентам лизингового имущества.) Оба показателя более чем в полтора раза превышают уровни докризисного 2021 г. Наблюдался активный рост как количества заключенных сделок, так и средней суммы сделки.

( Читать дальше )

Главное на рынке облигаций на 06.03.2024

- 06 марта 2024, 12:19

- |

- «Агрофирма «Рубеж» 12 марта начнет размещение пятилетних облигаций серии 001Р-02 объемом 500 млн рублей. Ставка купона установлена на уровне 18,5% годовых и зафиксирована на весь срок обращения. Купоны ежеквартальные. Кредитный рейтинг эмитента — BB(RU) со стабильным прогнозом от АКРА.

- Компания «Новые технологии» 19 марта планирует собирать заявки на трехлетние облигации серии БО-03 объемом 1 млрд рублей. Ориентир ставки купона — не выше 16,25% годовых. По выпуску предусмотрены ежемесячные купоны и оферта через два года. Также возможен call-опцион. Техразмещение запланировано на 22 марта. Организаторы — Газпромбанк и ИБ «Синара». Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала облигации «Племзавод «Пушкинское» серии 001Р-03. Регистрационный номер — 4B02-03-00629-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ВВB-|ru| со стабильным прогнозом от НРА.

( Читать дальше )

Главное на рынке облигаций на 17.01.2024

- 17 января 2024, 11:36

- |

- «РуссОйл» установил ставку 2-го купона облигаций серии БО-01 на уровне 21% годовых.

- ТК «Нафтатранс плюс» установила ставку 16-36-го купонов облигаций БО-04 на уровне 19% годовых.

- «Регион-Финанс», представитель владельцев облигаций ОР (эмитента облигаций OR Group, снятых с биржевых торгов в мае 2023 г.), направил заявление в Арбитражный суд города Москвы о включении требований в реестр кредиторов ОР и ОРГ от лица всех владельцев облигаций.

- «Балтийский лизинг» выкупил по оферте облигации серии БО-П05 на 2,999 млрд рублей. Цена бумаг составила 100% от номинала.

- «СмартФакт» завершил размещение трехлетних облигаций серии БО-02-001P объемом 200 млн рублей. С выпуском компания вышла на биржу 19 декабря. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена возможность проведения call-опционов. Организатор — ИК «Риком-Траст».

( Читать дальше )

Главное на рынке облигаций на 12.01.2024

- 12 января 2024, 12:00

- |

- МФК «МигКредит» 16 января планирует начать размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 002MC-03 объемом 300 млн рублей. Ориентир ставки купона — 21% годовых. Купоны ежемесячные. По выпуску предусмотрена равномерная ежемесячная амортизация в последние два года обращения, а также оферта через год. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB с позитивным прогнозом от «Эксперта РА».

- ГК «Самолет» в первой декаде февраля планирует провести сбор заявок на трехлетние облигации серии БО-П13 объемом 10 млрд рублей. По выпуску предусмотрены ежеквартальные купоны. Организатором выступит инвестиционный банк «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

- «Главстрой» установил ставку 6-го купона облигаций серии 001P-02 на уровне 18% годовых.

( Читать дальше )

Главное на рынке облигаций на 28.12.2023

- 28 декабря 2023, 13:01

- |

- «Некс-Т» сообщил, что у владельцев облигаций серии БО-П01 возникло право требовать от эмитента досрочного погашения принадлежащих им бумаг. Основанием стало снижение суммы долей участников эмитента — Владимира Крикушенко, Александра Крикушенко и Валерия Маковецкого — владеющих суммарно 100% долей уставного капитала компании, до уровня менее 50% в результате продажи, обмена, дарения, передачи в качестве обеспечения по кредитному соглашению или иного действия, направленного на отчуждение долей участников.

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» установил ставку 2-го купона облигаций серии БО-04-001P на уровне 21,2% годовых.

- «Балтийский лизинг» установил ставку 4-го купона облигаций серии БО-П05 на уровне 0,01% годовых. Эмитент также сообщил о завершении размещения трехлетних облигаций серии БО-П09 объемом 3 млрд рублей за один день торгов.

- «НТЦ Евровент» установил ставку 26-го купона облигаций серии БО-П01 в размере 16% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал