Блог им. MKrrr

⭐️Фантастический рост доходности в рейтинге А 😳 Как заработать?

- 20 ноября 2024, 08:00

- |

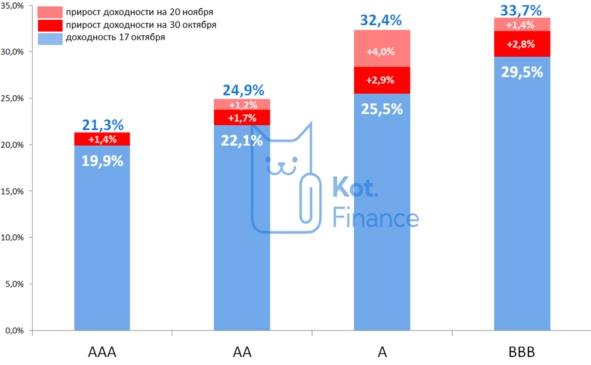

На рынке облигаций рост доходности = падение цен. Так вот, сильнее всего упали облигации в сравнительно-надежном сегменте… с рейтингом А

/>

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

График выше говорит сам за себя. Мы делали срез доходности в зависимости от рейтингов с шагом 2-3 недели:

После ноябрьского 🌪урагана, рынок дал возможность зарабатывать на флоатерах не только от высокой ставки (исторически, флоатеры дают большую купонную доходность), но и за счет покупки облигации с дисконтом:

◾тот же купон на меньшие вложения = большая доходность

◾ + доход от погашения по номиналу к концу срока

Поэтому, мы много внимания уделили 🐟флоатерам:

🔹подборка лучших с расчетом Total Return (купон + дисконт от номинала)

🔹сценарии доходности по разных ключевых ставках на примере Балтийского лизинга🎣

🔹большая подборка флоатеров тут

Что касается причин, почему рейтинг А обесценился сильнее всего, то вариантов несколько:

🔹 А – самый многочисленный сегмент. Его просто купить, просто продать. Вот кто-то много и продал (версия не вяжется с тем, что самый ликвидный – ААА почти не пострадал, а ОФЗ вообще выросли)

🔹 В А-рейтинге много «случайных»: есть крепкие, есть не очень. Пожалуй, это самый неоднородный сегмент после ВВВ. Рынок закладывает миграцию части компаний из А в рейтинги ниже (как когда-то Сегежа)

Всё это говорит о том, что надо внимательно смотреть на то, что покупаешь. И конечно, почти выравнивание доходности между А и ВВВ дает супер-перспективы для А. Почти та же доходность, но с меньшим риском. Ведь статистическая дефолтность – принципиально разная.

Мы зарабатываем, покупая облигации из любимых подборок:

---

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

/>

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- Роснефть

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

А в чем принципиально разница коротких (именно до года, не 1-3 месяца) и длинных, если по номиналу цена?

Тут, я думаю, все очевидно. Чем выше дюрация, тем больше рост цены при снижении рыночной ставки.

Когда ставка начнет снижение рост длинных ОФЗ может дать доходность, значительно выше (снижающейся) доходности флоатеров. А если ставка будет снижена резко, такой рост будет просто фееричным.

Сейчас на рынке, я думаю, растяжечка — не хочешь пропустить начало феерии, придется потерпеть боль в падающих длинных фиксах. Возможно, сильную. Возможно, долго. Возможно, до феерии не дотянешь.

Временная правда жизни

Госкомпании и офз