Блог им. MKrrr |⭐️10-летние ОФЗ дают самую высокую доходность в новейшей истории. Возможность, или ловушка?

- 25 октября 2024, 07:39

- |

Разбираем преимущества и недостатки ОФЗ, и выбираем лучшие… Если ОФЗ вообще нужны

--

Три главных преимущества ОФЗ:

⭐высшее кредитное качество (не сравнивайте с ’98 – принципиально разные условия)

⭐любой срок: свыше 30 выпусков от нескольких месяцев до десятилетий

⭐бесконечная ликвидность: низкие спреды и почти любые объемы (посмотрите в 🥃 стакан)

Популярные стратегии:

🔼пирамида из ОФЗ. Пните того, кто будет вам ее предлагать на плечо. Заканчивают все примерно так

📐длинный конец. Ставка на быстрое смягчение политики ЦБ

💰закрытие ипотеки. Если купили квартиру по льготной ставке и появились деньги на досрочное закрытие – вложите лучше в ОФЗ на тот же срок. Не гасите дешевые деньги досрочно

В гос.облигациях нам нравятся или сверх-короткие выпуски: они почти не реагируют на изменение ставки, ликвидны – аналог накопительных счетов, только не нужно постоянно гонять деньги между банками, чтобы попасть на условия для новых клиентов.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 31 )

Блог им. MKrrr |⭐️Новый бюджет: что нас ждет в ближайшие 3 года? 👮

- 07 октября 2024, 07:57

- |

Влияние гос.бюджета на финансовый рынок сложно переоценить: сейчас это важная проинфляционная составляющая. Но и подпитка для многих отраслей, т.к. в бюджете есть деньги.

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Недавно принят бюджет на 2025-2027 год. Что новенького?

· Пересмотрены ⬆вверх расходы и доходы на 2025-26. Ранее предполагался экстремум на 2024 году, а теперь все плавно идет вверх

· Слезаем с нефтяной иглы: доля нефтегазовых доходов к 2027 снизится до 22,6% (есть разные мнения о мультипликативном эффекте нефтегазовых денег. Например, растекаясь по экономике, ими оплачивают товары и услуги, а это тот же НДС)

· Оборотные налоги и сборы достигнут 49% к 2027 (43% в 2024). Совокупность налогов на потребление?

· Инфляция – строго в прогнозах ЦБ: 7,3% по итогам 2024 года, 4,5% за 2025, далее — 4%

· Расходы на оборону 32%, на социальную политику – 15%

· Заложено снижение курса рубля к доллара на 3-5% в год

( Читать дальше )

Блог им. MKrrr |⭐️Гособлигации: отскок, еще отскок, … погружение, … дно 🐠 🐡

- 20 сентября 2024, 08:04

- |

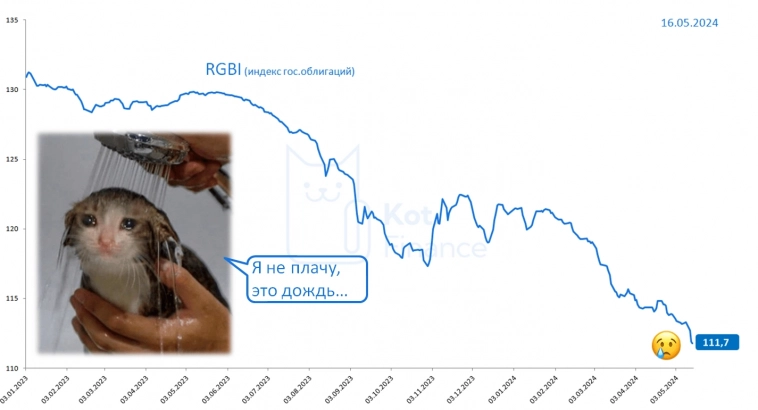

Вчера RGBI обновил минимум за много лет

Мы разбираем компании и отбираем для вас лучшие инвест идеи💎 Присоединяйтесь!

---

— че не берешь ОФЗ?

— будем брать на первом снижении, так надежнее

— так дорого будет, все вырастет

— дорого, но без ловли ножей

☝Классический диалог про ОФЗ. На первом снижении 🔑ключевой ставки цены не будут низкими, зато будет определенность в их динамике. Помните слайд о длине циклов ЦБ и последовательности? Когда ЦБ начинает снижать, или повышать ставку – его уже не остановить 😅

( Читать дальше )

Блог им. MKrrr |⭐️Котайджест 🐾: что с ОФЗ? Когда снизят ставку? И как экономить на кредитах? Свободу Дурову!

- 25 августа 2024, 08:21

- |

Кратко: ОФЗ опять падают, когда экономика ляжет, соблюдая грейс-период и выбирая пластик.

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. По воскресеньям — саммари

--

💵Облигации

Продолжили смотреть на рынок ВДО с высоты птичьего полета🐔: объем рынка, средние чеки и ставки. Но не забывайте и про статистику дефолтности – сейчас премия за риск минимальна. Ну, может в Сегеже она оправдана? Наш БИзумный портфель пока себя не оправдывает

( Читать дальше )

Блог им. MKrrr |🚩Фальстарт в гос.облигациях

- 21 августа 2024, 07:58

- |

Лучшим способом заработать является покупка долгосрочных облигаций на пике цикла ставки. Проблема лишь – выбрать правильное время

За индексом гос.облигаций следим давно:

- 🧮считаем, какое дно по счету…

- наблюдаем за 26238 (16 летние гос.облигации) 👀

- застали самое дно🦐 перед повышением в июле

( Читать дальше )

Блог им. MKrrr |👮Индекс гос.облигаций близок к минимуму. Есть ли здесь инвестиционная возможность?

- 30 июля 2024, 07:53

- |

или какое уже по счету дно?

Мы вкладываем в надежный (надеюсь 😅) и доходный корпорат:

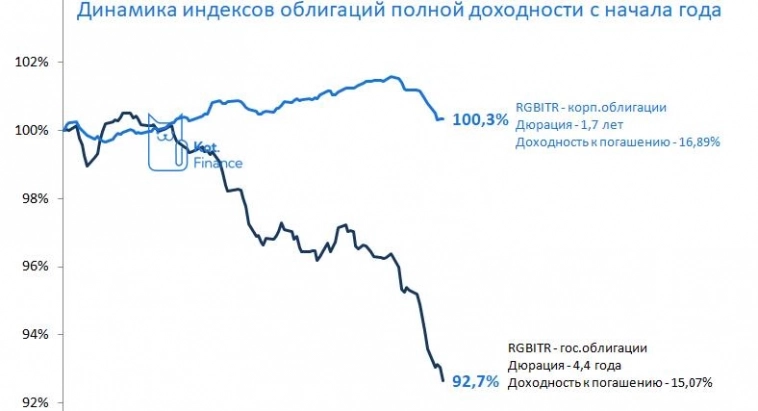

Но не можем обойти супер актив – ОФЗ! RGBITR вновь у минимальных значений. TR в конце индекса означает total return – т.е. индекс учитывает поступающие купоны и их реинвестирование. Даже купившие на дне в феврале-марте 2022 года – в убытках. По сути, для гос.облигаций это потерянное десятилетие

( Читать дальше )

Блог им. MKrrr |🐋Очередное дно в ОФЗ

- 01 июля 2024, 07:35

- |

С начала года ОФЗ показывают крайне слабую динамику из-за разрушенных ожиданий о снижении ставки, но можно ли на этом заработать?

Почему падают ОФЗ?

Обратите внимание на дюрацию (средняя срочность потока платежей): чем она выше – тем выше влияние изменения ставки на цену. Т.е. 10-15-летние облигации всегда будут резко реагировать на изменение ключевой ставки. Многие участники рынка ждали снижения с середины 24 года, но эти ожидания не сбудутся – теперь на повестке рост КС

( Читать дальше )

Блог им. MKrrr |👻Гос.облигации - ловушка, или возможность?😳

- 06 июня 2024, 18:33

- |

завтра в 13:30 узнаем))

В ОФЗ реально есть возможность фиксации 15% годовых на отрезке 5+ лет. Бумаги попадают под ЛДВ, есть возможность использовать на ИИС (т.е. плюсом брать вычет с официальной зарплаты)

( Читать дальше )

Блог им. MKrrr |⭐️Гос.облигации: возможность, или ловушка?😳

- 30 мая 2024, 15:06

- |

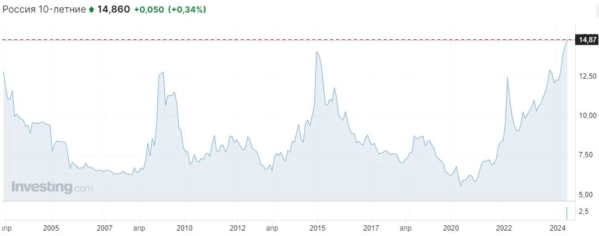

в посте ответа нет, но за последние 20 лет это рекорд в безрисковой рублёвой доходности

Возможность или ловушка?

Доходность RGBI превысила 15%

Investing все еще показывает 14,86% по 10-леткам, но по индексу — доходность превысила 15%

( Читать дальше )

Блог им. MKrrr |😢Индекс гос.облигаций обновил минимумы с 2022 года

- 16 мая 2024, 14:56

- |

Индекс гос.облигаций продолжил уверенное снижение на фоне более жесткой риторики ЦБ на последнем заседании. Судя по реакции рынков, вместо обещанного ранее снижения — часть аналитиков стали оценивать вероятность повышения, как не нулевую.

ЦБ, видимо, тоже смотрит на ситуацию с интересом и не всегда знает, как поступить… Поэтому, прогнозы и меняются:

На слайде почти каждое следующее заседание по ставке заканчивается переписываем прогнозом вверх ☝

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс