апри

АПРИ готов выкупать акции у несогласных с крупной сделкой по 11.8 руб (-15%) от текущей цены 13.91 руб — Интерфакс

- 27 февраля 2025, 19:39

- |

Девелопер АПРИ намерен выкупить акции по цене 11,8 рубля за штуку у акционеров, не согласившихся с крупной сделкой, одобрение которой рассматривалось на прошедшем 25 февраля внеочередном собрании, говорится в уведомлении компании.

Цена последней сделки с акциями ПАО АПРИ на Мосбирже 27 февраля на 19:08 составляла 13,756 рубля за штуку.

Собрание проводилось в заочной форме. Список акционеров, имевших право на участие в собрании, а также право требовать выкуп, составлялся по состоянию на 1 февраля 2025 года.

На собрании, в частности, обсуждалась крупная сделка, состоящая из серии взаимосвязанных сделок. Ее подробности в сообщении о проведении внеочередного собрания не уточнялись. Вместе с тем, по данным компании, сделки касались заключения договора купли-продажи доли в уставном капитале дочерней компании девелопера — ООО СЗ АПРИ Нева.

Отмечается, что требования о выкупе акций должны быть предъявлены либо отозваны не позднее 45 дней с даты принятия решения на внеочередном собрании, а в течение следующих 30 дней АПРИ обязан выкупить акции.

( Читать дальше )

- комментировать

- 330

- Комментарии ( 0 )

Биржевые облигации ПАО «АПРИ» серии БО-002Р-07

- 21 февраля 2025, 14:09

- |

Уважаемые инвесторы!

Параметры текущего размещения:

Биржевые облигации ПАО «АПРИ»(BBB–|ru| / BBB-.ru)

серии БО-002Р-07

Объем выпуска: 500 млн руб.,

Купонный период: 30 дней

Ставка купона до оферты: 29,5% годовых

Оферта: через 1,5 года (540 дней).

Для заявки по приобретению облигаций АПРИ БО-002Р-07 (АПРИ 2Р7) необходимо обратиться к своему брокеру.

Первичное размещение доступно в приложениях: Газпромбанк инвестиции, БКС, ВТБ, Альфа-банк.

Гид по новым акциям: февраль 2025

- 21 февраля 2025, 10:51

- |

Продолжаем собирать статистику, чтобы выяснить, стоит ли приобретать акции российских компаний в момент IPO на срок до полугода. Январь 2024 г. обошелся без новых первоначальных размещений, поэтому полугодовой список отслеживаемых бумаг не пополнился.

Как видно, все пять бумаг в подборке в разной степени подорожали с момента IPO на горизонте до 6 месяцев. Рост их стоимости составил от 2% до 60%. Среднее изменение цены отслеживаемых акций после первоначального размещения составило +36%.

Это лучший результат за несколько минувших месяцев. Новые акции в целом выросли в цене вместе с рынком, то есть ничем не отличаются от любых других бумаг.

Для сравнения: Индекс МосБиржи ровно за два месяца повысился на сопоставимые 35,9%. Так или иначе, покупка акций российских компаний в момент IPO принесла весомую прибыль в среднесрочном периоде.

Не все из представленных эмитентов широко известны. Дадим короткую справку и комментарии по текущей технической картине:

Промомед

Акции Промомеда (+14%) не сумели избежать осенней просадки вместе с рынком. Однако к концу января они уверенно восстановились к уровню IPO, а в последние дни сумели неоднократно обновить исторический максимум.

( Читать дальше )

🏠29,5% годовых по облигациям АПРИ

- 12 февраля 2025, 12:15

- |

Суровый челябинский девелопер АПРИ продолжает активно выпускать облигации для финансирования своих строительных проектов. Давайте посмотрим почему компания предлагает такую высокую доходность.

АПРИ как группа компаний с 2014 года занимается девелопментом жилой недвижимости в Челябинске, региональная доля рынка составляет около 25%. В целом в портфеле группы насчитывается 14 проектов. Часть из них уже реализуется в Челябинске, Екатеринбурге, на острове Русском во Владивостоке, в Ставропольском крае и Ленинградской области.

Компания уже сдала в эксплуатацию более 700 тыс. кв.м. жилья и еще 377 тыс. кв.м. сейчас находятся на стадии строительства.

2024 год полностью перестроил структуру продаж квартир: увеличилась доля продаж квартир без господдержки до 41%, на семейную ипотеку приходится 39% продаж, на ипотеку с государственной поддержкой — порядка 20%.

Акции компании торгуются на Московской бирже под тикером APRI. Компания успешно вышла на IPO летом 2024 года и с того времени стоимость бумаг выросла на 47,2%.

( Читать дальше )

Новый выпуск облигаций "АПРИ" (RU000A10AUG3)

- 12 февраля 2025, 10:21

- |

🔶 ПАО «АПРИ»

▫️ Облигации: АПРИ-БО-002Р-07

▫️ ISIN: RU000A10AUG3

▫️ Объем эмиссии: 200 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный

▫️ Размер купона (до оферты): 29,5%

▫️ Амортизация: нет

▫️ Дата размещения: 12.02.2025

▫️ Дата погашения: 17.01.2030

▫️ ⏳Ближайшая оферта: 06.08.2026

Об эмитенте: «АПРИ» (г. Челябинск) выполняет функции технического заказчика при реализации проектов дочерними компаниями в строительной отрасли. Работает с 2014г.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

До 33,8% годовых на стройке! Свежие облигации АПРИ 002Р-07

- 07 февраля 2025, 09:05

- |

Застройщик АПРИ продолжает пылесосить деньги на рынке с пулемётной скоростью. В конце декабря челябинские строители разместили выпуск с БЕШЕНЫМ купоном 34% годовых; сейчас купон скромнее, но всё равно самый высокий в своей кредитной группе.

💼Ранее делал обзоры на новые выпуски Делимобиль, НОВАТЭК, ГТЛК, ЕвроТранс, Биннофарм, Глоракс, КАМАЗ, Европлан, Рольф, Монополия, ТГК_14, Евраз, Магнит, ИНК_Капитал, АПРИ.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏠А теперь — погнали смотреть на новый выпуск АПРИ!

🏗️Эмитент: ПАО «АПРИ»

🏢АПРИ (до 2024 г. «Апри Флай Плэннинг») – региональный девелопер жилой недвижимости, лидер в Челябинской обл. по объему возводимого жилья. Также присутствует в Екатеринбурге и (внезапно!) во Владивостоке.

👉Летом 2024 компания вышла на IPO под тикером APRI.

По объему текущего строительства АПРИ занимает достаточно скромное 49-е место в стране. Впрочем, можно сказать, что он входит в ТОП-50 крупнейших застройщиков — так звучит чуть солиднее.

( Читать дальше )

Компания ООО «Сбербанк Инвестиции» приобрела долю ООО Специализированный застройщик «АПРИ Нева» для реализации масштабного жилищного проекта в Ленинградской области.

- 06 февраля 2025, 13:06

- |

Компания ООО «Сбербанк Инвестиции» приобрела долю ООО Специализированный застройщик «АПРИ Нева» для реализации масштабного жилищного проекта в Ленинградской области.

ПАО «АПРИ» объявляет о продаже доли в дочернем обществе ООО Специализированный застройщик «АПРИ Нева», входящем в Группу компаний «АПРИ». Данная инвестиция направлена на реализацию амбициозного проекта жилищного строительства в Ленинградской области, граничащего с городом Петергоф.

Проект предусматривает строительство малоэтажного жилого микрорайона общей площадью более 150 тысяч квадратных метров в скандинавском стиле в ценовом сегменте «Комфорт». Летом прошлого года девелопер уже приобрел 38 гектаров земли для реализации этого проекта, что позволит создать комфортные условия для жизни и обеспечить жителей необходимой инфраструктурой.

Сделка с таким крупным партнером ещё раз свидетельствует об успешности проекта и надежности ПАО «АПРИ», которое не только вошло в ТОП-25 застройщиков России по вводу жилья в 2024 году, но и показало высокий уровень качества объектов и свое умение интегрироваться в процессы динамично меняющегося рынка недвижимости.

( Читать дальше )

ПАО «АПРИ» вошло в ТОП-25 России по вводу жилья за 2024 год

- 06 февраля 2025, 08:31

- |

ПАО «АПРИ» вошло в ТОП-25 России по вводу жилья за 2024 год

В начале февраля портал ЕРЗ.РФ опубликовал рейтинг застройщиков России по объему введённого в эксплуатацию жилья.

ПАО «АПРИ» попало в топ-25 с показателем 202 243 квадратных метров. По сравнению с прошлым годом компания выросла на 37 пунктов.

В списке учитывались жилые дома и дома с апартаментами, имеющие опубликованные в ЕИСЖС (наш.дом.рф) на дату формирования рейтинга проектные декларации, а также разрешения на ввод в эксплуатацию, полученные в текущем году.

Добиться впечатляющих результатов, несмотря на нестабильность рынка недвижимости, «АПРИ» удалось благодаря особому комплексному подходу к проектам. Строятся они по принципу 15 минутной доступности ко всем ключевым объектам, с продуманной социальной и развлекательной инфраструктурой.

В компании уверены, что продолжат развивать бизнес и внедрять инновационные решения, чтобы удовлетворять потребности клиентов и способствовать улучшению качества жизни в регионах присутствия. ПАО «АПРИ» стремится к дальнейшему росту, оставаясь надежным партнером для всех участников рынка.

( Читать дальше )

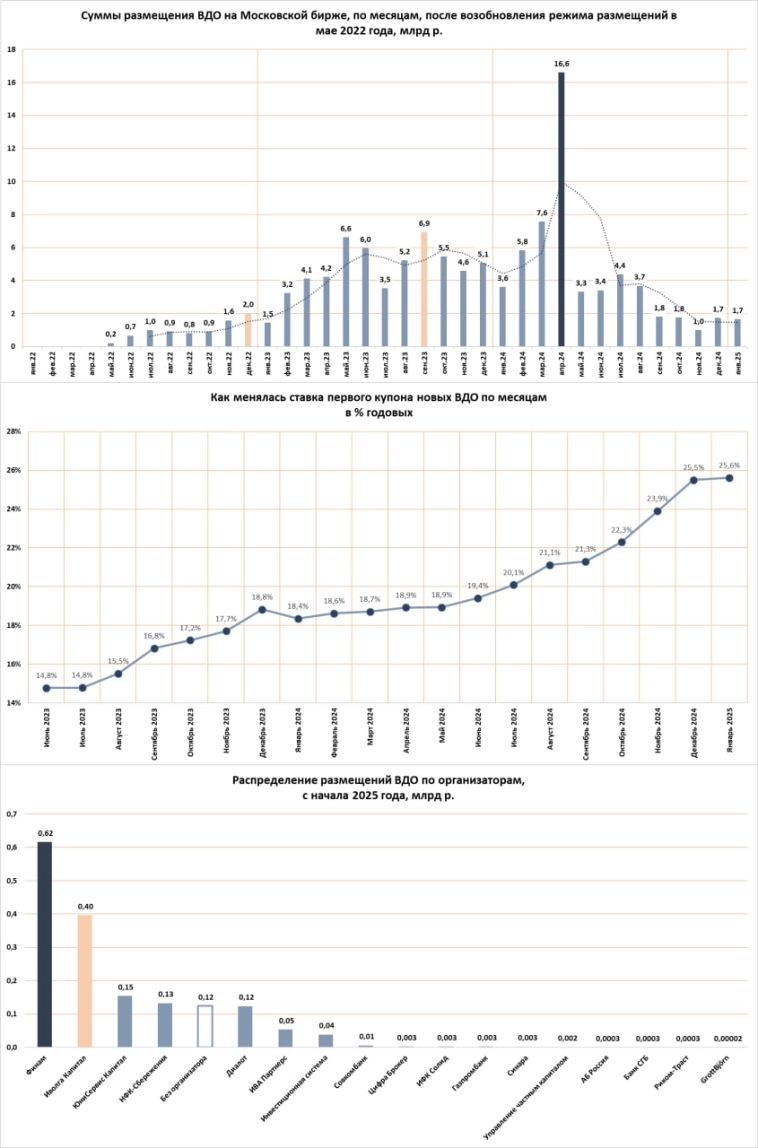

Первичный рынок ВДО в январе. 1,7 млрд р. при среднем купоне 25,6%. Ойл Ресурс, АПРИ, Финам, Иволга и эффект низкой базы

- 04 февраля 2025, 07:02

- |

Первое из очевидного – максимум по купону. • В январе средний первый купон находящихся на первичном размещении высокодоходных облигаций составил 25,6%. +0,6 п.п. к декабрю.

• Эталоны щедрости – АПРИ и Ойл Ресурс, купоны 34% и 33%. Они же – половина суммы январских размещений (893 млн и з 1,7 млрд р.)

Размещение АПРИ завершено и повтора эксперимента с 34% не ожидается. Размещения Ойл Ресурса хватит на февраль, и всё. Уже в феврале, тем более, в марте ставки должны поползти вниз.

Особенно если Банк России в день влюбленных не будет делать больнее, чем есть.

Закономерность рынка облигаций – • сползание купонов и доходностей сопровождается ростом спроса.

Потому, • не февраль, так март – вероятный всплеск ВДО-размещений. От нынешней низкой базы – 1,5-2 млрд р. в месяц – рынку несложно и удвоиться, и утроиться.

К вопросу о неизбежности дефолтов. • Будет рефинансирование – дефолтов не будет (не без исключений, понятно). Дороговизна денег, сама по себе, к дефолтам не ведет, или ведет не быстро. Самый короткий путь к ним – невозможность привлекать новые деньги. Надеемся, эта проблема отодвигается.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 03.02 по 09.02.25

- 03 февраля 2025, 13:24

- |

🔮 Астрологи объявили неделю без флоатеров: впервые с января прошлого года на всю полноценную рабочую неделю не анонсировано ни одной новой бумаги с плавающим купоном

🏢 Глоракс: BBB-, купон до 28% ежемес. (YTM до 31,89%), 2 года, 1 млрд.

Подробный разбор тут. Мнение по выпуску – очень на любителя, вряд ли буду участвовать

🫙 Сибстекло: BB-, купон 29% ежемес. (YTM 33,19%), 2 года, 350 млн.

Эмитент не худший в своем ВДО-сегменте, но прямо сейчас не очень нравится: убытки, около-предельная долговая нагрузка, непрозрачная отчетность, операции со связанными сторонами, постоянная задолженность перед налоговой, оферты/погашения в течение 2025 по всем трем выпускам в обращении… Плюс недавнее уголовное дело в отношении бенефициара компании (которое в теории не должно коснуться бизнеса, но тоже флажок не сказать, что хороший)

С довольно скромными по меркам BB-грейда параметрами выпуска – ни копаться глубже, ни тем более принимать эти риски уже нет желания. В теории, можно зацепиться за премию к своему сравнимому выпуску RU000A105C93, но и тут апсайд не космический, считаю, что не стоит того

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал