анализ отчетности

Фосагро: на волне роста цен на удобрения

- 12 декабря 2025, 01:56

- |

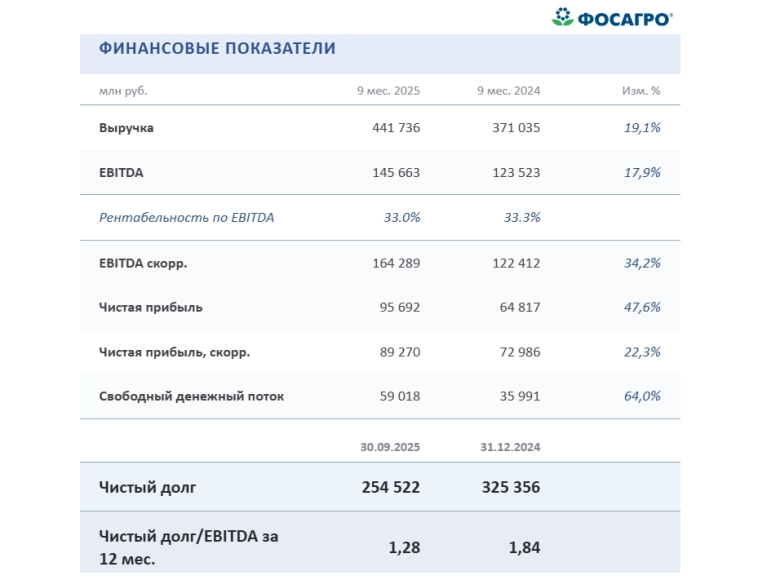

📈 Выручка компании с января по сентябрь выросла на +19,1% (г/г) до 441,7 млрд руб., обновив исторический максимум в ltm-выражении. Такой результат обусловлен ростом цен, в сочетании с увеличением производства удобрений.

Не перестаю из года в год говорить, что компания продолжает оставаться растущей, и в отчётном периоде производство агрохимической продукции увеличилось на +4,3% (г/г) до 9,1 млн тонн:

( Читать дальше )

- комментировать

- 1.4К | ★1

- Комментарии ( 2 )

Разбираем скрытые сигналы отчётности НМТП

- 10 декабря 2025, 18:03

- |

📈 Выручка компании с января по сентябрь увеличилась на +3,5% (г/г) до 56,3 млрд руб. Компания не раскрыла данные по грузообороту, но, судя по статистике Ассоциации морских торговых портов, можно предположить, что перевалка грузов в отчётном периоде незначительно сократилась:

( Читать дальше )

Ренессанс Страхование: успехи в премиях и вызовы для чистой прибыли

- 09 декабря 2025, 03:11

- |

📈 Общая сумма страховых премий с января по сентябрь увеличилась на +28,2% (г/г) до 151,6 млрд руб.

▪️ Драйвером роста стал сегмент накопительного страхования жизни (НСЖ), который вырос более чем на 80%!

Популярность НСЖ среди клиентов неудивительна: инструмент сочетает в себе функции копилки и одновременно страховки. Клиент регулярно вносит взносы, а компания гарантирует страховую защиту на весь срок договора, да ещё и радует процентами по накоплениям.

По окончании срока страхователь получает накопленную сумму плюс инвестиционный доход, который зачастую сопоставим с доходностью депозита. А в случае наступления страхового случая выгодоприобретатель получает крупную выплату. Неудивительно, что страховые компании активно развивают этот сегмент, а клиенты радостно вкладывают деньги в этот продукт!

( Читать дальше )

АФК Система: между оптимизацией издержек и долговой ямой

- 08 декабря 2025, 00:44

- |

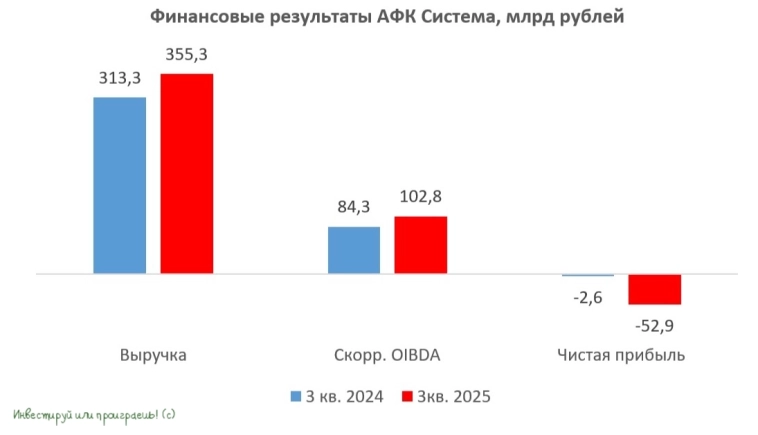

Выручка холдинга с июля по сентябрь увеличилась на +13,4% (г/г) до 355,3 млрд руб. После слабой динамики первого полугодия, когда ключевые активы холдинга показывали умеренный рост продаж на фоне высокого «ключа», в отчётном периоде эмитент вновь вернулся на траекторию двузначных темпов роста.

Лидерами по темпам роста стали девелопер Эталон и медицинская сеть Медси, выручка которых в отчётном периоде прибавила на +34% (г/г) и +23% (г/г) соответственно.

Однако у Эталона вызывает беспокойство рост доли нераспроданного жилья, и в октябре эта тенденция только усилилась. Дополнительные вопросы вызывает также допэмиссия акций, направленная на выкуп девелоперских активов у материнской компании. Ещё в начале сентября я высказал своё мнение на этот счёт, посчитав эту сделку совершенно не привлекательной, и пока эту точку зрения сохраняю.

( Читать дальше )

🔥 Аудиторы, рейтинги и здравый смысл. Что на самом деле защищает от дефолтов ❓ Как не купить кота в мешке на облигационном рынке ❓ Жесткие правила выживания

- 29 ноября 2025, 10:33

- |

За последний год на бирже появилось несколько десятков новых эмитентов. За 3 года – больше сотни. А всего на бирже 2536 выпусков облигаций. Но как в них ориентироваться? Разбираемся, кто такие аудиторские компании, рейтинговые агентства, и чем они могут помощь российскому инвестору? Цитируем классика 😊

Вообще, ключевые отличия облигаций:

🔹срок (и дюрация)

🔹доходность

🔹ликвидность

🔹качество

И если с первыми тремя все более-менее понятно, тот как оценить качество заемщика? Вы ведь теперь кредитор и только вам решать, что лучше: дать в долг надежной компании, но под меньший процент, или рискнуть, вложив деньги в 10 стартапов с высокими ставками, понимая, что у нескольких из них будут проблемы. Для этого, нужно понимать: кто рискованный, а кто – нет. Для кого ставка 20% мало, а для кого 15% — много.

Для определения качества, у инвестора есть три помощника:

🔹 аудиторская компания

🔹 рейтинговое агентство

🔹 здравый смысл 😅

Поговорим о первых двух. Например, в нашем проекте 👵Портфель бабули мы в первую очередь ориентируемся на кредитный рейтинг. Стараемся обходить стороной все, что ниже А-.

( Читать дальше )

⭐️Оферта 🔨 Все инструменты: цена, объемы выкупа, причины?

- 27 ноября 2025, 22:49

- |

ВсеИнструменты.ру объявили оферты сразу по шести выпускам. Серии 001Р-01…06 можно предъявлять к выкупу с 27 ноября по 3 декабря. Расчет 5 декабря

👉 Наши портфели (автоследы и аналитика по ним)

📈Цена

Цена выкупа неизвестна, будет понятна после анализа заявок. Но есть потолки

001Р-01 не выше 102,56% (цена на бирже 99,68%)

001Р-02 не выше 102,98% (цена 101%)

001Р-03 не выше 110,61% (цена 104,1%)

001Р-04 не выше 105,80% (цена 102,3%)

001Р-05 не выше 103,20% (цена 100,8%)

001Р-06 не выше 106,00% (цена 102,3%)

📊Количество

Максимальный объём выкупа

001Р-01,02,05 до 2 млн шт (в обращении 12 млн)

001Р-04 до 1 млн шт (в обращении 1 млн, т.е. могут выкупить весь выпуск)

001Р-03,06 до 500 тыс шт (в обращении 1 млн)

( Читать дальше )

Денежная подушка и расширение продуктовой платформы: результаты Arenadata за 9 мес. 2025 года

- 20 ноября 2025, 17:37

- |

🧮 Группа Arenadata представила в четверг свои финансовые результаты за 9 мес. 2025 года, предоставив нам хорошую возможность детально ознакомиться с ключевыми показателями деятельности компании. Для меня это особенно интересное погружение в цифры, т.к. я являюсь акционером компании и по-прежнему делаю ставку на эту историю в отечественном IT-секторе.

📉 Начнём с грустного, и ближе к концу данного поста солнышко из-за туч будет появляться, вот увидите. Выручка Arenadata с января по сентябрь сократилась на -45% (г/г)до 2 млрд руб. У бизнеса компании ярко выраженная сезонность, и основной объём продаж приходится на ноябрь-декабрь, что обусловлено спецификой бюджетов большинства заказчиков. В этой связи, более репрезентативными выглядят годовые результаты эмитента, а не промежуточные, поэтому предлагаю их дождаться и не спешить с промежуточными выводами.

( Читать дальше )

Ozon после редомициляции: дивиденды, buyback и новые горизонты роста

- 10 ноября 2025, 12:33

- |

🧮 Ozon завершил редомициляцию, опубликовал сегодня финансовую отчётность за 3 кв. 2025 года и анонсировал первые в истории дивиденды и buy-back. Вот такое громкое возвращение получилось! Поэтому давайте вместе с вами попробуем разобраться, что стоит за всеми этими событиями, и какие выводы приходят на ум.

📈 Выручка с июля по сентябрь увеличилась на +69% (г/г) до 258,9 млрд руб. При этом Ozon второй квартал подряд показывает чистую прибыль — во втором квартале 2025 года было 359 млн рублей, сейчас уже 2,9 млрд руб!

📈 Скорректированный показатель EBITDA по итогам 3 кв. 2025 года достиг 41,5 млрд руб. Вдумайтесь только, это на 1,4 млрд руб. больше, чем за весь 2024 год! Маркетплейс теперь тоже работает в плюс и внёс больше денег в EBITDA (23 млрд рублей, рост х5 в годовом выражении).

📦 При этом у маркетплейса уже 63 млн активных клиентов, а частота покупок выросла с 25 до 34 заказов в год.

В эпоху цифровизации маркетплейсы действительно стали неотъемлемой частью нашей жизни. Они изменили представление о шопинге и сделали покупки более удобными и доступными, поэтому совершенно неудивительно, что Ozon продолжает показывать сильный рост даже на высокой базе.

( Читать дальше )

Займер: как преуспеть в условиях жесткой ДКП?

- 30 октября 2025, 19:09

- |

🧮 В мире финансов всё стремительно меняется, и некогда привычные границы между различными финансовыми услугами размываются на наших глазах. Одним из ярких примеров такой трансформации стала компания Займер, которая накануне опубликовала свою финансовую отчётность за 3 кв. 2025 года, и которую я предлагаю проанализировать вместе с вами.

📈 Чистые процентные доходы с июля по сентябрь увеличились на +13,5% (г/г)до 5,3 млрд руб. Компания эффективно работает с существующей клиентской базой, сокращая долю досрочных погашений и продлевая сроки займов. Такой подход позволяет ей наращивать процентные доходы даже в столь непростых макроэкономических условиях.

📈 Если говорить про объём выдач новым клиентам, то показатель вырос на +7% (г/г). Ну а повторные клиенты — это ключевой актив бизнеса, и Займер активно работает над их удержанием и вовлечением.

📈 Комиссионные доходы увеличились в 6,5 раз до 673 млн руб. На текущий момент компания предлагает клиентам лишь один продукт – страхование жизни. Однако в отличие от конкурентов, Займер не практикует агрессивные методы продаж, что приносит свои плоды: высокий уровень повторных обращений и довольные клиенты.

( Читать дальше )

Россети Центр. Отчет за 2 кв 2025 г по МСФО

- 28 сентября 2025, 19:24

- |

Тикер: #MRKC

Текущая цена: 0.773

Капитализация: 32.6 млрд.

Сектор: Электросети

Сайт: www.mrsk-1.ru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E — 4.11

P\BV — 0.49

P\S — 0.23

ROE — 11.8%

ND\EBITDA — 1.05

EV\EBITDA — 2.01

Активы\Обязательства — 1.71

Что нравится:

✔️ рост выручки за полугодие на 9% г/г (65.2 -> 71 млрд);

✔️ чистый финансовый расход уменьшился на 4.4% к/к (1.7 -> 1.6 млрд);

✔️ чистая прибыль за полугодие увеличилась на 34% г/г (4 -> 5.4 млрд);

✔️ снижение дебиторской задолженности на 9.3% к/к (9.6 -> 8.7 млрд). Стоит отметить, что она планомерно снижается с 2022 года;

✔️ чистый долг уменьшился на 1.2% к/к (1.691 -> 1.617 млрд). ND\EBITDA уменьшился с 1.1 до 1.05.

Что не нравится:

✔️ снижение выручки на 11% к/к (37.6 -> 33.4 млрд);

✔️ отрицательный свободный денежный поток -326 млн против +2.7 млрд в 1 кв 2025;

✔️ рост чистого финансового расхода за полугодие на 27.5% г/г (2.6 -> 3.3 млрд);

✔️ чистая прибыль снизилась на 35.2% к/к (3.3 -> 2.1 млрд);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал