анализ отчетности

Мосбиржа: в ожидании новой стратегии

- 26 мая 2023, 01:12

- |

🏛 Московская биржа представила финансовые результаты за 1 кв. 2023 года:

📉 Комиссионные доходы сократились с января по март на -6,5% (г/г) до 10 млрд руб., в первую очередь на фоне высокой базы, поскольку торговая активность иностранных клиентов сошла на нет, уже начиная с конца февраля 2022 года. Таким образом, со 2 кв. 2023 года биржа начнёт демонстрировать рост комиссионных доходов, поскольку эффект высокой базы будет нивелирован.

📈 Чистый процентный доход, понятное дело, вырос на +21% (г/г) до 13,2 млрд руб. В январе биржа ещё получала доходы от размещения средств нерезидентов на счетах типа «С», однако затем этот кэш был переведен в Агентство страхование вкладов (АСВ) по решению Центробанка, поэтому начиная со 2 кв. 2023 года темп роста процентных доходов однозначно замедлится.

📈 На фоне убедительного роста чистого процентного дохода и сокращения издержек, показатель EBITDA Мосбиржи вырос по итогам 1 кв. 2023 года на +24,4% (г/г) до 19,1 млрд руб. При этом отношение операционных расходов к доходам сократилось на 7 п.п. до 23,4%. Для финансовых компаний низким уровнем является отметка 30%, и результаты Мосбиржи указывают на верную стратегию менеджмента.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

"Самая обаятельная и привл... рентабельная". Анализ отчётности Ленэнерго. Часть 2.

- 22 февраля 2023, 13:14

- |

Продолжаем разбираться с Ленэнерго. В предыдущей части мы говорили о структуре акционерного капитала и о дивидендной политике. А также я размышлял о возможной выплате дивидендов по префам в 2023 году. Однако, в тот же день, в понедельник, пришла новая информация по «добровольной» выплате компаниями в бюджет – сбор предполагается осуществить с компаний (кроме нефтегазовых),

( Читать дальше )

Небольшой конспект по итогам отчета Яндекса за 2 квартал

- 02 августа 2021, 20:44

- |

👉Выручка +75% год к году за первое полугодие это конечно писец (MAIL рядом не валялся). 51% выручки не от рекламы уже, 27% выручки это такси — доля такси в выручке стабилизировалась

👉доля поиска Яндекса на десктопах = 69% (не думал что так много), Андройдах = 59%, ИОСах = 42,5%

👉Ебитда поиска 18,2 млрд руб, Ебитда такси 1,6 млрд руб, Ебитда Маркета -10 млрд

👉можете поздравить Яндекс! Рекордно низкая маржа по ебитде — по сути ОЗОНизация Яндекса происходит постепенная

( Читать дальше )

есть ли смысл?

- 16 марта 2021, 21:39

- |

какая бы там отчётность хорошая не была, котировка не поднимается и все тут.

пока писал эту мысль, подумал, а что если в настоящее время критерием поднятия цены акции должна быть не просто хорошая отчётность, а блестящаяя отчетность?!!

а средняя/хорошая отчётность, где показатели просто «подросли» в сравнении с предыдущими годом, кварталом это не фактор повышения цены!!??

вопрос: если оно так есть, а оно ведь может так быть, ребят, а? то есть ли смысл анализа отчетностей?

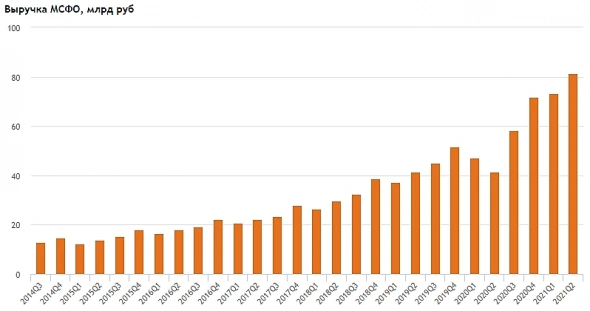

Мои записи по отчету Тинькофф

- 11 августа 2020, 19:05

- |

Результаты

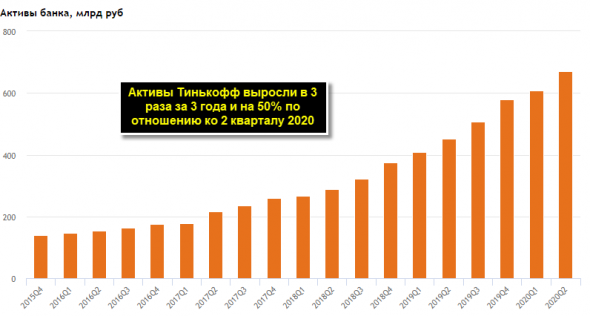

активы выросли на 90 млрд руб за полгода и +50% за год!!!

https://smart-lab.ru/q/TCSG/f/q/MSFO/bank_assets/

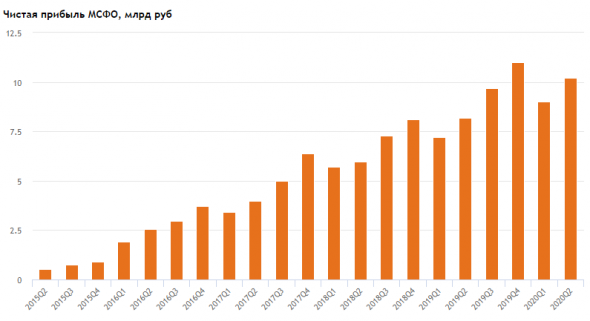

Прибыль околорекордная, несмотря на ковид19 = 10,2 млрд против 9 млрд в 1кв и 11млрд в 4 квартале, +25 г/г

https://smart-lab.ru/q/TCSG/f/q/MSFO/net_income/

процентные доходы составляют уже только 63% выручки, комиссии обеспечивают 22%

( Читать дальше )

Рынок депозитов и банковская отчетность на 01.12.

- 31 декабря 2019, 12:51

- |

Рынок депозитов:

Есть ярко выраженные лидеры по привлечению из ТОП-10. Очень хорошие ставки через НГ.

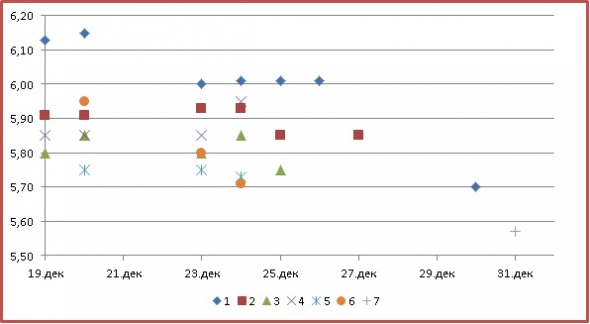

Также, вчера на Бирже эффективные ставки были на высоком уровне — 6%.

Отчетность банков на 01.12:

У некоторых банков произошли изменения, но в целом предыдущие тренды сохранились.

У МТСа — АФК вышла из владельцев, достаточность капитала Н1.1 подросла и стала выше 7%. Кстати, банк начал привлекаться более активно и предлагать более рыночные ставки.

У БСПб — структура баланса несколько ухудшилась, равно как и текущая ликвидность. При этом нормативы Н1.1 и Н4 выглядят вполне адекватно.

Локо-банк — проблемы сохраняются, хотя изменения баланса пока остаются не значительными.

( Читать дальше )

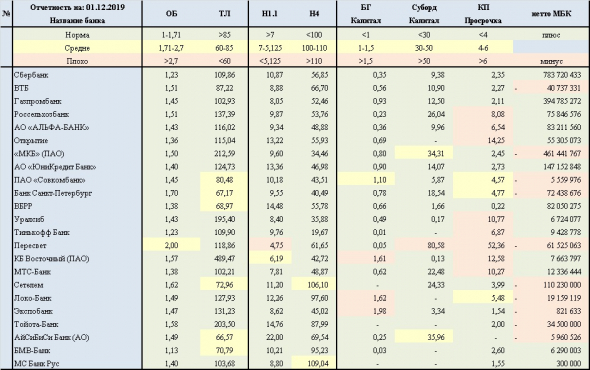

Банковская отчетность на декабрьские лимиты - аналитика (19.12.19)

- 19 декабря 2019, 14:54

- |

Анализируя банки по таблице (ниже) — четко выражены всевозможные «исключения» из правил анализа:

- По ковенанте ОБ — математическая оценка структуры баланса — санируемый Пересвет.

- По ликвидности ТЛ — месячные активы к пассивам, сглаженные — кэптивы имеют худшую ликвидность. Исключение: БСПб. Но, если «что» ему — «дадут».

- Н1.1 — достаточность базового капитала — Пересвет нарушает, но санируемым — можно. Восточный «ходит» по лезвию. Но у него понятно. У МТС — менее понятно...

- Н4 — долгосрочная ликвидность — кэптивы имеют структуру короткие пассивы против длинных активов (типа привлекли у «мамы» в МБК на месяц и отдали в автокред на 3 года) — поэтому там Н4 около 100 «танцует». И, если бы это были не кэптивы — то дело — швах.

- Выданные банковские гарантии в капитале — ст. 91315П в 101 форме к ст. 000 в 123 форме — Если БГ слишком много — то капитал может не выдержать и «адиос амигос» (прецеденты были в КЧР). Восточный уже снижается, но все равно многовато, Локо только «зашел» в негативную зону и его баланс не особо хорошо выглядит, Экспобанк высоковато и похоже там останется пока Регулятор не обратит на него «око Саурона».

- Суборд в капитале — 200.7 к 000 в 123 форме — Если суборд «бумажный» — он может «переоцениться в 0». У тех кто под «империусом» — суборд бывает высоким. Пересвет хорошо контролируем «бумажками» суборда в капитале. У МКБ в меньшей доле, но скорее тот же «беник», что и у Пересвета. АйСиБиСи — китайские активы и контроль.

- Просрочка кредитного портфеля — тут все понятно — у санируемых банков просрочка высока. У Альфы кто-то по весне не вернул пару десятков ярдов и это им подняло показатель, РСХБ — понятно, они кредитуют «колхозы», у которых очень все «сезонно». Восточный и МТС — в «зоне риска», но эти показатели не критичны «ниразу»...

- Нетто-МБК — кто кэш-негатив, а кто кэш-позитив — «мамы» дают своим «детям». МКБ по минусовой позе в этой отчетности «обскакал» ВТБ… а МКБ, совсем не ВТБ...

( Читать дальше )

Теория и практика финансового анализа компаний. Часть 1.

- 29 ноября 2019, 10:34

- |

Отчетность большинства компаний, включая эмитентов ВДО, представляет интерес для анализа только если это отчетность по МСФО, заверенная аудиторами. Или если это отчетность по РСБУ, раскрытая в рамках ежеквартальных отчетов. В остальных случаях отчетность не будет информативной, но, тем не менее, провести ее анализ для принятия инвестиционных решений надо.

К настоящему моменту разработаны уже тысячи методик оценки финансового состояния компаний, от признанных зарубежных эталонов, описанных во многих учебниках, до разработок отдельных специалистов и банков, включая Сбербанк. Есть методика от boomin.ru ;)

Однако все они основаны на простом анализе абсолютных и относительных показателей. Выбор показателей, их веса, а также расчет некоторых относительных показателей и отличает все модели, но, на самом деле, принципиальных отличий нет.

Простой пример. ROIC — коэффициент рентабельности инвестированного капитала (Return On Invested Capital, ROIC) — отношение чистой операционной прибыли компании к среднегодовой величине суммарного инвестированного капитала.Отличный расчетный показатель, который может показать, какую ставку по процентам может обслуживать бизнес. В теории.

На практике анализ отчетности обычной компании по РСБУ покажет только какую ставку СЕЙЧАС обслуживает компания, поскольку обычно бизнес отражает минимально необходимую налоговую нагрузку, причем это не всегда схемы какой-то незаконной оптимизации (об этом писал один из наших экспертов в разделе «Бизнес-мнения»), вполне себе обычная хозяйственная деятельность или деятельность умных

( Читать дальше )

Банковская отчетность на 01.09 - аналитика

- 14 октября 2019, 12:54

- |

Среди большой тройки практически нет никаких изменений, у ВТБ стабильно высокая отрицательная нетто-позиция по МБК: -617 млрд.

Активы до 30 дней сосредоточены в: Долговых ценных бумагах РФ и на Коррсчете в ЦБ (у ВТБ).

РСХБ — с повышенной просрочкой по ссудам. Но это логично, для банка, кредитующего АПК.

Промсвязьбанк — практически полностью сократил представление своей отчетности для анализа в свободный доступ, поэтому могу лишь сказать, что он, судя по отчетности, будет медленно превращаться в аналог «Росколхоза», с той лишь разницей, что будет кредитовать ВПК. И вроде как в него вольется Связьбанк. Кстати, на МБК последний «стоИт» намного ниже «усыновителя». Спред меж ними примерно 0,4%.

Альфа по структуре баланса достаточно стабильна. Показатели капитала и ликвидности тоже в порядке. Банк то привлекается, то стоит со ставками ближе к «плинтусу». Единственное, что у меня вызывает вопрос — кто же не вернул ему такой большой кредит. Просрочка пару месяцев назад «подскочила» и сейчас в районе 7,3%.

( Читать дальше )

Подсчет аналога показателя "Прибыль" по данным Отчета о движении ден.средств

- 07 сентября 2019, 20:31

- |

Если кто на практике занимается анализом Отчета о движении ден.средств, поделитесь как мне доработать мою формулу, призванную установить объем денег, которые компания может тратить по своему усмотрению. Некий аналог показателя «Прибыль». Ниже публикую способ, импонирующий мне. Предлагаю его покритиковать, но обязательно с предложением как его доработать:

Денежный поток определяется как чистые денежные средства от операционной деятельности, уменьшенные на денежные средства, уплаченные при приобретении основных средств и нематериальных активов, уменьшенные на выплаты по долговому финансированию увеличенные на поступления от продажи основных средств/нематериальных активов и на проценты, полученные.

P.s. Я понимаю, что проделанных математических действий, возможно недостаточно. Если моя формула кажется простой, то лишь по той причине, что я хочу это потом применить на практике, а не отлететь в теорию и там блукать. Буду благодарен за помощь практиков, занимающихся анализом ДДС. Эта формула будет у меня универсальной и призвана сравнивать только «яблоки с яблоками», т.е. недопустимо модифицировать формулу в зависимости от вида бизнеса, это означает, если какие-то статьи для одних компаний в одном случае мы РЕШИЛИ вычесть при расчете FCF, то и для других компаний мы ОБЯЗАНЫ будем поступить так же.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал