SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Klinskih-tag

АФК Система: между оптимизацией издержек и долговой ямой

- 08 декабря 2025, 00:44

- |

Снижение инфляции позволяет ЦБ продолжить цикл смягчения ДКП, что делает интересным анализ фин. результатов холдинга АФК Система за 3 кв. 2025 года, т.к. этот эмитент является одним из потенциальных бенефициаров снижения процентных ставок.

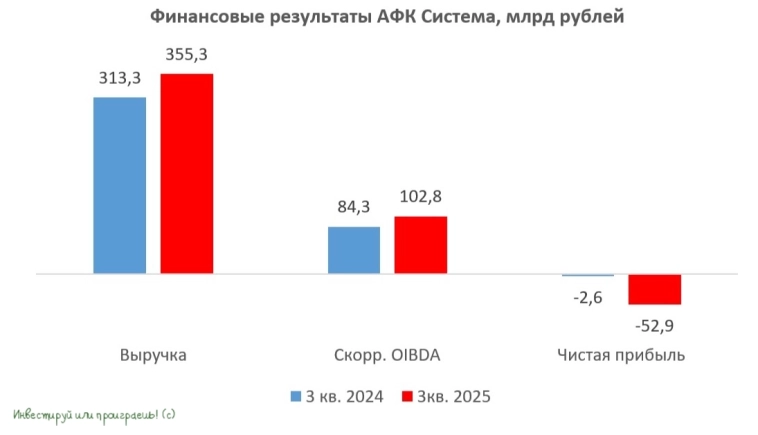

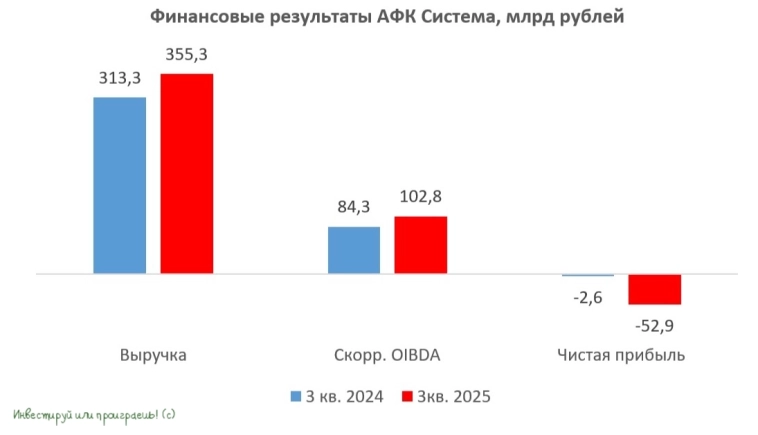

Выручка холдинга с июля по сентябрь увеличилась на +13,4% (г/г) до 355,3 млрд руб. После слабой динамики первого полугодия, когда ключевые активы холдинга показывали умеренный рост продаж на фоне высокого «ключа», в отчётном периоде эмитент вновь вернулся на траекторию двузначных темпов роста.

Лидерами по темпам роста стали девелопер Эталон и медицинская сеть Медси, выручка которых в отчётном периоде прибавила на +34% (г/г) и +23% (г/г) соответственно.

Однако у Эталона вызывает беспокойство рост доли нераспроданного жилья, и в октябре эта тенденция только усилилась. Дополнительные вопросы вызывает также допэмиссия акций, направленная на выкуп девелоперских активов у материнской компании. Ещё в начале сентября я высказал своё мнение на этот счёт, посчитав эту сделку совершенно не привлекательной, и пока эту точку зрения сохраняю.

А вот что касается Медси, то она сохранила статус лидера рынка коммерческой медицины и продолжает расти опережающими темпами, за счёт увеличения пациентопотока и роста среднего чека выше инфляции. Более того, Медси является одним из кандидатов на IPO в среднесрочной перспективе.

АФК Система оптимизировала свои операционные издержки, что привело к росту OIBDA скорр. на +21,9% (г/г) до 102,8 млрд руб.

Однако высокие процентные расходы, на фоне жёсткой ДКП, по-прежнему оказывают серьёзное давление на доходную часть бизнеса. Как результат — отчётный период холдинг завершил с чистым убытком в размере 52,9 млрд руб.

Одно из главных больных мест АФК Система — это очень высокий чистый долг корпоративного центра, который за минувшие три месяца вырос ещё на +1,3% (кв/кв), а за 9m2025 подскочил и вовсе на +22,7%, достигнув 386,6 млрд руб. В структуре долга корпоративного центра 62% приходится на инструменты с погашением в 2025 и 2026 гг., из которых порядка 40% задолженности придётся погасить уже в следующем году.

Сами понимаете, насколько важным моментом в этой истории является скорость снижения ключевой ставки, ведь в периоды аномально высокого «ключа» обслуживать долг становится очень сложной задачей. Судите сами: за 9m2025 процентные расходы корпоративного центра составили 62,6 млрд руб., что означает ежемесячные платежи по долгу в среднем по 7 млрд руб. в месяц!

Теперь вы понимаете, почему АФК Система решила вдруг привлекать деньги от дочерних компаний? Допка в Эталоне для выкупа актива у материнской компании принесла 14,1 млрд руб., а рекомендованные дивиденды OZON в случае одобрения на ВОСА добавят в копилку АФК ещё порядка 10 млрд руб. Вот такая простая и незатейливая математика!

В июле рейтинговые агентства АКРА и Эксперт РА поставили негативные прогнозы по кредитному рейтингу АФК Система, который сейчас составляетАА-. Вероятно, в следующем году он будет снижен до А, что приведёт к росту премии при размещении облигаций. Поэтому прямо здесь и сейчас я бы не спешил участвовать в размещениях бондов АФК Система, т.к. в случае снижения рейтинга дисконт в цене появится сам собой.

Ну и отметим также, что высокая долговая нагрузка АФК наверняка заставит и дальше холдинг продолжать выкачивать дивиденды из МТC по максимуму.

Глава АФК Система Владимир Евтушенков ранее говорил о том, что для бизнеса приемлемая ключевая ставка находится на уровне 14%. Вероятно, по мере приближения ставок к этому уровню, холдинг начнёт рассматривать вопрос о выводе дочерних компаний на IPO.

Но с текущими темпами снижения «ключа» ждать заветных 14% придётся ещё долго, а потому покупка акций АФК Системы (#AFKS) выглядит весьма опасной затеей. Ведь если вдруг в нашей экономике возникнут сложности и ЦБ замедлит процесс смягчения ДКП, котировки акций могут резко упасть. Имейте это ввиду. Ну и, как вы понимаете, в текущей ситуации говорить о дивидендах или байбэке со стороны АФК Система как-то не приходится, поэтому дивидендная картинка в обозримом будущем и дальше будет выглядеть так уныло: Спасибо за ваши лайки, друзья! И ударной вам рабочей недели!

Спасибо за ваши лайки, друзья! И ударной вам рабочей недели!

📌 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

Выручка холдинга с июля по сентябрь увеличилась на +13,4% (г/г) до 355,3 млрд руб. После слабой динамики первого полугодия, когда ключевые активы холдинга показывали умеренный рост продаж на фоне высокого «ключа», в отчётном периоде эмитент вновь вернулся на траекторию двузначных темпов роста.

Лидерами по темпам роста стали девелопер Эталон и медицинская сеть Медси, выручка которых в отчётном периоде прибавила на +34% (г/г) и +23% (г/г) соответственно.

Однако у Эталона вызывает беспокойство рост доли нераспроданного жилья, и в октябре эта тенденция только усилилась. Дополнительные вопросы вызывает также допэмиссия акций, направленная на выкуп девелоперских активов у материнской компании. Ещё в начале сентября я высказал своё мнение на этот счёт, посчитав эту сделку совершенно не привлекательной, и пока эту точку зрения сохраняю.

А вот что касается Медси, то она сохранила статус лидера рынка коммерческой медицины и продолжает расти опережающими темпами, за счёт увеличения пациентопотока и роста среднего чека выше инфляции. Более того, Медси является одним из кандидатов на IPO в среднесрочной перспективе.

АФК Система оптимизировала свои операционные издержки, что привело к росту OIBDA скорр. на +21,9% (г/г) до 102,8 млрд руб.

Однако высокие процентные расходы, на фоне жёсткой ДКП, по-прежнему оказывают серьёзное давление на доходную часть бизнеса. Как результат — отчётный период холдинг завершил с чистым убытком в размере 52,9 млрд руб.

Одно из главных больных мест АФК Система — это очень высокий чистый долг корпоративного центра, который за минувшие три месяца вырос ещё на +1,3% (кв/кв), а за 9m2025 подскочил и вовсе на +22,7%, достигнув 386,6 млрд руб. В структуре долга корпоративного центра 62% приходится на инструменты с погашением в 2025 и 2026 гг., из которых порядка 40% задолженности придётся погасить уже в следующем году.

Сами понимаете, насколько важным моментом в этой истории является скорость снижения ключевой ставки, ведь в периоды аномально высокого «ключа» обслуживать долг становится очень сложной задачей. Судите сами: за 9m2025 процентные расходы корпоративного центра составили 62,6 млрд руб., что означает ежемесячные платежи по долгу в среднем по 7 млрд руб. в месяц!

Теперь вы понимаете, почему АФК Система решила вдруг привлекать деньги от дочерних компаний? Допка в Эталоне для выкупа актива у материнской компании принесла 14,1 млрд руб., а рекомендованные дивиденды OZON в случае одобрения на ВОСА добавят в копилку АФК ещё порядка 10 млрд руб. Вот такая простая и незатейливая математика!

В июле рейтинговые агентства АКРА и Эксперт РА поставили негативные прогнозы по кредитному рейтингу АФК Система, который сейчас составляетАА-. Вероятно, в следующем году он будет снижен до А, что приведёт к росту премии при размещении облигаций. Поэтому прямо здесь и сейчас я бы не спешил участвовать в размещениях бондов АФК Система, т.к. в случае снижения рейтинга дисконт в цене появится сам собой.

Ну и отметим также, что высокая долговая нагрузка АФК наверняка заставит и дальше холдинг продолжать выкачивать дивиденды из МТC по максимуму.

Глава АФК Система Владимир Евтушенков ранее говорил о том, что для бизнеса приемлемая ключевая ставка находится на уровне 14%. Вероятно, по мере приближения ставок к этому уровню, холдинг начнёт рассматривать вопрос о выводе дочерних компаний на IPO.

Но с текущими темпами снижения «ключа» ждать заветных 14% придётся ещё долго, а потому покупка акций АФК Системы (#AFKS) выглядит весьма опасной затеей. Ведь если вдруг в нашей экономике возникнут сложности и ЦБ замедлит процесс смягчения ДКП, котировки акций могут резко упасть. Имейте это ввиду. Ну и, как вы понимаете, в текущей ситуации говорить о дивидендах или байбэке со стороны АФК Система как-то не приходится, поэтому дивидендная картинка в обозримом будущем и дальше будет выглядеть так уныло:

Спасибо за ваши лайки, друзья! И ударной вам рабочей недели!

Спасибо за ваши лайки, друзья! И ударной вам рабочей недели!📌 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

2К |

2 комментария

Шляпа эта афк, точно говорю.

- 08 декабря 2025, 09:04

Кудельман, с текущими ставками шляпа! Но в случае агрессивного снижения «ключа» тыква, возможно, превратится в… карету!

- 08 декабря 2025, 12:06

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло...

17:15

Павел Крутолапов назначен генеральным директором ПАО "АПРИ"

Павел Крутолапов назначен генеральным директором ПАО «АПРИ»

С 2023 года Павел занимал должность главного архитектора ПАО «АПРИ»...

13:07

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс