СПМК

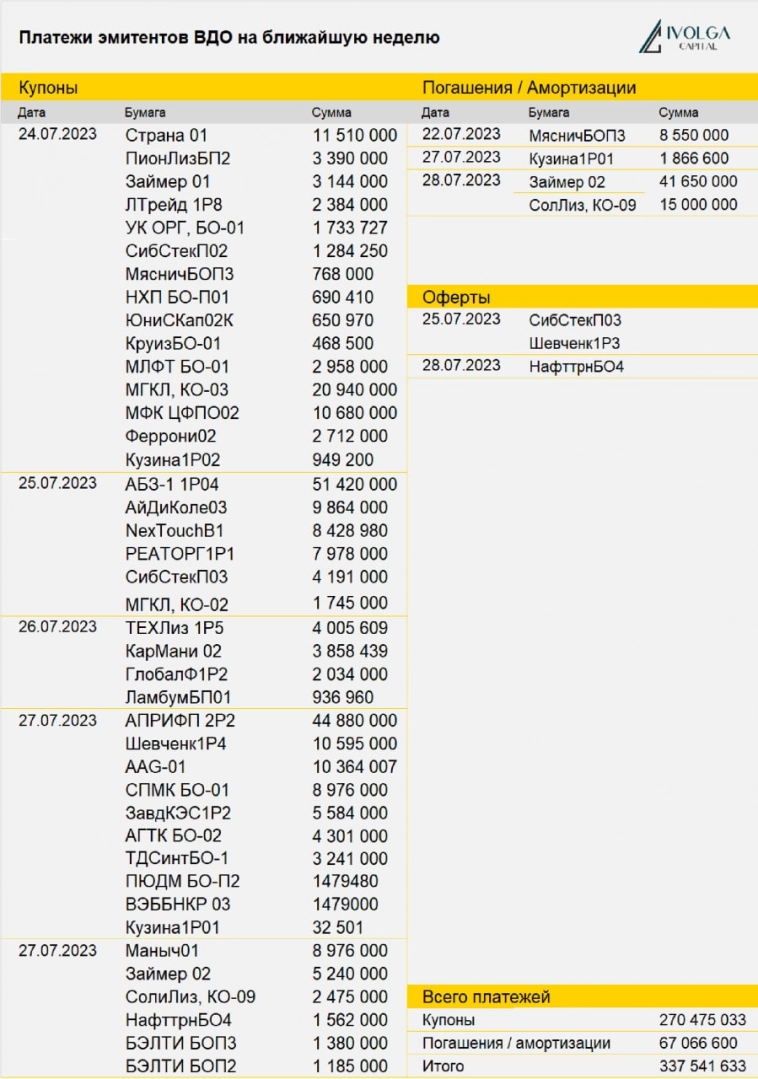

Платежи эмитентов ВДО на ближайшую неделю

- 24 июля 2023, 11:20

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 337,5 млн руб., из которых 240,5 млн руб. купоны, а 67 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- ★1

- Комментарии ( 0 )

Коротко о главном на 30.06.2023

- 30 июня 2023, 14:10

- |

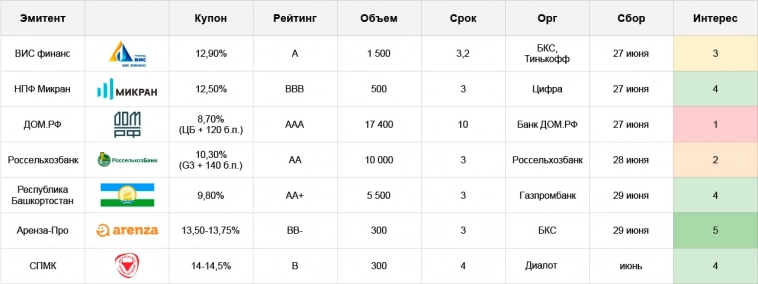

- «ВИС Финанс» сегодня, 30 июня, начинает размещение облигаций серии БО-П04 объемом 2 млрд рублей и сроком обращения 3,2 года (1 152 дня). Регистрационный номер — 4B02-04-00554-R-001P. Ставка купона установлена на уровне 12,9% годовых на весь период обращения. Длительность 1-го купонного периода составит 54 дня, 2-12-го — 91 день, 13-го — 97 дней. Сбор заявок на выпуск прошел 27 июня. Организаторы выпуска — БКС КИБ, Газпромбанк, инвестиционный банк «Синара», ИФК «Солид» и Тинькофф Банк.

- МГКЛ («Мосгорломбард») сегодня, 30 июня, начинает размещение четырехлетних облигаций серии 001Р-03 объемом 250 млн рублей. Регистрационный номер — 4B02-03-11915-A-001P. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Выпуск размещается по закрытой подписке среди квалифицированных инвесторов. Организатор — «Цифра брокер». Также эмитент установил ставку 5-го купона облигаций серии 001P-01 на уровне 16,5% годовых.

( Читать дальше )

Коротко о главном на 29.06.2023

- 29 июня 2023, 14:08

- |

- «Сергиево-Посадский мясокомбинат» (СПМК), сегодня, 29 июня, начинает размещение четырехлетних облигаций серии БО-02 объемом 300 млн рублей. Регистрационный номер — 4B02-02-09137-A. Ставка 1-го купона установлена на уровне 14,4% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация (по 25% от номинала будет погашено в даты окончания 13-16-го купонов), а также возможность досрочного погашения облигаций по усмотрению эмитента в даты окончания 3-го и 7-го купонных периодов. Организатор — ИК «Диалот».

- «Аренза-Про» утвердила параметры амортизации по выпуску трехлетних облигаций серии 001P-02 объемом 300 млн рублей: в даты выплат 15-го, 18-го, 21-го, 24-го, 27-го, 30-го, 33-го купонов будет погашено по 10% номинальной стоимости, в дату выплаты 36-го купона — 30% номинальной стоимости. Сбор заявок на выпуск пройдет сегодня, 29 июня, с 11:00 до 15:00 по московскому времени. Ориентир ставки купона — 13,5–13,75% годовых. Купоны ежемесячные. Организаторами выступят БКС КИБ, Газпромбанк, Россельхозбанк, инвестиционный банк «Синара» и ИФК «Солид». Техразмещение запланировано на 4 июля.

( Читать дальше )

Коротко о главном на 27.06.2023

- 27 июня 2023, 14:52

- |

- НПФ «Микран» сегодня, 27 июня, начинает размещение трехлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-28594-N. Ставка купона установлена на уровне 12,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску будет предусмотрено досрочное погашение по усмотрению эмитента. Организатор — «Цифра брокер».

- «Сергиево-Посадский мясокомбинат» (СПМК) 29 июня начнет размещение четырехлетних облигаций серии БО-02 объемом 300 млн рублей. Ставка 1-го купона установлена на уровне 14,4% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация, а также возможность досрочного погашения облигаций по усмотрению эмитента.

- МГКЛ («Мосгорломбард») 30 июня начнет размещение четырехлетних облигаций серии 001Р-03 объемом 250 млн рублей. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов.

( Читать дальше )

Облигации: первичные размещения на неделе с 26.06 по 30.06.23

- 26 июня 2023, 11:48

- |

ВИС-Финанс: A, YTM~13,5%, объем 1,5 млрд.

По нему уже есть большой обзор. Вкратце: не слишком уверенный спекулятивный потенциал, и не все гладко инвестиционно. Размещается в Тиньке, это скорее тоже минус, потому что играет в пользу эмитента (грубо говоря, те деньги, которыми ВИС мог привлечь нас напрямую через более высокий купон, он отдал Тиньку за привлечение его клиентской базы. И еще не факт, что получилось дешевле)

( Читать дальше )

Коротко о главном на 26.06.2023

- 26 июня 2023, 11:18

- |

- «Кифа» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-80929-H-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на бумаги прошел 21 июня. По выпуску предусмотрена амортизация. Организатор — БКС КИБ.

- «ВИС Финанс» установило ориентир ставки купона облигаций серии БО-П04 объемом 1,5 млрд рублей на уровне не выше 12,9% годовых. Срок обращения выпуска — 3,2 года (1 152 дня). Длительность 1-го купона составит 54 дня, 2-12-го купонов — 91 день, 13-го купона — 97 дней. Сбор заявок на выпуск пройдет 27 июня с 11:00 до 15:00 МСК. Организаторы выпуска — БКС КИБ, Газпромбанк, инвестиционный банк «Синара», ИФК «Солид» и Тинькофф Банк. Техразмещение запланировано на 30 июня.

- Московская биржа зарегистрировала выпуск четырехлетних облигаций АО <a href=«boomin.

( Читать дальше )

Коротко о главном на 06.06.2023

- 06 июня 2023, 10:30

- |

Старт размещений, букбилдинг и новые выпуски

- «СибАвтоТранс», сегодня, 6 июня, начнет размещение пятилетних облигаций серии 001P-02 объемом 200 млн рублей. Регистрационный номер — 4B02-02-00677-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь срок обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в даты окончания 8-го и 12-го купонных периодов будет погашено по 5% от номинальной стоимости, в даты окончания 16-18-го купонных периодов — по 10% номинала, 19-20-го — по 30% номинала. Организатор — инвестиционная группа «ИВА Партнерс».

- «CЕЛЛ-Сервис» сегодня, 6 июня, начнет размещение трехлетних облигаций серии БО-П02 объемом 150 млн рублей. Регистрационный номер — 4B02-02-00645-R-001P. Ставка 1-15-го купонов установлена на уровне 15% годовых, 16-36-го купонов — 14% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: в даты окончания 31-го и 36-го купонных периодов будет погашено по 50% от номинальной стоимости. Кроме того, компания установила возможность досрочного погашения по усмотрению эмитента в дату окончания 24-го купона. Организатор — «Юнисервис-Капитал».

( Читать дальше )

АО "СПМК" отчетность за 2022 год

- 05 апреля 2023, 10:01

- |

Уважаемые инвесторы!

АО «Сергиево-Посадский Мясокомбинат» опубликовал отчетность за 2022 год.

🔵 Выручка 3 183 902 тыс.руб.

Рост составил 8,8% по сравнению с аналогичным периодом прошлого года (АППГ).

🔵 Чистая прибыль 70 181 тыс. руб.

Рост составил 40% по сравнению с АППГ.

🔵 Ebitdar 182 300 тыс. руб.

Дебиторская задолженность (ДЗ) составляет 13% от валюты баланса. Рост ДЗ по отношению к предыдущему кварталу составляет 20%. Оборачиваемость ДЗ составляет 29 дней.

Чистые активы (ЧА) составляют 19,3%. Снижение ЧА к предыдущему кварталу составило на 6%. Произведена корректировка ЧА в соответствии с переходом на ФСБУ 25/2018.

Кредиторская задолженность (КЗ) составляет 43% от ВБ. Рост КЗ по отношению к предыдущему кварталу составляет 18%. Рост обусловлен переносом в КЗ задолженности перед ООО Велес Центр из прочих долгосрочных обязательств(погашение в течение 12 мес). Оборачиваемость КЗ составляет 95 дней.

( Читать дальше )

Эмитенты начинают отчитываться за 2022 год

- 20 марта 2023, 08:43

- |

Дайджесты по итогам 6 и 9 мес. 2022 года пользовались популярностью, поэтому мы решили продолжить подобные публикации и по итогам всего 2022. Формат немного поменяется, более полная версия таблицы будет доступна по ссылке, она еженедельно будет обновляться путём добавления новых эмитентов. В канале публиковаться будет только часть таблицы (публикация полной таблицы будет выглядеть нечитабельно).

На данный момент опубликовали отчётности на ЦРКИ 7 эмитентов, первыми в текущем году стал Аквилон-Лизинг – 16 февраля 2023 года.

Лучше остальных выглядит отчётность ФЭС-Агро: рост всех основных финансовых показателей и снижение долговой нагрузки в терминах долг/EBIT c 5,5 до 2,9. Существенное улучшение финансовых показателей выразилось и в росте рейтинга компании на прошедшей неделе.

Также нужно сказать и про Нику, мы делали отдельный пост про отчётность по 9 месяцам. Тогда мы писали, что за 3 квартал капитал уменьшился на 65 млн. при прибыли за 3 кв. 2 млн. Уменьшение капитала при положительной прибыли может произойти только в случае выплаты дивидендов, что мы и предположили.

( Читать дальше )

Дебютное размещение АО "СПМК" (Сергиево-Посадский мясокомбинат)

- 22 ноября 2022, 13:30

- |

Уважаемые читатели!

На представленном графике, Вы видите рост котировок по облигациям СПМК.

Если бы Вы вложились в облигации Сергиево-Посадского мясокомбината на размещении, то за прошедшие 3 недели с каждого млн.р. заработали по 23 тыс.руб. Или порядка 36% годовых!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал