РЕЙТИНГ

Moody's может отобрать букву у США

- 26 сентября 2023, 11:36

- |

Moody's вслед за остальными может понизить кредитный рейтинг США

Как пишут СМИ, рейтинговое агентство Moody's, которое считается самым консервативным, среди большой тройки, может понизить кредитный рейтинг США. Пока эксперты агентства, увязывают такое действие с возможным «шатдауном» в правительстве и подчеркивают слабость институционального управления Штатов.

Лично на мой взгляд, эта «слабость» наблюдается уже давно. Просто теперь трудно на это закрывать глаза. Те же санкционные войны, которые захлестнули Мир в последнее годы, тому прекарсный пример. И я сейчас не столько про Россию. Достаточно посмотреть на санкции против Китайских компаний, которые были ещё до СВО. Всё это явная политика протекционизма. Глобальная повестка всё больше даёт трещину, а Западные страны всеми силами стараются защитить собственных производителей. Интересно, как у тех же европейцев это будет получаться без дешевых Российских ресурсов. В Германии уже кто только не нападал на политику проводимую Шольцем.

( Читать дальше )

- комментировать

- 450 | ★1

- Комментарии ( 14 )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ИВКС, ТАТНЕФТЕХИМ, ФЕРРОНИ, НЕКС-Т)

- 16 сентября 2023, 12:37

- |

🟢 ООО «ИВКС»

НКР повысило кредитный рейтинг с BB.ru до BBB-.ru

ООО «ИВКС» осуществляет технологическую разработку программных и аппаратных решений в сегменте унифицированных коммуникаций и решений для видеоконференцсвязи во взаимодействии с компаниями группы «ХайТэк»

В базовой оценке собственной кредитоспособности агентство учитывает улучшение финансовых показателей и усиление рыночных позиций компании на фоне существенного роста объёмов её бизнеса, в том числе в сегменте B2G. Повышение рейтинга обусловлено изменением оценки внешнего влияния в связи с уменьшением взаимозависимости и риска негативного воздействия со стороны близких в экономическом отношении компаний группы «ХайТэк».

🟢 ООО «ТАТНЕФТЕХИМ»

АКРА ПОВЫСИЛО КРЕДИТНЫЙ РЕЙТИНГ ДО УРОВНЯ BB+(RU), ИЗМЕНИВ ПРОГНОЗ НА «СТАБИЛЬНЫЙ»

«Татнефтехим» — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой реализации горюче-смазочных материалов (ГСМ). Помимо производственных активов Компания обладает собственной инфраструктурой, что расширяет ее возможности по торговле и перевалке нефти и нефтепродуктов.

( Читать дальше )

Риски по М.Видео увеличились - Ингосстрах–Инвестиции

- 07 сентября 2023, 15:01

- |

Основная проблема компании — высокая долговая нагрузка. Рост задолженности, в основном произошел, на фоне запуска параллельного импорта и необходимости авансирования импортных поставок (до 2022 года компания работала с российскими подразделениями иностранных производителей техники на условиях отсрочки платежей).

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (АйДи Коллект, Энергоника, СибАвтоТранс)

- 03 сентября 2023, 09:55

- |

🟢 ООО «АйДи Коллект»

«Эксперт РА» повысил кредитный рейтинг до уровня ruBB+

ООО «АйДи Коллект» – коллекторское агентство, осуществляющее деятельность с 2017 года. Компания является частью финтех-группы IDF Eurasia

Повышение кредитного рейтинга связано с ростом объемов бизнеса и конкурентных позиций на коллекторском рынке РФ, улучшением ликвидной позиции и поддержанием умеренной долговой нагрузки. Также кредитный рейтинг отражает консервативную оценку риск-профиля отрасли, высокую рентабельность бизнеса и приемлемый уровень корпоративных рисков.

🟢 ООО «ЭНЕРГОНИКА»

НКР присвоило кредитный рейтинг BBB-.ru

ООО «ЭНЕРГОНИКА» — энергосервисная компания, внедряет энергосберегающие технологии, преимущественно в рамках контрактов по модернизации уличного освещения и помещений на муниципальных объектах. Создана в 2013 году, работает с государственными и муниципальными заказчиками.

Позитивное влияние на оценку финансового профиля оказывают приемлемые показатели обслуживания долга и ликвидности баланса, высокий уровень операционной рентабельности.

( Читать дальше )

Индекс S&P 500 может обновить максимумы уже осенью

- 17 августа 2023, 17:19

- |

Информационное агентство Finam.ru провело онлайн-конференцию на тему «Мировые рынки: август ударил по рейтингам». Ее участники полагают, что недавнее решение Fitch понизить рейтинг США не повлияет на инвестиционную привлекательность Штатов и не приведет к серьезным последствиям на рынках.

В начале августа международное рейтинговое агентство Fitch понизило долгосрочный рейтинг дефолта эмитента США до «AA+» с «ААА». Причиной стали ухудшение бюджетных показателей и высокая долговая нагрузка. Событие привело к падению американских фондовых индексов в пределах 1-2,2%. Впрочем, понижение рейтинга США на одну ступень вряд ли будет иметь долгосрочные серьезные последствия для инвестиционной репутации страны, а ожидать аналогичных решений от других агентств не стоит, уверены участники конференции.

Ведущие агентства — S&P, Fitch и Moody's — крайне неохотно меняют суверенные рейтинги, особенно США, отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов: «Более того, они не делают это синхронно.

( Читать дальше )

Рейтинги облигаций и вероятность дефолта

- 13 августа 2023, 09:41

- |

Рейтинги облигаций

Простыми словами кредитный рейтинг облигаций — это оценка с какой вероятностью вам вернут ваши деньги когда вы купили облигацию (т.е. вероятность, что эмитент погасит облигацию) и что эмитент будет стабильно платить купоны. Оценку эту ставят специальные рейтинговые агентства. В РФ сейчас четыре таких агентства, актуальный список всегда можно посмотреть в реестре ЦБЧетыре кредитных рейтинговых агентства РФ:

- «Рейтинговое агентство «Эксперт РА» (АО «Эксперт РА»)

- «Аналитическое Кредитное Рейтинговое Агентство» (АКРА (АО)

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 5 )

Moody’s разом понизило кредитные рейтинги 10 небольших и среднего размера банков в США - Forbes

- 09 августа 2023, 09:09

- |

Рейтинги более крупных банков, включая Bank of New York Mellon, US Bancorp и State Street, были помещены на пересмотр на предмет возможного понижения.

Для 11 из них прогноз по рейтингу изменился на «негативный». Результаты второго квартала показали давление на прибыльность, что снизит их способность генерировать капитал.

Качество активов также может ухудшиться в свете ожидаемой мягкой рецессии в начале 2024 года, особенно в сфере коммерческой недвижимости. Это вызвало падение фондовых индексов в США и Европе.

Источник: www.forbes.ru/finansy/494235-moody-s-ponizilo-kreditnye-rejtingi-10-bankov-v-ssa?utm_source=forbes&utm_campaign=lnews

Обновление рейтингов компаний

- 07 августа 2023, 05:53

- |

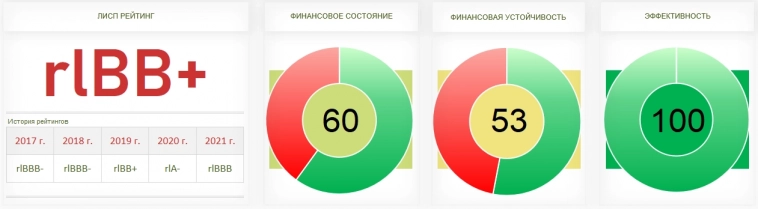

07 августа 2023 года обновлены рейтинги и дашборды следующих компаний:

ООО «ДФФ» — https://fapvdo.ru/db-5009097236/

АО «Евротранс» — https://fapvdo.ru/db-5029169023/

ООО «Завод КЭС» — https://fapvdo.ru/db-1655294699/

ООО «Икс 5 Финанс» — https://fapvdo.ru/db-7715630469/

ПАО «Инарктика» — https://fapvdo.ru/db-7816430057/

Обновление рейтингов компаний - 4

- 04 августа 2023, 07:49

- |

ЛИСП-3 — пассивный доход без риска!

04 августа 2023 года обновлены рейтинги и дашборды следующих компаний:

ПАО «Аэрофлот» (без финансовых результатов за 2022 год) — https://fapvdo.ru/db-7712040126/

ООО «Брайт Финанс» — https://fapvdo.ru/db-6685149835/

ООО «Брусника» — https://fapvdo.ru/db-6685151087/

АО «БСК» (без финансовых результатов за 2022 год) — https://fapvdo.ru/db-0268008010/

ООО «Бэлти-Гранд» — https://fapvdo.ru/db-7728192413/

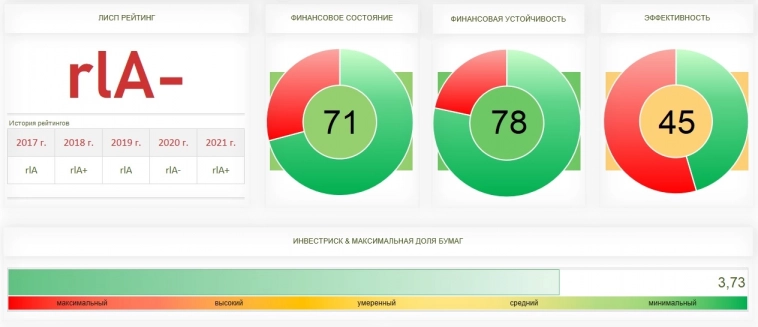

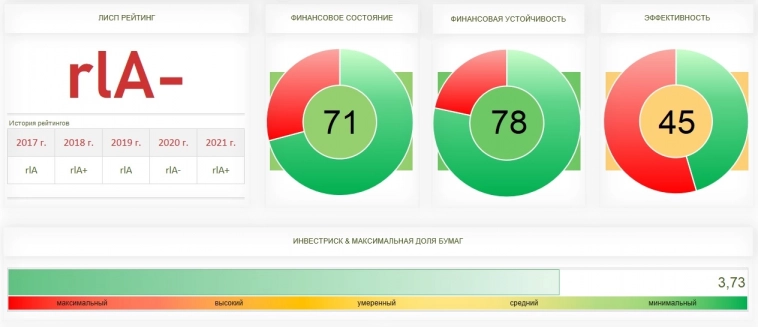

Независимый ЛИСП-рейтинг компаний на fapvdo.ru

АО «Авангард-Агро»: rlBB+

- 03 августа 2023, 10:13

- |

Больше инфы на fapvdo.ru

На конец 2022 года, АО «Авангард-Агро» — умеренно рискованное, значительно закредитованное, частично неликвидное, высокоэффективное предприятие. На 1 рубль собственного капитала приходится 31.37 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 3%. Общая задолженность компании состоит из 8 999.9 млн рублей долгосрочных обязательств и 1 943.0 млн текущих. Текущие обязательства включают в себя 1 942.9 млн краткосрочных рублей. Ликвидность по срочным обязательствам достаточная, по менее срочным — недостаточная. В отчётном периоде компания взяла на себя дополнительно 3 492.5 млн рублей долгосрочных и заняла 202.6 млн рублей краткосрочных денег. Инвестиционный риск умеренно высокий. Кредитоспособность предприятия средняя. ЛИСП-рейтинг: rlBB+

Общие сведения АО «Авангард-Агро»

| ИНН | 5722033117 |

| Полное наименование | Акционерное общество «Авангард-Агро» |

| Вид экономической деятельности | Деятельность холдинговых компаний |

| Сектор рынка по ОКВЭД | Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению |

| Юридический адрес | 115035, г. Москва, ул. Садовническая, д. 24, стр. 6 |

| Сайт компании | http://avangard-agro.ru/ |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал