ОТЧЕТ

Аукционы Минфина — спрос иссякает, банкам не хватает ликвидности, а индекс RGBI падает.

- 20 сентября 2025, 15:39

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 118 пунктов, с учётом меньшего снижения ставки, чем ожидали аналитики и пробуксовки в геополитике, индекс продолжил снижаться — 117,12 пункта:

🔔 По данным Росстата, за период с 9 по 15 сентября ИПЦ составил 0,04% (прошлые недели — 0,10%, -0,08%), с начала месяца 0,13%, с начала года — 4,08% (годовая — 8,10%). В сентябре 2024 г. инфляция составила 0,48%, при сегодняшней динамике мы выйдем на более низкие цифры и это в очередной раз доказывает, что жёсткость ДКП работает. Также опрос инФОМ в сентябре показал, что ожидаемая инфляция снизилась с 13,5 до 12,6% (это самый низкий уровень с сентября 2024 г.), а наблюдаемая с 16,1 до 14,7% (опять же этот результат достигнут благодаря Центробанку). Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения).

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн).

( Читать дальше )

- комментировать

- 6.9К | ★7

- Комментарии ( 10 )

Инфляция к середине сентября — ожидаемая инфляция снизилась, а темпы сентября радуют ЦБ. Ждём формирования бюджета на 2026-2028 год.

- 19 сентября 2025, 13:16

- |

Ⓜ️ По данным Росстата, за период с 9 по 15 сентября ИПЦ составил 0,04% (прошлые недели — 0,10%, -0,08%), с начала месяца 0,13%, с начала года — 4,08% (годовая — 8,10%). В сентябре 2024 г. инфляция составила 0,48%, при сегодняшней динамике мы выйдем на более низкие цифры и это в очередной раз доказывает, что жёсткость ДКП работает. Также опрос инФОМ в сентябре показал, что ожидаемая инфляция снизилась с 13,5 до 12,6% (это самый низкий уровень с сентября 2024 г.), а наблюдаемая с 16,1 до 14,7% (опять же этот результат достигнут благодаря Центробанку). Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,45% (прошлая неделя — 0,55%), дизтопливо на 0,22% (прошлая неделя — 0,24%), динамика высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца октября. При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

( Читать дальше )

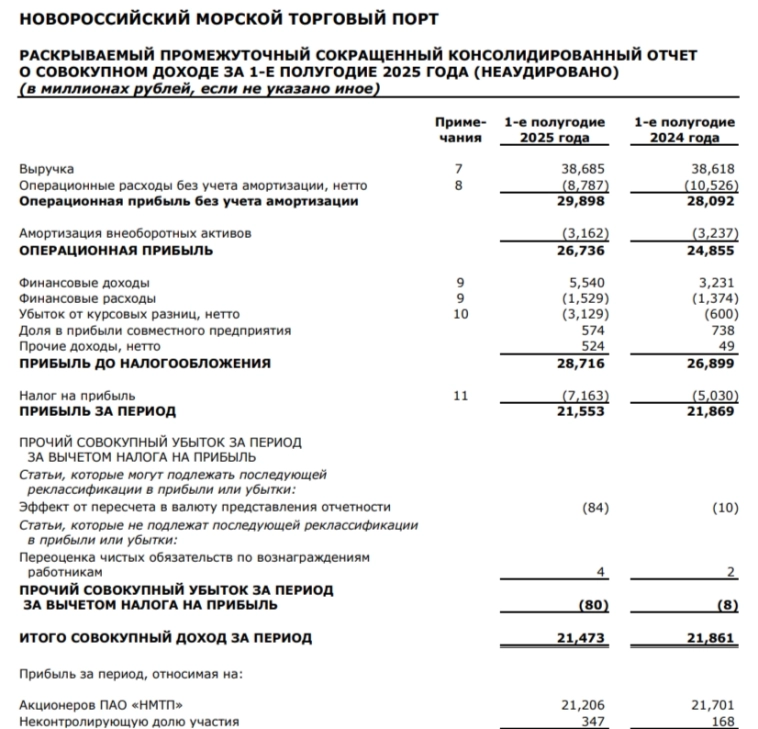

НМТП отчитался за II кв. 2025 г. — рекордный FCF за квартал и продолжающиеся инвестиции в маржинальный проект. Дивидендная база растёт.

- 18 сентября 2025, 13:03

- |

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за II квартал и I полугодие 2025 г. Во II кв. компания продолжила сохранять свою эффективность, несмотря на снижение в перевалке грузов. Рекордный FCF за квартал покрывает вдвое предполагаемые дивиденды, и это при увеличении CAPEXa (прибыльный проект):

⛴ Выручка: I п. 38,7₽ млрд (+0,2% г/г), II кв. 18,9₽ млрд (-1,3% г/г)

⛴ Операционная прибыль: I п. 26,7₽ млрд (+7,6% г/г), II кв. 12,3₽ млрд (-3,6% г/г)

⛴ Чистая прибыль: I п. 21,2₽ млрд (-2,3% г/г), II кв. 10,9₽ млрд (+0,1% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за I п. 2025 г. по грузообороту портов России: Приморск — 31,2 млн т. (-4,6% г/г) и Новороссийск — 80,3 млн т. (-6,7% г/г), перевалка нефти увеличилась во II кв., т.к. РФ во II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов пошла на снижение.

( Читать дальше )

Роснефть отчиталась за II кв. 2025 г. — санкции, цена на сырьё, укрепление рубля и долговая нагрузка сократили дивидендный потенциал в 3 раза.

- 17 сентября 2025, 14:04

- |

Роснефть опубликовала финансовые результаты по МСФО за II квартал и I полугодие 2025 г. Отчёт в сокращённой форме, но видно как санкции, укрепление ₽, падение цены на нефть, тарифы естественных монополий и долговая нагрузка влияют на финансовое положение компании. Дивидендный потенциал явно сократился:

🛢 Выручка: I п. 4,3₽ трлн (-17,6% г/г), II кв. 2₽ трлн (-26,1% г/г)

🛢 EBITDA: I п. 1,1₽ трлн (-36,1% г/г), II кв. 456₽ млрд (-51,6% г/г)

🛢 Чистая прибыль: I п. 245₽ млрд (-68,3% г/г), II кв. 75₽ млрд (-87,8% г/г)

🟡 Операционные результаты за II квартал. Добыча нефти: 44,7 млн тонн (-2,2% г/г, по ощущениям компания прошла дно цикла по добыче), РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, поэтому в 2025 г., начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, но со II кв. РФ уже начала наращивать добычу. Добыча газа: 19,1 млрд куб.м. (-17,3% г/г, санкции). Переработка нефти: 19,2 млн тонн (-8,6% г/г, снижение связано с ремонтными работами на НПЗ, сами понимаете из-за каких последствий).

( Читать дальше )

Нефтегазовые доходы в августе 2025 г. — падение доходов продолжается, из-за этого растёт дефицит бюджета.

- 16 сентября 2025, 13:46

- |

🛢️ По данным Минфина, НГД в августе 2025 г. составили 505₽ млрд (-35,1% г/г), месяцем ранее — 787,3₽ млрд (-27,1% г/г). Нефтегазовые доходы продолжают своё крутое пике, всё из-за укрепления ₽, январских санкций, пошлин и снижения цены на сырьё (средний курс $ в августе 2024 г. — 89,2₽, цена Urals — 70,27$). Средний курс $ в августе 2025 г. составил 80,1₽ (в июле — 78,8₽), средняя же цена Urals возросла до 57,55$ за баррель по данным МИНЭК (в июле — 60,37$), как итог цена за бочку в июле была равна ~4610₽ (в июле — 4757₽). С новыми правками по бюджету средний прогнозный курс $ за 2025 г. снизился с 96,5 до 94,3₽, цена Urals сократилась с 69,7 до 56$, августовские поступления для бюджета катастрофически малы. Рассмотрим полноценно отчёт:

🗄 НДПИ (675,7₽ млрд vs. 634,1₽ млрд месяцем ранее). РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, в начале 2025 г. происходила компенсация по добыче за ранее превышенные квоты, но начиная со II кв. РФ уже наращивает добычу. В августе 2025 г. добыла нефти — 9,173 млн б/с (+50 тыс. б/с м/м). В сентябре восьмёрка стран ОПЕК+ увеличили квоты на добычу в октябре, Россия в октябре сможет добывать 9,491 млн б/с. По состоянию на 31 августа общий объём поставок (за 4 недели) морского экспорта российской нефти составил 3,15 млн б/с.

( Читать дальше )

Газпром отчитался за II кв. 2025 г. — скорректированная прибыль увеличилась, но дивидендов не будет из-за инвестиций и процентам по долгам

- 15 сентября 2025, 13:00

- |

⛽️ Газпром представил нам финансовые результаты по МСФО за II квартал и I полугодие 2025 г. Компания нейтрально отработала II кв., скорректированная прибыль подросла по сравнению с прошлым годом (от неё платят дивиденды, спасибо отмене нашлёпки в 600₽ млрд в год и консолидации СЭ), но FCF отрицательный (давят % по долгам, да и на инвестиции уходит много):

▪️ Выручка: I п. 5₽ трлн (-1,9% г/г), II кв. 2,2₽ трлн (-5,6% г/г)

▪️ EBITDA: I п. 1,5₽ трлн (+6% г/г), II кв. 703₽ млрд (+27,8% г/г)

▪️ Чистая прибыль: I п. 983,1₽ млрд (-5,7% г/г), II кв. 322,8₽ млрд (-17,2% г/г)

💬 Компания не предоставляет операционные данные, но мы знаем, что РФ за I полугодие 2025 г. снизила добычу природного газа до 284 млрд куб. м. (-2,7% г/г), нефтяного попутного до 50,8 млрд куб. м. (-5,7% г/г), а СПГ до 16,5 млн тонн (-5,1% г/г), причём II кв. по показателям хуже, чем I кв. Цена на газ на европейских рынках снизилась во II кв., также не забываем о потере Украинского транзита (убираем ~15 млрд м3 в год для продажи). Если взглянуть на НГД, то НДПИ на газ и экспортная пошлина значительно снизились во II кв. по сравнению с I кв. Средний курс $ во II кв. 2025 г. — 80,8₽, в 2024 г. — 90,4₽, средняя цена Urals во II кв. 2025 г. — 55,5$, в 2024 г. — 70,6$.

( Читать дальше )

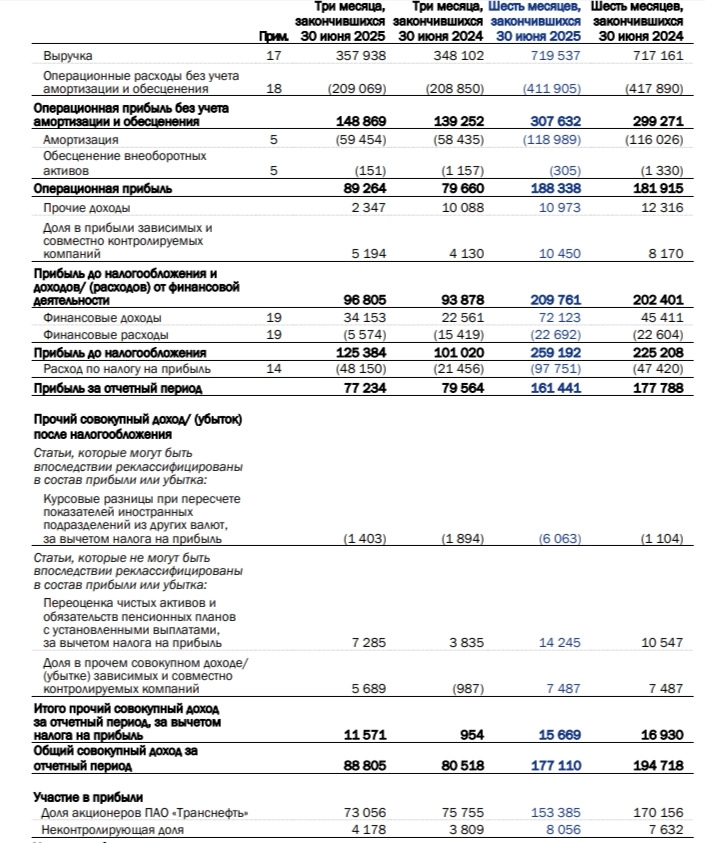

Транснефть отчиталась за II кв. 2025 г. — операционная прибыль выше, чем год назад, скорректированной прибыли хватает на приличные дивиденды

- 14 сентября 2025, 13:25

- |

Транснефть представила финансовые результаты по МСФО за II квартал и I полугодие 2025 г. Компания хорошо отработала II кв. (учитывая, что налог на прибыль взлетел более, чем в 2 раза, а добыча нефти РФ была на низком уровне), выручка и опер. прибыль вышли в плюс по году (в I кв. такого не было). Скоррект. чистая прибыль снизилась, но дивидендная база за I п. всё равно увесистая:

🛢 Выручка: I п. 719,5₽ млрд (+0,3% г/г), II кв. 357,9₽ млрд (+2,8% г/г)

🛢 Операционная прибыль: I п. 188,3₽ млрд (+3,5% г/г), II кв. 89,3₽ млрд (+12,1% г/г)

🛢 Чистая прибыль акционеров: I п. 153,4₽ млрд (-9,9% г/г), II кв. 73,1₽ млрд (-3,6% г/г)

🟣Операционных результатов компания не предоставила, но мы знаем, что РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, поэтому начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, со II кв. РФ уже начала наращивать добычу (уровни добычи всё равно были ниже 9 млн б/с). ФАС в 2025 г. утвердила повышение тарифов по прокачке нефти на 9,9%, повысили выше уровня инфляции из-за увеличения налога на прибыль.

( Читать дальше )

Инфляция в начале сентября — бюджет, кредитование, валюта и топливо нагнетают, сезонная дефляция ушла. Август пересчитали, там сюрприз!

- 11 сентября 2025, 14:19

- |

Ⓜ️ По данным Росстата, за период с 2 по 8 сентября ИПЦ составил 0,10% (прошлые недели — -0,08%, 0,02%), с начала месяца 0,09%, с начала года — 4,03% (годовая — 8,16%). Месячный пересчёт августовской инфляции составил -0,40% (ниже недельных данных, которые показывали -0,24%) — это выводит нас на ~1% saar (ЦБ добивается 4% saar), а значит можно с уверенностью признать, что регулятор справился со своей задачей по охлаждению экономики. Темпы сентября ожидаемы (сезонность в плодоовощах ушла), напомню вам, что в сентябре 2024 г. инфляция составила 0,48% (при сегодняшней динамике мы вряд ли выйдем на данные цифры). Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,55% (прошлая неделя — 0,30%), дизтопливо на 0,24% (прошлая неделя — 0,07%), динамика ускорилась (вес бензина в ИПЦ весомый ~4,4%).

( Читать дальше )

Сбербанк отчитался за август 2025 г. — снижение ставки помогает кредитному портфелю банка, ипотечные выдачи выше, чем год назад.

- 10 сентября 2025, 12:17

- |

Сбербанк опубликовал сокращённые результаты по РПБУ за август 2025 г. Со снижением ставки и смягчением ДКП начал оживать кредитный портфель (выдача ипотеки 2 месяца подряд выше, чем годом ранее, потребительский портфель кредитов впервые сначала года показал увеличение), но, конечно, не обходится без хитростей банка, чтобы показать прибыль выше, чем год назад (снижение налога на прибыль+валютная переоценка кредитов). Частным клиентам в августе было выдано 527₽ млрд кредитов (-11,9% г/г, в июле 2025 г. выдали 431₽ млрд), это максимальный объём с начала года (снижение ставки бесследно не проходит):

💬 Портфель жилищных кредитов вырос на 1,5% за месяц (в июле +1,2%) и составил 11,4₽ трлн. В августе банк выдал 267₽ млрд ипотечных кредитов (+15,6% г/г, в июле 228₽ млрд). Оживление в ипотеке связано с различными смягчениями и отменами комиссий. В августе Сбер продолжил снижать ставки по рыночной ипотеке (ЦБ снизил ставку до 18%), также с 07.08.25 по 01.11.25 был увеличен уровень возмещения банкам на покупку квартиры. В сентябре тренд продолжится, т.к. заседание ЦБ по ключевой ставке 12 сентября, и вероятность снижения ставки высока.

( Читать дальше )

Обзор рисков финансовых рынков от ЦБ в августе 2025 г. Покупка/продажа акций, валюта, ОФЗ и денежный рынок.

- 09 сентября 2025, 13:23

- |

Давайте взглянем на интересности из отчёта:

🏛 Акции:

💬 По итогам месяца IMOEX вырос на 6,1%, составив 2899,4 пункта (переговоры+дефляция). Среднедневной объём торгов акциями в августе слегка увеличился до 111,8₽ млрд (в июле — 108₽ млрд), стоит отметить, что среднедневной объём торгов за последние 12 месяцев составил 130,7₽ млрд.

💬 Основными покупателями на российском рынке акций в августе стали физические лица — 5,7₽ млрд (в июле — 15,2₽ млрд), физики начиная с февраля совершают покупки. Крупнейшими продавцами стали НФО за счёт собственных средств — 9,8₽ млрд (в июле — 17₽ млрд), к продаже вернулись СЗКО — 4,4₽ млрд (месяцем ранее они купили бумаг на сумму 23,5₽ млрд).

💬 Нерезиденты из дружественных стран в августе неожиданно купили акций на 0,6₽ млрд (в июле продали на 8,5₽ млрд).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал