МСБ-лизинг

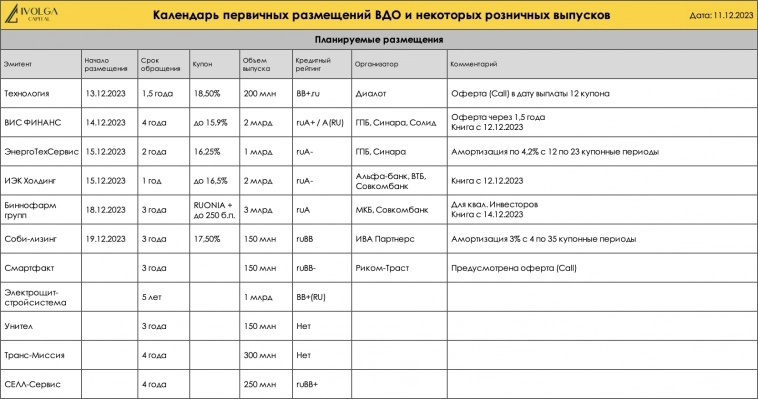

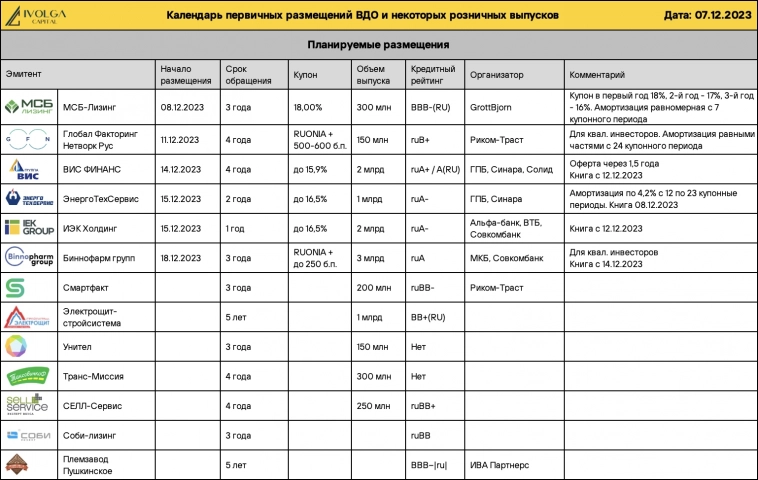

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 12 декабря 2023, 10:12

- |

- комментировать

- 504

- Комментарии ( 0 )

МСП Банк стал якорным инвестором VIII выпуска облигаций «МСБ-Лизинг»

- 11 декабря 2023, 13:14

- |

Наш давний партнер, МСП Банк (дочерняя организация Корпорации МСП), выступил инвестором выпуска МСБ-Лизинг 003Р-02 и приобретет 75 000 бумаг. Мы впервые привлекли столь крупного институционального инвестора и гордимся новым достижением.

МСП Банк участвует в реализации нацпроекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

Справка:

- «МСБ-Лизинг» уже 5 лет является эмитентом Московской биржи.

- в ноябре 2023 года Московской биржей принято решение включить облигации ООО «МСБ-Лизинг» в Сектор роста.

- компания успешно реализовала семь облигационных выпусков. 8 декабря 2023 стартовал VIII выпуск, объемом 300 млн рублей.

Следите за нашими новостями в телеграм-канале @msbleasing

Главное на рынке облигаций на 08.12.2023

- 08 декабря 2023, 12:39

- |

- «МСБ-Лизинг» сегодня начинает размещение трехлетних облигаций серии 003Р-02 объемом 300 млн рублей. Регистрационный номер — 4B02-02-24004-R-002P. Ставки 1-12-го купонов установлены на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых. По выпуску предусмотрена амортизация. Кредитный рейтинг эмитента — ВBВ-(RU) со стабильным прогнозом АКРА.

- «ИЭК Холдинг» увеличил ориентир ставки купона годовых облигаций серии 001Р-02 объемом 2 млрд рублей до не выше 16,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск запланирован на 12 декабря. Организаторы — Альфа-банк, «ВТБ Капитал Трейдинг» и Совкомбанк. Техразмещение пройдет 15 декабря. Кредитный рейтинг эмитента — ruА- со стабильным прогнозом от «Эксперта РА».

- МГКЛ (материнская компания группы «Мосгорломбард») 7 декабря начала сбор заявок в рамках IPO, который продлится до 13 декабря.

( Читать дальше )

МСБ-Лизинг. В условиях высокой ставки

- 08 декабря 2023, 09:05

- |

8 декабря в 16:00 в прямом эфире встретимся с Романом Трубачевым, генеральным директором ООО «МСБ-Лизинг»

Темы эфира:

— Разбираем аналитику Эксперт РА за 9 мес 2023 года. Самое важное для инвестора

— Кто сейчас берет в лизинг? Какие перспективы продаж в условиях высокой ставки?

— Два слова о Краудлендинге: что происходит с инвесторами и эмитентами?

Пишите свои вопросы эмитенту в комментариях, и ждем всех в 16:00 по ссылке:

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Встреча с эмитентом ООО "МСБ-Лизинг" на канале PRObonds

- 07 декабря 2023, 18:24

- |

Уважаемые инвесторы!

Завтра, 8 декабря 2023 г., в 16:00, Роман Трубачев, генеральным директором ООО «МСБ-Лизинг», встретится в прямом эфире с Дмитрием Александровым, управляющим директором ИК «Иволга Капитал».

Темы эфира:

— Разбираем аналитику Эксперт РА за 9 мес 2023 года. Самое важное для инвестора

— Кто сейчас берет в лизинг? Какие перспективы продаж в условиях высокой ставки?

— Два слова о Краудлендинге: что происходит с инвесторами и эмитентами?

Пишите свои вопросы в комментариях, и ждем всех завтра здесь:

Главное на рынке облигаций на 07.12.2023

- 07 декабря 2023, 12:37

- |

- ПКО «АйДи Коллект» сегодня начинает размещение трехлетних облигаций серии 06 объемом 2,5 млрд рублей. Регистрационный номер — 4B02-04-00597-R. Ставка купона установлена на уровне 18% годовых и зафиксирована на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор размещения — ИФК «Солид». Кредитный рейтинг эмитента — до ruBB+ со стабильным прогнозом от «Эксперта РА».

- «Истринская сыроварня» сегодня начинает размещение четырехлетних облигаций серии БО-03 объемом 150 млн рублей. Регистрационный номер — 4B02-03-00100-L. Бумаги включены в Сектор роста. Ставка 1-го купона установлена на уровне 18% годовых. Ставка остальных купонов по выпуску будет рассчитываться по формуле: ключевая ставка банка России, плюс премия 3,5% годовых, но не более 18% годовых. Купоны ежемесячные. По займу предусмотрена амортизация, а также возможность досрочного погашения по усмотрению эмитента. Организатор — ИК «Диалот». Кредитный рейтинг эмитента — B(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

8 декабря "МСБ-лизинг" начнет размещение выпуска облигаций объемом 300 млн.рублей

- 07 декабря 2023, 12:33

- |

ООО «МСБ-Лизинг» является универсальной лизинговой компанией, до 2011 года носило наименование «Адмирал-Лизинг». Компания основана в феврале 2004 года. Основные направления бизнеса — лизинг автотранспорта, оборудования и спецтехники. Компания ведет деятельность по всему Южному федеральному округу.

Старт размещения 8 декабря

- Наименование: МСБЛиз-003Р-02

- Рейтинг: ВВВ- (АКРА, прогноз «Стабильный»)

- Купон: (ежемесячный)

- 18% 1-12 купон

- 17% 13-24 купон

- 16% 25-36 купон

- Срок обращения: 3 года

- Объем: 300 млн.₽

- Амортизация: да (7-35 купон по 3.33%)

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: GrottBjorn (ЗАО «Среднеуральский брокерский центр»)

Вся свежая информация по новым выпускам у меня в телеграмм канале.

VIII облигационная эмиссия «МСБ-Лизинг» уже в декабре

- 06 декабря 2023, 20:23

- |

Уважаемые инвесторы! Рады сообщить, что компания «МСБ-Лизинг» готовится к очередному выпуску облигаций. О старте мы сообщим в ближайшие дни.

Планируемые параметры:

- Объем: 300 млн ₽

- Ставка купона ступенчатая:

- 1-й год – 18% годовых

- 2-й год – 17% годовых

- 3-й год – 16% годовых

- Средневзвешенная ставка: 17.44 % годовых

- Ориентир доходности (YTM) =17.81% годовых

- Срок обращения: 36 купонных периодов (1080 дней)

- Выплата купонного дохода: ежемесячно

- Амортизация: равномерная ежемесячная, начиная с 7-го купонного периода

- Номинал 1-ой облигации: 1 000 ₽

- Андеррайтер: GrottBjorn (ЗАО «Среднеуральский брокерский центр»)

- ПВО: ООО «РЕГИОН Финанс»

( Читать дальше )

Рейтинговое агентство «Эксперт РА» подвело итоги работы рынка лизинга за III квартала 2023 года

- 05 декабря 2023, 16:54

- |

ℹ️ Новый бизнес за девять месяцев 2023-го вырос на 95% относительно слабого аналогичного периода прошлого года и достиг исторического максимума в 2,49 трлн рублей. При этом уже сейчас аналитики прогнозируют замедление и по итогам 2023 рост составит порядка 70%. Подробнее читайте в материале агентства «Рынок лизинга по итогам девяти месяцев 2023 года: между рисками и возможностями».

Позиции «МСБ-Лизинг» на рынке:

- по новому бизнесу мы занимаем 53 место (🔝на 18 позиций относительно 9 мес. 22)

- по объему портфеля: 63 место (🔝на 5 позиций от 9 мес. 22)

Наши позиции в рэнкинге по объему нового бизнеса с МСБ в разрезе видов техники:

🚆5 место — железнодорожная техника

🔋5 место — энергетическое оборудование

🖥 6 место — телеком. оборудование / компьютеры

🏢18 место — недвижимость

🩻21 место — медицинская техника

🏗31 место — строительная и дорожно-строительная техника

⚙️37 место — машиностроительное оборудование

🚜39 место — сельскохозяйственная техника

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал