Ключевая ставка

Взгляд экономиста: ждем сохранение ставки на уровне 21% и начало цикла снижения в июне

- 12 февраля 2025, 11:08

- |

В эту пятницу, 14 февраля, совет директоров Банка России примет решение по ключевой ставке. Полагаем, что она останется на уровне 21% годовых, а риторика регулятора — жесткой. Решение будет принято на фоне замедления кредитования, слабого роста экономики и разворота на рынке труда.

Главное

• Кредиты ниже целевого уровня: кредитование физлиц не растет, корпоративный сектор снижает спрос на кредиты, их стоимость — от 25% до 40%.

• Рост экономики будет слабым: замедление инфляции до 4% в этом году не планируется, реальные ставки от 10% могут привести к рецессии.

• Рынок труда в развороте: спрос на труд снижается, трудящиеся все еще хотят поменять работу и повысить доход, рост зарплат замедляется.

• В базовом сценарии ожидаем, что ставка начнет снижаться в июне и достигнет 16% на конец года.

Что купить

Лучше всего на будущее снижение ставок реагируют цены долгосрочных гособлигаций с постоянным купоном (ОФЗ-ПД).

Больше 30% за год в самых надежных облигациях

( Читать дальше )

- комментировать

- 4.6К | ★1

- Комментарии ( 2 )

Ключевая ставка в сравнении с инфляцией на графике - падать нельзя расти

- 11 февраля 2025, 20:50

- |

Обычный ориентир доходности — 15% годовых. Большие проценты (>15%) притягивают лишние деньги на депозиты. Очень большие проценты (>20%) притягивают их в тех же объемах, но со значительно большим риском — увеличить будущую инфляцию и по времени и по величине (при закрытии депозитов).

Вот как выглядят графически синяя ставка против красной инфляции в РФ. Как бы уже очевидно — пора меняться местами?

Ставки не должны превышать в 2 раза инфляцию. ЦБ надеялся на психологический эффект, как в 2014, 2022? Но он не сработал. Большая ставка должна существовать короткое время.

Надежда на Кэрри-трейд — привлечение иностранной валюты? После начала СВО и санкций керри-трейдерам так просто на рынок РФ уже не зайти. Он не работает.

В декабре прошлого года между лидером страны и руководителем ЦБ состоялся непубличный разговор. После него регулятор сразу же отказался от очередного повышения ключевой ставки, которое большинство аналитиков считали неизбежным. Сейчас, остается надеяться, что и без разговора с президентом ЦБ понимает, что делать. И трейдеры тоже?

( Читать дальше )

Новые облигации! МТС, Сбер, ПСБ, МТС-Банк. Экспресс-обзор

- 11 февраля 2025, 09:39

- |

Эмитенты разного ранга, распихивая друг друга локтями, дружно бегут занимать деньги на рынке в преддверии объявления новой ставки ЦБ. Размещений настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать.

📜Поэтому предлагаю взглянуть ещё на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

📲МТС 001Р-28

● Номинал: 1000 ₽

● Объем: 20 млрд ₽

● Погашение: через 3 года

● Купон: 21,75% (YTM 25,2%)

● Выплаты: 12 раз в год

● Амортизация: нет

● Оферта: да (пут через 1,3 года)

● Рейтинг: AAА «стабильный» от АКРА и ЭкспертРА

● Только для квалов: нет

⏳Сбор заявок — 7 февраля, размещение — 10 февраля 2025.

Выпуск разместился вчера. Кратко пробегусь по отчету МТС за 9 мес. 2024 по МСФО:

✅Выручка — 180 млрд ₽ (+15% год к году). Скорректированная EBITDA выросла на 5% (до 61,5 млрд ₽), но рентабельность по EBITDA снизилась на 3,5 п.п.

( Читать дальше )

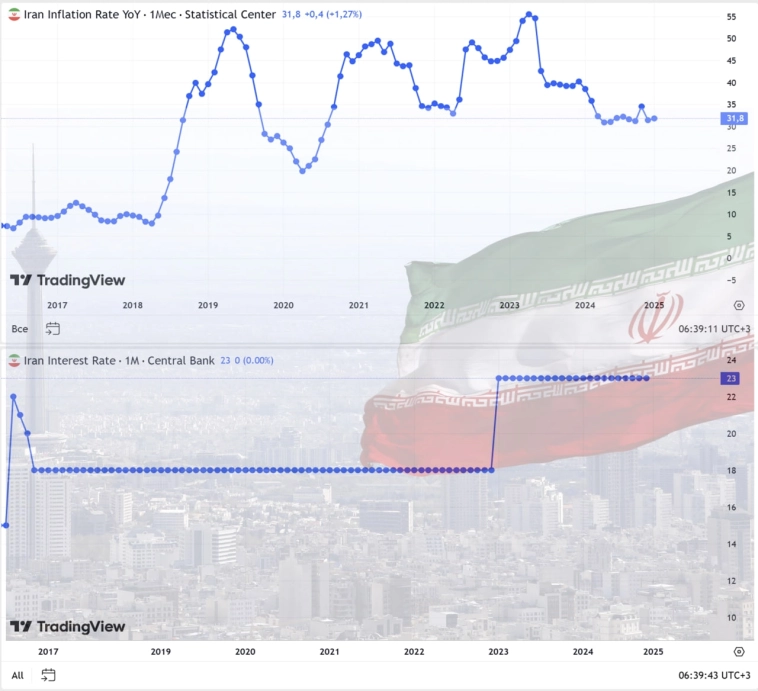

О будущем ключевой ставки на примере Ирана

- 11 февраля 2025, 06:47

- |

На вопрос, как поступит Банк России с ключевой ставкой в эту пятницу, все, наверно, себе ответили. Что сохранит. Или так ответило большинство. Регулятор, бывает, придерживается консенсуса мнений.

Но пройдет весна, наступит лето, и что в перспективе?

Сложно считать нынешний 21% устойчивым значением. Да, пока есть некоторый баланс. Инфляция закрепилась на 10% (или преодолела 10%). Кредиты сокращаются. Рубль вернулся на уровни октября. Но и рубль может потерять опору, и кредиты свалиться в штопор. Какой может быть реакция ЦБ?

Есть пример, • Иран, где с подобными нашим препятствиями столкнулись давно. И свой выбор сделали, в пользу слабой валюты и сохранения возможностей для экономического роста. Ключевая ставка там еще выше, 23%. Но при официальной инфляции между 30 и 40%.

Российская экономика по номинальному ВВП втрое крупнее иранской, а российский ЦБ не раз демонстрировал готовность бороться с инфляцией как главным макроэкономическим злом.

Однако и с поправками на различия пример Ирана показателен.

( Читать дальше )

🏛 Чего ожидать от пятничного заседания ЦБ?

- 10 февраля 2025, 17:14

- |

Большинство аналитиков сейчас сходятся во мнении, что на ближайшем заседании регулятор оставит ключевую ставку на уровне в 21%.

❓ Но какие есть на это причины?

✅Хоть инфляция всё ещё высока, но её рост замедляется.

✅Не менее важное кредитование также сбавляет обороты.

И оба фактора говорят о том, что жёсткая ДКП уже приносит свои плоды, а её ужесточение уже не имеет смысла.

Разумеется, полностью исключить вариант повышения ставки нельзя.

Вспомните прошлое заседание, когда все ожидали повышения до 23% 😁

2️⃣1️⃣ Но пока что я остаюсь при своём мнении: 21% – наиболее вероятный сценарий.

Ключевая ставка 14 февраля останется на уровне 21% — Анатолий Аксаков в интервью каналу RTVI

- 10 февраля 2025, 14:05

- |

По мнению главы комитета Думы по финансовому рынку Анатолия Аксакова, ключевая ставка останется на уровне 21% — интервью каналу RTVI.

«Динамика инфляционная несколько замедлилась, темпы чуть упали, ну и, соответственно, это сигнал к тому, чтобы, по крайней мере, не повышать ключевую ставку. Понижать ключевую ставку тоже рано, потому что нет уверенности в том, что это уже закрепившийся процесс», — пояснил он.

«Мы видим, что крупнейшие банки России — Сбер, ВТБ, некоторые другие — начали потихонечку снижать проценты по вкладам. Это тоже такой сигнал о том, что они анализируют ситуацию, понимают, что, скорее всего, ключевая ставка начнет снижаться, и они опережают это решение», — обратил внимание глава думского комитета по финрынку.

На вопрос, может ли ЦБ перейти к снижению ключевой ставки в марте, Аксаков сказал: «Будем надеяться»

rtvi.com/news/v-gosdume-oczenili-veroyatnost-povysheniya-klyuchevoj-stavki-v-fevrale/

( Читать дальше )

Купоны до 26%! Свежие облигации Все Инструменты 1Р4

- 10 февраля 2025, 09:21

- |

ВсеИнструменты не устают делать новые ходки на долговой рынок за свежей порцией денег от кредиторов. Казалось бы, относительно недавно было IPO — но эти средства, как мы помним, потекли не в развитие компании, а прямиком в карманы мажоритариев по схеме cash-out. Поэтому теперь приходится занимать на бирже под очень высокие ставки.

💼Ранее делал обзоры на новые выпуски ВИС_Финанс, АПРИ, Делимобиль, НОВАТЭК, ГТЛК, ЕвроТранс, Биннофарм, Глоракс, КАМАЗ, Европлан, Рольф, Монополия, ТГК_14, Евраз, Магнит, ИНК_Капитал.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🛠️А теперь — побежали смотреть на новый выпуск ВИ.ру!

🔨Эмитент: ПАО «ВИ.ру»

🛠️ВсеИнструменты.ру — онлайн-гипермаркет DIY-товаров (Do It Yourself, или «сделай сам» — товары для дома, стройки, ремонта и дачи), работает с 2011 г.

🏆«ВИ.ру» заняли 7-е место в списке крупнейших российских интернет-магазинов по итогам 2023 г. При этом компания является безусловным лидером российского онлайн-рынка в сегменте DIY, ежедневно на площадке совершается от 60 до 100 тыс. заказов.

( Читать дальше )

ВТБ, Сбербанк, Альфа-банк и ряд других кредитных организаций зафиксировали максимальные ставки по депозитам на уровне 22-22,5% годовых – Ъ

- 10 февраля 2025, 07:28

- |

ВТБ, Сбербанк, Альфа-банк и ряд других кредитных организаций понизили ставки по вкладам, зафиксировав их на уровне 22–22,5% годовых. Исключением стал только банк «Дом РФ», который повысил доходность своих сберегательных продуктов.

Центробанк оставил ключевую ставку на уровне 21%, и эксперты считают, что дальнейшего повышения не будет. Несмотря на замедление потребительского кредитования, банки снижают проценты по депозитам, поскольку необходимость привлекать дорогие вклады сокращается.

Средняя максимальная ставка в крупнейших банках уже снизилась на 0,05 п.п., а аналитики прогнозируют дальнейшую постепенную корректировку. При этом ожидания по ключевой ставке на 2025 год улучшились до 20,5%.

Источник: www.kommersant.ru/doc/7495797?from=doc_lk

Ключевая ставка больше расти не будет: главные тезисы из январского бюллетеня ЦБ

- 10 февраля 2025, 07:22

- |

Итак, поехали:

✔️ Большинство участников рынка считают, что пик ужесточения ДКП в этом цикле пройден, и ожидают начала смягчения ДКП уже в первом полугодии 2025 года.

✔️ Высокие кредитные ставки, в сочетании с ужесточением требований к заёмщикам, обусловили дальнейшее замедление активности как в корпоративном сегменте кредитного рынка (с 20,2% г/г до 18,9% г/г), так и в рознице (с 11,3% г/г до 9,7% г/г).

✔️ Динамика денежного рынка также указывает на то, что текущий уровень ключевой ставки (21%) рассматривается как пиковый, и участники рыка закладывают менее длительный, чем предполагали в первых двух декадах декабря, период до начала снижения «ключа».

( Читать дальше )

Незначительное количество увольнений не дает оснований полагать на какое-либо иное решение ЦБ РФ, кроме как повышение ключевой ставки. Было бы оптимально на +6%.

- 09 февраля 2025, 16:07

- |

2. С учетом занятых на СВО — ничтожно малая цифра для снижения инфляции

3. Для инфляции в 4% надо, чтоб безработица была не ниже 6%

4. Причем, должен быть ежемесячный рост безработицы на протяжение полутора лет, лучше двух

5. Крупняк не начал закрывать «перспективные» проекты в крупных городах, сокращать полностью персонал, занятый в этих проектах. То есть проекты, которые не дают выхлоп прямо сейчас

6. Крупняк не начал массово сокращать высокооплачиваемых сотрудников, заменяя их помощниками и ассистентами

7. Никакие другие статданные, кроме безработицы не являются существенными для инфляции, а следовательно для решения по ставке ЦБ РФ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал