ДЕФОЛТ

Выбираем облигации застройщика. Сравниваю Сэтл, Легенду, Джи Групп

- 26 октября 2025, 04:36

- |

Застройщики предлагают относительно высокую доходность для своей рейтинговой группы, посмотрим по отечности какие застройщики подходят, а какие набрали признаков будущего дефолта и лучше отказаться.

Для начала что есть самое интересное в обращении - средний срок, фиксированная ставка, высокая доходность.

Сразу итог для тех кому лень читать/смотреть таблички: доходность Легенды выше, но там риски во все поля и непонятная ситуация с увеличением земельного банка на плохом рынке.

Сэтл значительно лучше Джи Групп при сопоставимой доходности.

Сравниваю результаты по отчетности за 6м25 Сэтл, Легенда и Джи Групп.

( Читать дальше )

- комментировать

- 712

- Комментарии ( 0 )

Мосбиржа предлагает сделать ключевые информационные документы (КИД) обязательными для всех инструментов — площадка

- 23 октября 2025, 19:32

- |

◾ Московская биржа считает необходимым публикацию ключевых информационных документов (КИД) даже по простым инструментам. У российских инвесторов наблюдается высокий уровень доверия к эмитентам, поэтому на бирже считают, что для рынка будет полезным распространить обязательность КИДов для всех инструментов, в том числе по облигациям.

◾ Об этом рассказал директор рынка облигаций Московской биржи Глеб Шевеленков в кулуарах VI ежегодного форума «Будущее облигационного рынка», организованного рейтинговым агентством «Эксперт РА». Его слова передает корреспондент «РБК Инвестиций».

◾ «Рынок сложнее, чем кажется, и раскрытие информации на рынке облигаций — это не менее сложная история, чем на рынке акционерного капитала. Например, по облигации должна быть оферта, а корпоративное действие эмитента о том, когда он её проведет, по какому регламенту, до последнего не раскрывается. Полноты раскрытия информации не хватает. Поэтому сейчас биржа думает, что нужен ключевой информационный документ — КИД — по простым инструментам, по каждому инструменту, потому что инвестор доверчив и не всегда склонен к тому, чтобы вчитываться в то, что написано мелким шрифтом [в эмиссионных документах]», — сказал Шевеленков.

( Читать дальше )

Дыра в Банке «Таврическом» составила 137 млрд рублей

- 20 октября 2025, 21:31

- |

После этого АСВ провело обследование финансового состояния банка и уточнило данные: стоимость активов оказалась еще меньше — 93,5 млрд рублей, а обязательства составили 230,7 миллиарда. «Превышение величины обязательств кредитной организации над стоимостью активов составило 137 194 297 тыс. рублей», — констатировал суд.

Новость на Фонтанке

Это больше чем крупнейшая, на тот момент, санация банка «КИТ финанс» в 2008 в размере 135 млрд рублей.

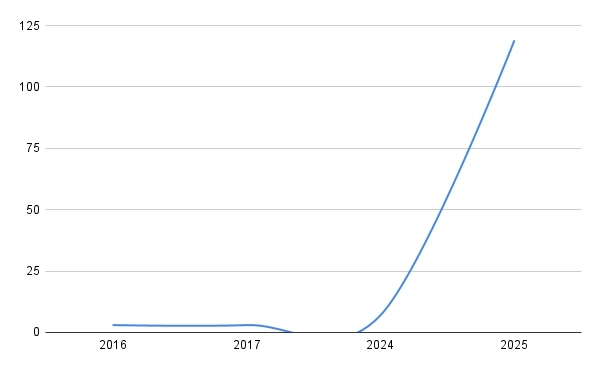

Мы на гребне волны дефолтов

- 14 октября 2025, 18:14

- |

(информация взята с сайта мосбиржи)

Кол-во дефолтов по оси Y и год по оси X. С 2018 по 2023 год не было ни одного дефолта.

Мосрегионлифт сообщил о невозможности исполнения обязательств по облигациям и планах реструктуризации — RusBonds

- 08 октября 2025, 16:29

- |

Уважаемые держатели облигаций ООО «Мосрегионлифт»,

Настоящим письмом мы обращаемся к вам с важной информацией относительно текущего финансового положения нашей компании и наших дальнейших планов. Мы понимаем, что эта информация может вызвать беспокойство, и хотим максимально прозрачно объяснить сложившуюся ситуацию.

К сожалению,в настоящее время наша компания столкнулась с серьезными финансовыми трудностями, которые делают невозможным своевременное и полное обслуживание нашего облигационного долга. Это решение далось нам нелегко, и мы осознаем всю ответственность перед каждым из вас.

Причины, приведшие к данной ситуации, многогранны и обусловлены комплексом факторов:

- Неблагоприятная рыночная конъюнктура: Мы оказались под давлением существенных изменений на рынке, включая резкое повышение стоимости основного оборудования — лифтов, а также снижение спроса на нашу услугу ввиду изменений внесенный в Технический регламент Таможенного союза ТР ТС 011/2011 Безопасность лифтов. Эти внешние факторы оказали прямое негативное влияние на наши операционные доходы.

( Читать дальше )

Технический дефолт ООО "БИЗНЕС-ЛЭНД" (выпуск БО-01, 5-й купонный период)

- 03 октября 2025, 09:40

- |

🔴 ООО «БИЗНЕС-ЛЭНД» допустило технический дефолт по выплате 5-го купона облигаций серии БО-01.

Общая сумма к выплате: 16 202 000 ₽

Официальная причина неисполнения обязательств: «Отсутствие денежных средств в полном объеме на счетах»

➖➖➖Анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

❗️❗Как действовать случае кросс-дефолта?

- 02 октября 2025, 18:45

- |

Если по вашим облигациям происходит кросс-дефолт единственный правильный вариант — немедленно их продавать. Кросс-дефолт говорит о том, что компания-эмитент уже допустила невыполнение обязательств по одному из своих долговых инструментов или кредитных линий, и это значит, что с очень высокой вероятностью будет дефолт и по остальным обязательствам, потому что остальные кредиторы по другим обязательствам компании получат право требовать досрочного и полного возврата своих средств. Возникновение такого каскада требований создает для компании непреодолимую финансовую нагрузку, что с очень высокой вероятностью приводит к дефолту и по тем бумагам, которые изначально не были просрочены.

В нашем премиальном клубе мы неоднократно подробно рассказывали про механику дефолтов и про то, что на новостях о дефолте начинается массовый выход институционалов по любой цене из всех инструментов допустившей дефолт организации. Это будет неизбежно давить на котировки всех бумаг эмитента, и цена, как правило, падает до очень низких значений в течение следующих дней. После основного обвала уже включатся другие профессионалы, играющие на отскок и играющие в рулетку со скупкой дефолтников по бросовым ценам в расчете на потенциально высокую доходность в случае последующего реструктурирования долга.

( Читать дальше )

Роснано исполнило обязательство по выплате купонного дохода по выпуску облигаций с задержкой на сутки, объяснив это особенностями осуществления платежа — Интерфакс раскрытие

- 30 сентября 2025, 15:43

- |

Неисполнение обязательств эмитента перед владельцами его эмиссионных ценных бумаг

2.1. Идентификационные признаки ценных бумаг эмитента, перед владельцами которых эмитентом не исполнены обязательства: неконвертируемые процентные документарные облигации на предъявителя серии 08 с обязательным централизованным хранением. Регистрационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его регистрации: 4-08-55477-Е от «25» марта 2019 года. ISIN RU000A1008V9 (далее – «Облигации»), международный код классификации финансовых инструментов (CFI): DBVTFB

2.2. Содержание обязательства эмитента, а для денежного обязательства или иного обязательства, которое может быть выражено в денежном выражении, также размер обязательства в денежном выражении: выплата процентов (купонного дохода) по Облигациям за 13 (Тринадцатый) купонный период (31 марта 2025 года – 29 сентября 2025 года). Общий размер неисполненного обязательства по Облигациям: 919 926 059,36 рублей (Девятьсот девятнадцать миллионов девятьсот двадцать шесть тысяч пятьдесят девять рублей тридцать шесть копеек), в расчете на одну Облигацию эмитента: 82,72 рублей (Восемьдесят два рубля семьдесят две копейки).

( Читать дальше )

Купоны до 21%. Свежие облигации ЕвроТранс 001Р-08. В ЧЁМ ПОДВОХ?

- 29 сентября 2025, 10:36

- |

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ИЭК, Самолет, Система, Патриот, Полипласт, Агроэко, Миррико, Атомэнергопром, Металлоинвест, Башкирия, РУСАЛ, НоваБев, Норникель, Кокс, ГТЛК.

Чтобы не пропустить другие обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⛽А теперь — поехали смотреть на новый выпуск ЕвроТранса!

⛽Эмитент: ПАО «ЕвроТранс»

⚡ЕвроТранс управляет сетью из 57 АЗК и 45 электрозаправок под брендом «Трасса» в Москве и Московской области, собственной нефтебазой, парком из более чем 80 бензовозов, а также собственным автотехцентром.

( Читать дальше )

Как не потерять деньги на облигациях. Какие компании представляют опасность для инвестирования?

- 19 сентября 2025, 10:14

- |

Мы с вами часто говорим про облигации, рассматриваем разные выпуски.

Но как понять, что облигации несут в себе риск дефолта эмитента?

Необходимо анализировать компании, смотреть на рейтинги и их финансовые показатели. Про то, как рейтинг бумаги влияет на вероятность дефолта мы уже говорили в тг канале. Сегодня предлагаю взглянуть на ещё один коэффициент, по которому можно понять, что дела у компании мягко говоря не очень.

Это коэффициент NetDebt/EBITDA. Он позволяет оценить уровень долговой нагрузки.

Простыми словами, этот мультипликатор показывает, за сколько лет компания сможет расплатиться по всем своим долгам, если направит на это всю свою операционную прибыль (EBITDA).

Как понять получившийся результат:

➡️ меньше 2-3 — хороший показатель, долги контролируются.

➡️ выше 4-5 — тревожный звоночек. Компания сильно закредитована.

Это как с вашим личным бюджетом: если чтобы отдать все кредиты, вам потребуется больше 3-4 годовых зарплат — это повод задуматься.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал