БЫСТРОДЕНЬГИ

«Быстроденьги» 17 июля начнет размещение облигаций объемом 400 млн.₽

- 11 июля 2025, 11:22

- |

МФК «Быстроденьги» создана в 2008 году, входит в группу Eqvanta, которая преимущественно развивает микрофинансовый (компания, МКК «Турбозайм» (ООО), ООО МКК «Эквазайм»), коллекторский и вспомогательные бизнесы в России. Компания специализируется на выдаче необеспеченных потребительских онлайн-микрозаймов.

Старт размещения 17 июля

- Наименование: БДеньги-003P-01

- Рейтинг: ВВ (Эксперт РА, прогноз «Стабильный»)

- Купон: 27.00% (ежемесячный)

- Срок обращения: 4 года

- Объем: 400 млн.₽

- Амортизация: да (37-47 по 8,37%)

- Оферта: да (Колл через 2 года)

- Номинал: 1000 ₽

- Организатор: Ренессанс Брокер

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- 742

- Комментарии ( 1 )

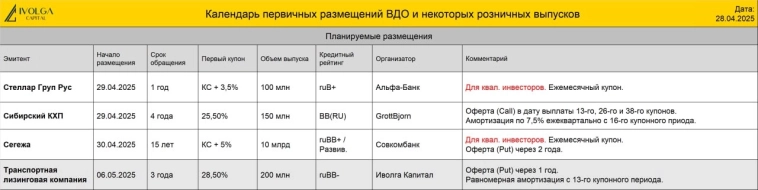

Календарь первички ВДО и розничных облигаций (ТЛК купон 28,5% | СЗА купон 28,5% | Быстроденьги купон 29% | ГК АПРИ купон 32%)

- 29 апреля 2025, 09:37

- |

- На 6 мая запланировано новое размещение облигаций эмитента Транспортная лизинговая компания (ruBB-), 200 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 0,88 года).

- ПКО СЗА БО-02(для квал. инвесторов, BB–|ru|, 100 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 2 года) размещен на 28%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 69%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 58%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Календарь первички ВДО и розничных облигаций (СЗА купон 28,5% | Быстроденьги купон 29% | ГК АПРИ купон 32%)

- 25 апреля 2025, 09:41

- |

- ПКО СЗА БО-02(для квал. инвесторов, BB–|ru|, 100 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 2 года) размещен на 32%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 82%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 71%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Календарь первички ВДО и розничных облигаций (СЗА купон 28,5% | Быстроденьги купон 29% | ГК АПРИ купон 32%)

- 22 апреля 2025, 10:17

- |

- ПКО СЗА БО-02(для квал. инвесторов, BB–|ru|, 100 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 2 года) размещен на 30%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 76%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 66%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Платежи в портфеле PRObonds. На неделе 21-25 апреля

- 21 апреля 2025, 09:34

- |

Интерактивная страница портфеля PRObonds ВДО:Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Календарь первички ВДО и розничных облигаций (СЗА купон 28,5% | Быстроденьги купон 29% | ГК АПРИ купон 32%)

- 18 апреля 2025, 09:35

- |

- ПКО СЗА БО-02(для квал. инвесторов, BB–|ru|, 100 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 2 года) размещен на 29%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 73%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 63%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Календарь первички ВДО и розничных облигаций (СЗА купон 28,5% | Быстроденьги купон 29% | ГК АПРИ купон 32%)

- 15 апреля 2025, 10:19

- |

- ПКО СЗА БО-02(для квал. инвесторов, BB–|ru|, 100 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 2 года) размещен на 28%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 69%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 58%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Сделки в портфеле PRObonds ВДО

- 14 апреля 2025, 09:53

- |

Как обычно, сокращаем или наращиваем каждую из выделенных в таблице позиций — по 0,1% от активов портфеля за 1 торговую сессию. Начиная с сегодняшней.

Исключение — Быстроденьги 2Р8, здесь покупка всей позиции сегодня на первичном размещении.

Много мелких движений, чтобы однажды в спешке не срываться на крупные.

( Читать дальше )

Календарь первички ВДО и розничных облигаций (СЗА купон 28,5% | Быстроденьги купон 29% | ГК АПРИ купон 32%)

- 11 апреля 2025, 10:49

- |

- ПКО СЗА БО-02(для квал. инвесторов, BB–|ru|, 100 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 2 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 66%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 56%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Портфель ВДО (16,9% за 12 мес) и портфель Акции / Деньги (7,4% за 12 мес). Большая встряска и настрой покупать, когда рынок нервничает

- 11 апреля 2025, 07:05

- |

Сегодня сразу о двух наших публичных портфелях.

PRObonds Акции / Деньги. +7,4 за последние 12 месяцев, на фоне падения Индекса МосБиржи за то же время на -19% (и на -15% с учетом дивидендов). Условный плюс – мы лучше рынка. Длинный минус: 7% — далекая от конкурентной доходность.

Падение февраля – апреля стало самым коварным для портфеля с мобилизации. Потеря сразу -7,5% от максима до минимума. Правда рынок терял втрое больше, -21,5%. По ходу снижения рынка сокращался и вес корзины акций (формируется по Индексу голубых фишек + акции АПРИ). С фактических 67% в феврале до 54% в апреле.

Сейчас напротив есть желание увеличить вес акций. Видимо, по факту пробоя Индексом МосБиржи вчерашнего максимума (2 800 п.) вверх. И планируем добавить в портфель акции МФК Займер. На 1-2% активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал