Аренза-ПРО

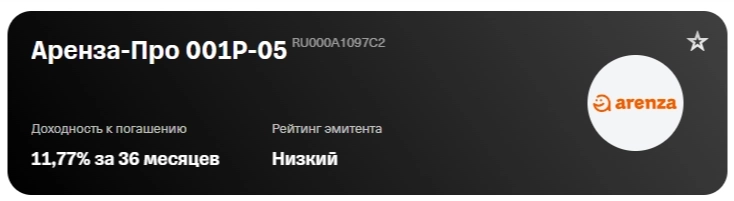

Аренза-Про 001P-05 - размещена новая корпоративная облигация

- 14 августа 2024, 02:00

- |

💼 Аренза-Про 001P-05 $RU000A1097C2

www.tbank.ru/invest/bonds/RU000A1097C2/

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 30.08.2027

Объем в обращении — 300.00 млн ₽

Для неквал. инвесторов — Нет

Цель займа:

Средства, полученные от размещения облигаций, планируется направить на финансирование основной деятельности, финансирование оборотного капитала и расширение инвестиционного потенциала эмитента.

Тинькофф стратегия Облигации ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Тинькофф стратегия ВИМ — Ликвидность + Облигации

www.tbank.ru/invest/strategies/2be05558-e757-4438-9374-f5a72adcaa43/

- комментировать

- 353

- Комментарии ( 0 )

Главное на рынке облигаций на 09.08.2024

- 09 августа 2024, 10:45

- |

- ФПК «Гарант-Инвест» сегодня начинает размещение двухлетних облигации серии 002Р-10 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-10-71794-H-002P. Выпуск предназначен для квалифицированных инвесторов. Ставка 1-го купона установлена на уровне 22,5% годовых. Ставки последующих купонов будут определяться по формуле: КС плюс 4,5% годовых. Купоны ежемесячные. Сбор заявок прошел 7 августа. Организаторы — Газпромбанк, БКС КИБ и ИБ «Синара». Эмитент имеет кредитный рейтинг ВВВ|ru| с позитивным прогнозом от НРА.

- «Аренза-Про» сегодня начинает размещение трехлетних облигаций серии 001P-05 объемом 300 млн рублей. Регистрационный номер — 4B02-05-00433-R-001P. Бумаги предназначены для квалифицированных инвесторов. Ставка 1-го купона установлена в размере 21,25% годовых. Ставки последующих купонов будут переменными и определяться по формуле: КС плюс 3,25% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 6 августа. По выпуску предусмотрена амортизация. Организаторы — Газпромбанк, МСП Банк, ИБ «Синара», ИФК «Солид». Эмитент имеет кредитный рейтинг ВВВ-(RU) с позитивным прогнозом от АКРА.

( Читать дальше )

Главное на рынке облигаций на 07.08.2024

- 07 августа 2024, 13:42

- |

- ФПК «Гарант-Инвест» сегодня с 11:00 до 16:00 по московскому времени проведет сбор заявок квалифицированных инвесторов на двухлетние облигации серии 002Р-10 объемом 1,5 млрд рублей. Ориентир ставки купона — ключевая ставка Банка России плюс 4,5%. Купоны ежемесячные. Размещение запланировано на 9 августа. Организаторы — Газпромбанк, БКС КИБ и ИБ «Синара». Эмитент имеет кредитный рейтинг ВВВ|ru| с позитивным прогнозом от НРА.

- «Аренза-Про» установила ставку 1-го купона трехлетних облигаций серии 001P-05 объемом 300 млн рублей в размере 21,25% годовых. Ставки последующих купонов будут переменными и определяться по формуле: КС плюс 3,25% годовых. Сбор заявок на выпуск прошел 6 августа. Бумаги предназначены для квалифицированных инвесторов. По выпуску предусмотрена амортизация. Размещение запланировано на 9 августа. Организаторы — Газпромбанк, МСП Банк, ИБ «Синара», ИФК «Солид». Эмитент имеет кредитный рейтинг ВВВ-(RU) с позитивным прогнозом от АКРА.

( Читать дальше )

КИТ Финанс: Премия 350 б.п. к ключевой в флоатере Арензы

- 06 августа 2024, 11:16

- |

Заявки на участие в размещении флоатера Арензы принимаются сегодня до 14.00.

• Для квалифицированных инвесторов

📌При оформлении через мобильное приложение КИТ Инвестиции, не взимается комиссия брокера

Аренза — лизинговая FinTech компания. Специализируется на лизинге оборудования стоимостью от ₽100 тыс. до ₽20 млн. для малого и среднего бизнеса.

📖Параметры размещения

• Серия 001Р-05

• Кредитный рейтинг эмитента ВВВ- (RU)

• Срок обращения: 3 года (1 116 дней)

• Купонный период: 31 дней

• Номинал: 1 000 рублей

• Купон: переменный, определяемый на 5-1 рабочий день, предшествующий дате начала купонного периода, как значение Ключевой ставки + спред. Ориентир спреда не более 350 б.п.

• Прием заявок: до 6 августа

• Для квалифицированных инвесторов

Подробнее об акции «Жаркое лето с КИТом»

Первичные размещения облигаций: план на неделю с 05.08 по 11.08.24

- 05 августа 2024, 10:06

- |

🏢 Гарант-Инвест: BBB, флоатер ΣКС + 450, ежемес. купон, 2 года, 1,5 млрд.

Спред формально хороший, но сантимент вокруг компании сейчас не лучший. Основные негативные моменты подсвечивал в обзоре 8-го выпуска. Что еще произошло с тех пор:

- ⚠️Вышел слабый годовой отчет. Несмотря на некоторый рост выручки/ебитды, все деньги уходят на обслуживание долга, и с ростом ставки ситуация еще более усугубится

- 🩸ТЦ ВестМолл так и не введен в эксплуатацию, компания по-прежнему недополучает часть планового денежного потока

- ⚠️Последний, майский выпуск RU000A108G88 собрали лишь чуть более, чем на 60%. Видимо, задача теперь – быстро добрать то, что не получилось с прошлым выпуском (объем нового 1,5 млрд., для Гаранта это немного)

- ⚠️По их дочке ГарантСтройИнвест в конце июля было решение налоговой о приостановке операций в связи с задолженностью. Долго не провисело, уже снято

По совокупности – формально, хорошая премия к рынку. Но с учетом всех особенностей и рисков эмитента, есть над чем подумать. Размещения одним днем я бы не ожидал, а дальше будет смысл смотреть на скорость сбора и от нее оценивать перспективы выпуска в стакане. И считаю, рассматривать Гарант сейчас можно только как спекулятивную идею, надолго я бы тут не задерживался

( Читать дальше )

21,5% на лизинге оборудования для бизнеса. Свежие облигации: Аренза-ПРО на размещении

- 05 августа 2024, 07:44

- |

Пока в сети завирусилось решение ЦБ сделать флоатеры только для квалов, у нас тут флоатер только для квалов. Лизинговая компания Аренза-ПРО решила занять под 21,5%, а точнее — под ставку, равную ключу с премией в 3,5%.

Вот такие были недавно ещё: Намджун, Чонгук, Чингачгук, Гойко Митич, Европлан, Практика ЛК, Аэрофьюэлз, Позитив, Самолёт. Дальше — больше, не пропустите.

Объём выпуска — 300 млн рублей. 3 года. Ориентир купона: КС+3,5%. Без оферты, с амортизацией по 10% в даты 15, 18, 21, 24, 27, 30, 33 купонов, 30% при погашении. Купоны ежемесячные. Рейтинг BBB- от АКРА (июнь 2024).

Аренза — первая в России лизинговая FinTech компания, специализирующаяся на розничном сегменте лизинга оборудования для малого бизнеса стоимостью от 100 000 до 15 000 000 рублей. Входит в АФК Система и по количеству сделок находится в ТОП-5 компаний по лизингу оборудования в России.

- Выпуск: АРЕНЗА-ПРО 001P-05

- Объём: 300 млн рублей

- Начало размещения: 9 августа (сбор заявок до 6 августа)

( Читать дальше )

Свежие облигации: АРЕНЗА-ПРО 001Р-05 [флоатер]. Брать или нет

- 04 августа 2024, 10:10

- |

Уже пару недель на обзорах не было лизинговых компаний. Аренза-ПРО решила исправить эту несправедливость и взбудоражить долговой рынок очередным флоатером с привязкой к КС и неплохой ставкой купона. Придётся сразу же огорчить тех, кто ещё не успел оквалиться: выпуск только для квалифицированных инвесторов, как и почти все корпоративные флоатеры с недавних пор. Но в теории допускаю, что у некоторых брокеров (Тинёк, Альфа...) их можно будет взять на вторичке и не-квалам.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Ростелеком, Самолет, Россети, Черкизово, Мегафон, ВЭБ.РФ, Элемент Лизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск АРЕНЗА-ПРО!

![Свежие облигации: АРЕНЗА-ПРО 001Р-05 [флоатер]. Брать или нет Свежие облигации: АРЕНЗА-ПРО 001Р-05 [флоатер]. Брать или нет](/uploads/2024/images/21/79/60/2024/08/04/dbe2dc.webp)

Эмитент: ООО «АРЕНЗА-ПРО»

( Читать дальше )

Аренза-про проведет сбор заявок на новый выпуск облигаций объемом ₽300 млн.

- 30 июля 2024, 15:06

- |

ООО «Аренза-про» — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса.

Сбор заявок 6 августа

11:00-15:00

размещение 9 августа

- Наименование: Аренза-001P-05

- Рейтинг: ВВВ- (АКРА, прогноз «Позитивный»)

- Купон: КС + 350 б.п. (ежемесячный)

- Срок обращения: 3 года

- Объем: 300 млн.₽

- Амортизация: да (15, 18, 21, 24, 27, 30, 33 по 10%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк, МСП Банк, инвестиционный банк «Синара», ИФК «Солид»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Как изменилась динамика нового бизнеса лизинговых компаний в условиях высоких ставок?

- 30 июня 2024, 09:17

- |

Динамика нового бизнеса в 1 квартале 2024 года существенно отличается от динамики прошедшего года. Если по итогам 2023 года практически все компании из нашей выборки показали существенный рост нового бизнеса, то в 2024 году мы наблюдаем разнонаправленную динамику.

Из 20 компаний в текущей выборке только 11 увеличили объём нового бизнеса в сравнении с 1 кварталом 2023 года. Наибольшие темпы роста продемонстрировали БИЗНЕС АЛЬЯНС (+143%), Бэлти Гранд (+96%), АРЕНЗА-ПРО (+76%), Соби-Лизинг (+73%)

Наибольшее снижение нового бизнеса наблюдается у СпецИнвестЛизинга (-79%), Аквилон-Лизинга (-55%), ТЛФ (-44%), ТЕХНО-Лизинг (-32%)

Больше данных о результатах эмитентов лизинговой отрасли в нашем обзоре 1 квартала 2024 года 👉 t.me/probonds/12093

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Текущий анализ эмитента: ООО "АРЕНЗА-ПРО" (за 1кв. 2024 г.)

- 27 июня 2024, 12:58

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 1кв. 2024 г.

Финансовые результаты:

— Выручка: 134 млн. руб.

— Чистая прибыль (убыток): 31 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 1% (+), долгосрочные обязательства выросли на 21% (-), краткосрочные прибавили 7% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 4,25 раза. Долговая нагрузка в отчетном периоде увеличилась на 16% (-).

По финансовым результатам: Рост выручки составил 138% (г/г), прирост по чистой прибыли +229%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей и др.) см. в телеграм-канале.

.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал