АКЦИИ

Квартальная выручка Merck снизится до $12,32 млрд - Финам

- 28 октября 2021, 12:29

- |

Мы ожидаем, что квартальная выручка Merck составит $12,32 млрд и покажет снижение на 1,8% по сравнению с выручкой за третий квартал прошлого года, а чистая прибыль на акцию (скорректированная) уменьшится на 10,9% г/г и составит $1,55. В частности, выручка от препарата-блокбастера Keytruda ожидается на уровне порядка $4,5 млрд, а от ветеринарного подразделения – на уровне $1,4 млрд.Саидова Зарина

ГК «Финам»

Стоит отметить, что в предыдущие 3 квартала выручка и чистая прибыль на акцию Merck не дотягивали до ожиданий. В последний раз компания опережала прогнозы по квартальным результатам в третьем квартале 2020 года.

Акции Merck находятся в нашем аналитическом покрытии с целевой ценой $90,50, предполагающей потенциал роста 11% от текущей цены. После выхода квартального отчета мы пересмотрим нашу рекомендацию по данной бумаге, о результате пересмотра будет отдельная публикация.

- комментировать

- 124

- Комментарии ( 1 )

Акции vs облигации. Альтернатива или союз?

- 28 октября 2021, 12:27

- |

Частый вопрос начинающего инвестора: «Зачем нужны облигации с их крохотной доходность 6-8% в год? Ведь если учесть реальную инфляцию, то в лучшем случае они дают доход +2%, а то и вообще отрицательный».

Такой вопрос корректен, но не полон. И чтобы на него ответить полностью, необходимо посмотреть на инвестиции шире, а не только через призму ожидаемой доходности.

Свой ответ я начну с наглядной литературной параллели, а потом приведу конкретный пример с графиками и пояснениями.

Представьте, что вам нужно из пункта А попасть в пункт Б. Существует две дороги. Одна из них быстрая, другая медленная. Быстрая лежит по опасному маршруту: через реки, горы, глубокие ущелья, там много ветров, местами изнуряющая жара, и даже есть место, где извергается вулкан. Дойти можно быстро, но очень велик шанс погибнуть по пути. Второй путь лежит по комфортной дороге, там существенно меньше спусков и подъемов, есть мосты, ограждения чтобы не упасть, климат мягкий. Идти по нему дольше. Но самое интересное, что обе эти дороги где-то расходятся, где-то сходятся ближе, и иногда пересекаются. Вы же можете выбрать в менее опасных местах быстрый маршрут, а в более опасных – медленный. Тогда вы доберется до пункта Б не так быстро, чем по пути с огромными опасностями, но и не так медленно, чем по комфортной дороге. Кроме скорости, самым важным будет являться тот факт, что шансы добраться до пункта Б живым на таком смешанном маршруте возрастают непропорционально больше, чем падает скорость на быстром пути…

( Читать дальше )

Евраз остается фаворитом в стальном секторе по дивидендной доходности - Атон

- 28 октября 2021, 12:21

- |

Консолидированное производство стали выросло на 1.0% кв/кв до 3.4 млн т, преимущественно за счет сильного роста объемов в Северной Америке (+18.3% кв/кв). Совокупные продажи стальной продукции упали на 8.2% кв/кв до 3.0 млн т, главным образом, из-за замедления роста на российском рынке строительных материалов, а также снижения продаж железнодорожной продукции и полуфабрикатов. Производство рядового коксующегося угля сократилось на 2.3% кв/кв, в основном из-за планового перемонтажа лав на шахтах «Осинниковская», «Ерунаковская-8», «Усковская» и «Распадская». Продажи железорудной продукции внешним потребителям сократились на 10.1% кв/кв до 0.3 млн т, а продажи ванадиевой продукции внешним потребителям снизились на 11.8% кв/кв.

Снижение продаж стали в 3К21 сопоставимо с ранее опубликованными результатами аналогов в секторе. ЕВРАЗ ожидает, что в 4К21 объем производства стальной продукции и объемы продаж останутся неизменными, а производств угля вырастет, как только будет завершен перемонтаж лав. Мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на стальной сектор, рассматривая в качестве фаворита ЕВРАЗ с учетом его дешевой оценки по спотовым ценам (3.3x) и самой высокой дивидендной доходности в секторе (20%).Атон

Награды «Поместья Голубицкое» на авторитетном дегустационном конкурсе «Кубок СВВР-2021»

- 28 октября 2021, 12:20

- |

По итогам дегустационного конкурса «Кубок Союза Виноградарей и Виноделов России-2021», прошедшего в рамках Всероссийского Саммита виноделов 18 октября, вина «Поместья Голубицкое» удостоились семи медалей – пяти золотых и двух серебряных. Жюри возглавил один из самых известных винных критиков мира Оз Кларк.

Вина «Поместья Голубицкое» получили следующие награды:

- Golubitskoe Estate Noble Selection Red Blend 2018 — золото

- Golubitskoe Estate Riesling 2020 — золото

- Golubitskoe Estate Noble Selection Barrel Touch Chardonnay 2016 — золото

- Tête de Cheval Brut Reserve 2017 — золото

- Tête de Cheval Brut 2018 — золото

- Golubitskoe Estate Cabernet Sauvignon Reserve 2018 — серебро

- Golubitskoe Estate Chardonnay Reserve 2019 — серебро

( Читать дальше )

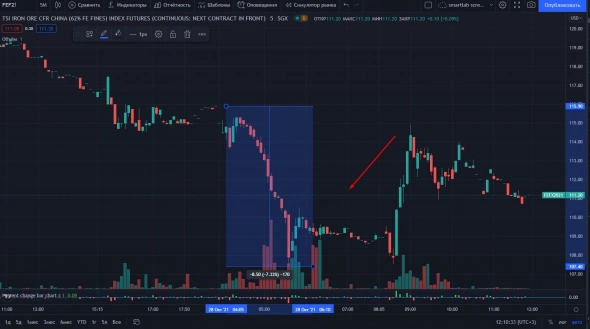

📉Мечел и Распадская, падают вслед за ценами на уголь в Китае

- 28 октября 2021, 12:11

- |

📉Мечел -6.8% 📉Распадская -4.1% Фьючерс на коксующийся уголь в Китае снижается на 2.6%, в моменте падение доходило до 5.5%. Железная руда падает на 4.6%, в моменте падение доходило до 7.7%. Китай собирается регулировать цену на уголь, государственный орган планирования Китая заявил, что он попросил основные угледобывающие провинции расследовать и пресекать незаконные хранилища угля и принимать меры по накоплению запасов😳

Акции Alphabet сохраняют потенциал роста

- 28 октября 2021, 12:06

- |

Во вторник после закрытия торгов Alphabet (GOOGL) отчиталась за 3 кв. 2021 г. (3Q21). Выручка взлетела на 41% до $65,12 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $27,99 против $16,4 в 3Q20. Согласно Refinitiv, аналитики в среднем ожидали выручку $63,34 млрд и EPS $24,08. Выручка за вычетом расходов на покупку трафика (TAC) составила $53,62 млрд (прогноз аналитиков — $52,6 млрд). Выручка облачного подразделения Google Cloud подскочила на 44,9% до $4,99 млрд. Выручка YouTube составила $7,2 млрд, что на 43% выше, чем в 3Q20. Аналитики прогнозировали, соответственно, $5,04 млрд и $7,5 млрд.

За 9 мес. 2021 г. выручка взлетела на 45% до $182,3 млрд. Чистая прибыль выросла более чем в 2 раза до $55,4 млрд. Diluted EPS $81,53 по сравнению с $36,38 за 9 мес. 2020 г. На 30.09.21 у компании $142 млрд в денежных средствах, эквивалентах и к/с фин.вложениях. Чистый долг отрицательный. Обзор отчёта за 2Q21 — см. по ссылке.

( Читать дальше )

Продажа Евроцемента принесла Сбербанку дополнительные ₽65 млрд прибыли, банк улучшил финпрогноз

- 28 октября 2021, 11:58

- |

Продажа Евроцемента принесла Сбербанку 65 миллиардов рублей. Таким образом, чистая прибыль группы от продолжающейся деятельности составила 281,8 миллиарда рублей, что на 6,1% превышает прошлогодний результат за отчетный квартал

Сильные результаты и текущая динамика бизнеса дают все основания для улучшения прогноза наших финансовых результатов на 2021 год: мы считаем, что рентабельность капитала Сбера превысит 23%— финансовый директор банка Александра Бурико.

fomag.ru/news-streem/sberbank_v_3_kv_rezko_uvelichil_pribyl_blagodarya_prodazhe_evrotsementa/

Министерство юстиции США проверяет отношения Visa с финтех - компаниями

- 28 октября 2021, 11:55

- |

👉 Антимонопольные следователи внимательно изучают финансовые стимулы, которые Visa предоставила компаниям Square, Stripe и PayPal

www.wsj.com/articles/justice-department-probes-visas-relationships-with-fintech-firms-11635358833

Чиcтая прибыль и EBITDA РусГидро за 9 месяцев поставили рекорды

- 28 октября 2021, 11:54

- |

По итогам 9 месяцев 2021 года чистая прибыль и EBITDA ПАО «РусГидро» по РСБУ стали самыми высокими в истории компании за сопоставимый период.

Чистая прибыль выросла на 3% до 43,9 млрд рублей, показатель EBITDA – на 5% до 75,8 млрд рублей.

Выручка по результатам 9 месяцев 2021 года составила 114,7 млрд рублей, что на 9% выше прошлого года (без учета надбавки к цене на мощность в I и II ценовых зонах). Рост обусловлен, в первую очередь, увеличением продажи мощности по станциям, введенным в эксплуатацию в 2020 году.

Стоимость активов за 9 месяцев увеличилась на 8,5 млрд до 1 116,5 млрд рублей.

Размер кредитного портфеля снизился по сравнению с показателем на 31 декабря 2020 года на 12% и составил 123,5 млрд рублей.

Долгосрочные заемные средства – 49% от общего кредитного портфеля.

( Читать дальше )

Ожидаемое возобновление дивидендных выплат станет новым сильным катализатором для акций Veon - Атон

- 28 октября 2021, 11:53

- |

Органическая выручка компании (в местных валютах) показала рост на 11.2% г/г за счет усиление операционной динамики в России (+8.2% г/г против 6.2% во 2К21), а также высоких показателей в Пакистане (+13% г/г), Казахстане (+25.5%) и Украине (+11.9%). Общая выручка выросла за отчетный период на 10.2% г/г и составила $2.005 млрд. EBITDA группы увеличилась на 8.6% г/г до $889 млн, рентабельность EBITDA составила 44.4% против 45.0% в 3К20 и 42.6% во 2К21. Чистая прибыль, приходящаяся на акционеров VEON, составила $145 млн против убытка в $620 млн в 3К20. Операционные капзатраты выросли на 16.0% г/г до $381 млн. Показатель FCFE составил $308 млн (+29.2%). Группа повысила прогноз по росту и EBITDA в местных валютах.

VEON продемонстрировала хорошие результаты, превышающие консенсус-прогноз по выручке и EBITDA на 1.8% и 3.9% соответственно. Мы с удовлетворением наблюдаем улучшение операционных показателей на российском рынке и рост FCFE. Мы ожидаем, что группа примет решение о возобновлении выплаты дивидендов, что станет новым сильным катализатором для акций после недавних сообщений о продаже вышек и выходе из алжирского бизнеса.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал