башнефть

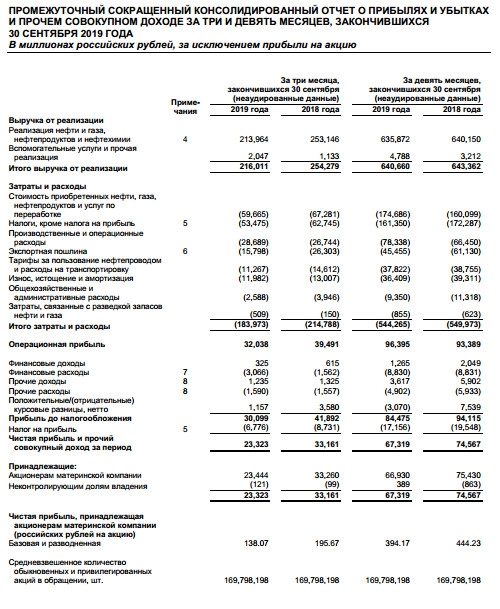

Башнефть - чистая прибыль по МСФО за 9 месяцев снизилась на 11,3%

- 06 ноября 2019, 18:21

- |

Капитальные затраты компании за отчетный период составили 43,46 миллиарда рублей, увеличившись на 21,2%.

«Снижение чистой прибыли и выручки по сравнению с девятью месяцами 2018 года обусловлено временной приостановкой поставки нефти по трубопроводу „Дружба“ в связи с ее загрязнением, отрицательными курсовыми разницами, снижением цен на нефть и нефтепродукты»

отчет

- комментировать

- Комментарии ( 3 )

Добыча нефти российскими компаниями в январе - октябре - ЦДУ ТЭК

- 05 ноября 2019, 19:19

- |

«Роснефть» увеличила добычу нефти в январе—октябре 2019 года на 1% по сравнению с показателем за аналогичный период прошлого года — до 162,511 млн тонн.

Добыча «Лукойла» в январе—октябре выросла на 0,4% и составила 68,481 млн тонн.

«Сургутнефтегаз» сократил добычу нефти за десять месяцев на 0,1% — до 50,537 млн тонн

«Газпром нефть» за период с начала года сократила добычу на 0,5% — 32,926 млн тонн.

«Татнефть» увеличила добычу в январе—октябре на 2,1% — до 24,852 млн тонн.

Добыча «Башнефти» сократилась в январе—октябре текущего года на 1,5% — до 15,548 млн тонн.

( Читать дальше )

ИНВЕСТОР - 1 месяц-аванс (2019.11) - Начало

- 05 ноября 2019, 16:15

- |

С такими мыслями на завтра вчера я твёрдо настроился.

И на следующий рабочий день, 5 ноября 2019 года — запомните все эту дату, это дата рождения karpov72 как инвестора, я поехал открывать брокерский счёт. С тяжёлыми мыслями конечно, стыдно было, сейчас королём бы был, жил бы на широкую ногу, если я вот так бы поехал открывать брокерский счёт в июне 2009 года, когда я стартовал как трейдер. А сейчас на кону мочало, начинай всё сначала.

Вчера долго думал и решил так. Проект ИНВЕСТОР karpov72 будет длительностью 10 лет. (Здоровья и долгие лета жизни надеюсь будут мне даны).

Все эти десять лет я буду регулярно стабильно пополнять брокерский счёт дважды каждый месяц, и в лютую стужу, и в жаркое пекло, и когда на рынке будет паника, и когда на рынке будет перегрев. Пройду воду, огонь и медные трубы за эти десять лет. Наверняка застану мировой финансовый кризис, а то и целых два за эти 10 лет. В эти кризисы, ведь у меня мой счёт будет скукоживаться, уменьшаясь раз в десять меньше. Как я это буду переживать, просто не представляю пока что.

( Читать дальше )

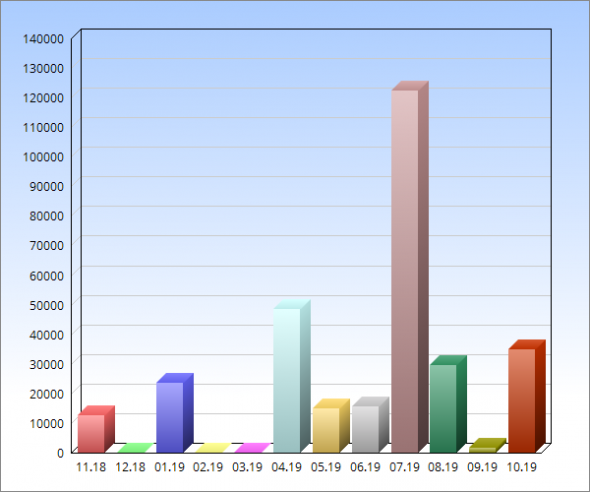

На пенсию в 65. Итоги БДС 18/19. График поступления дивидендов по месяцам. Дивы дали ежемесячный доход (пенсию) 26300 руб. За год прирост составил 20%. Два новых эмитента в моем портфеле (всего 34).

- 01 ноября 2019, 13:23

- |

Итак, закончился мой Большой Дивидендный Сезон (БДС) 2018/2019.

С 1 ноября стартовал новый БДС 2019/2020.

Как поступали уже отчищенные от налога (НДФЛ) дивиденды на мой БС.

Хронология событий.

Разбивка по месяцам, сумма, эмитенты.

1) Ноябрь 2018 года = 12626 руб. (Татнефть, Акрон)

2) Декабрь 2019 г = 0

3) Январь 2019 г. = 23773 руб. (Юнипро, Лукойл, Газпромнефть, Татнефть, НЛМК, Ростелеком)

4) Февраль 2019 г. = 1253 руб. (Фосагро)

5) Март 2019 г. = 0

6) Апрель 2019 г. = 48624 руб. (ОФЗ-ПД, НКНХ пр)

7) Май 2019 г. = 14913 руб. (Северсталь, НЛМК, Мосбиржа, Таттелеком, ОФЗ-ПД)

8) Июнь 2019 г. = 15606 руб. (МРСК-Волги, Фосагро, Магнит, Северсталь, Акрон)

9) Июль 2019 г. = 122440 руб. (Сбербанк, НЛМК, ГМК Норникель, ВТБ, Башнефть, Юнипро, МРСК ЦП, ЛСР, Ленэнерго, Газпромнефть, МТС,

ЛУкойл, Татнефть, РОстелеком, Энел Россия, Россети, Аэрофлот, ФОсагро, Алроса, ФСК)

10) Август 2019 г. = 29576 руб. (Сургутнефтегаз, Газпром, ОФЗ-ПД)

( Читать дальше )

Башнефть - самая дешевая бумага среди компаний российского нефтегаза - Промсвязьбанк

- 23 октября 2019, 19:25

- |

Торговая идея. Переход «Башнефти» под контроль «Роснефти» заметно охладил интерес инвесторов к компании. Рост акций сдерживается закрытостью «Башнефти», относительно низкой ликвидностью бумаг. В то же время компания по-прежнему публикует хорошую финансовую отчетность, а недооцененность ее акций велика с фундаментальной точки зрения – это самая дешевая бумага среди компаний российского нефтегаза. Кроме того, она в меньшей степени подвержена общерыночным колебаниям, поэтому, в случае ухудшения сантимента, имеет смысл держать «префы» «Башнефти», чем более ликвидные фишки. Целевая цена – 1852 рубля за акцию, потенциал роста – 15%.

( Читать дальше )

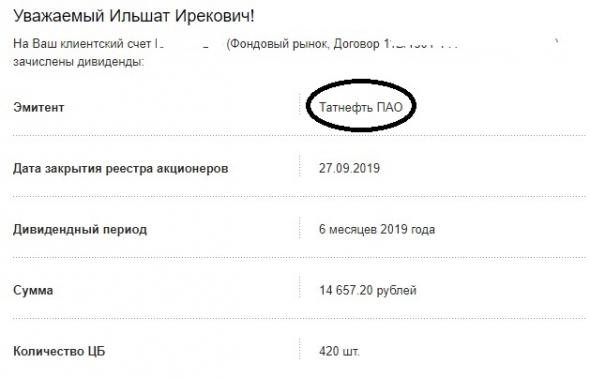

БДСО-2019. Большой Дивидендный Сезон Октябрь 2019. Пришли дивиденды от Татнефти. Татнефть лучше Башнефти. Казань краше Уфы (с, инвестор)

- 15 октября 2019, 06:47

- |

дивиденды от Татнефти. Татнефть лучше Башнефти. Казань краше Уфы (с, инвестор)" title="БДСО-2019. Большой Дивидендный Сезон Октябрь 2019. Пришли дивиденды от Татнефти. Татнефть лучше Башнефти. Казань краше Уфы (с, инвестор)" />

дивиденды от Татнефти. Татнефть лучше Башнефти. Казань краше Уфы (с, инвестор)" title="БДСО-2019. Большой Дивидендный Сезон Октябрь 2019. Пришли дивиденды от Татнефти. Татнефть лучше Башнефти. Казань краше Уфы (с, инвестор)" />Откладывать на пенсию — новый тренд, набирающий обороты.

Хайп или антиХайп, не важно.

Важно, ИМХО, я на правильном пути.

Мой итог на сегодня, параметры Кубышки (собственный пенсионный фонд):

161/3тыр/октябрь2019/180/483тыр/3,6млн/20тыр

Расшифровка.

1) Позади 161 месяц инвестирования в дивидендные акции РФ.

2) Ежемесячно откладываю 3 тыс.руб, покупаю только дивидендные акции РФ. Все полученные дивиденды снова реинвестирую, деньги не изымаю.

3) Данные на октябрь 2019 г.

4) До пенсии еще 180 месяцев. Экватор еще не пройден!

5) Если бы не было «магии сложного процента», за 161 мес. по 3 тыра я бы имел активов на 483 тыр.

6) Благодаря 8-му чуду света — сложному проценту, активы на сегодня (все в акциях РФ) 3,6 млн.руб.

7) Дивиденды на сегодня 20 тыс.руб. в месяц, что соответствует 2 минимальным пенсиям.

8) Что будет через 15 лет не знаю, будущее не прогнозируемо.

( Читать дальше )

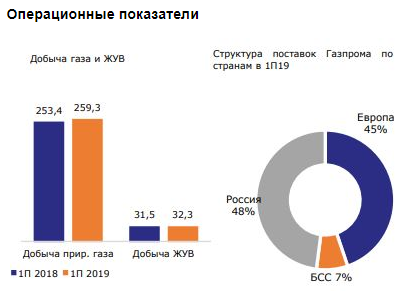

Отличные долгосрочные перспективы есть у акций Газпрома, Новатэка и Газпром нефти - Финам

- 10 октября 2019, 18:51

- |

Екатерине Крыловой, главному аналитику «Промсвязьбанка», нравится «ЛУКОЙЛ». «Компания демонстрирует хороший органический рост, одну из самых низких уровней долговой нагрузки в секторе, контролирует затраты, а также зарабатывает на демпфере и девальвации рубля. Мы рекомендуем бумаги „ЛУКОЙЛа“ к покупке с таргетом в 6406 руб./акцию», — прокометировала она.

Также интересен, по мнению аналитика, «НОВАТЭК» (таргет 1545 руб./акцию). «Несмотря на то, что он по мультипликаторам он весьма дорог по сравнению с аналогами из сектора, тем не менее, у компании есть потенциал для роста в долгосрочной перспективе, если оценивать его по проектам – ведь по сути, речь идет о целой серии СПГ- проектов, которые запускаются каждые несколько лет с расчетом на то, чтобы к 2030 г. производить около 75 млн т в год (на уровне текущего производства Катара). А дополнительной поддержкой будут служить собственная ресурсная база, плюс помощь государства в части налоговых льгот и создания инфраструктуры, плюс сопутствующая добыча газового конденсата, чья продажа окупает затраты на добычу и сжижение газа», — высказала она свое мнение.

По мнению Дмитрия Баженова

( Читать дальше )

Атака дронов. Короткий обзор нефтянки. На чем можно отработать ралли в нефти.

- 16 сентября 2019, 12:07

- |

Вчера в группе сделал статью, но в суматохе забыл запостить на Смартлаб. Приношу извинение перед подписчиками.

Хотел пару слов накидать, а вышло как обычно :( Если вас не интересуют подробности про компании нефтяного сектора, можно сразу в раздел выводы.

Невероятное событие произошло вчера. Я думаю все уже в курсе, что будущее уже здесь. Произошла «атака дронов», как заметил Ладимир Семенов, это еще клоны не подошли…

( Читать дальше )

Идеи недели: покупка Северсталь и Башнефть ап

- 09 сентября 2019, 18:36

- |

Несмотря на ряд проблем в металлургическом секторе, которые начались еще во 2 полугодии 2018 и продолжаются по сей день, текущие уровни можно рассматривать в качестве интересных по акциям Северстали. Северсталь по многим критериям является лидером отрасли и при восстановлении рынка исторически демонстрирует опережающую динамику в сравнении с конкурентами. На текущий момент нельзя сказать, что фундаментальные проблемы сектора решены, однако есть повод рассчитывать на продолжение спекулятивного роста некоторых компаний. Во-первых, акции Северстали упали сильнее, чем результаты компании, во-вторых, на фоне снижения ключевой ставки в России происходит переоценка справедливой стоимости бумаг, которая приведет к дополнительным покупкам бумаг «металлурга», так как он занимает важное место в индексах, секторе и является привлекательным с позиции дивидендов. В середине июля сообщалось, что за 2 кв. 2019 Северсталь выплатит порядка 26.7 рублей на акцию, годом ранее за аналогичный период было выплачено 45.9 руб. Разница существенна, но и акции подешевели. За весь 2019 год мы ожидаем совокупные выплаты на уровне 120 рублей, то есть доходность по текущим ценам в любом случае превышает 12%. По итогам 1 полугодия Северсталь зафиксировала снижение ключевых показателей, однако на дивиденды направляется более 100% свободного денежного потока, при этом компания реализует ряд программ по повышению эффективности, что не позволяет сократить капитальные затраты. Отношение к акционерам остается крайне лояльным, что также является одним из поводов для спекулятивной покупки акций в случае закрепления выше ближайшего уровня сопротивления.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал