аналитика

Инвестиционная стратегия от ВТБ. Часть 2.

- 11 декабря 2025, 09:34

- |

Напомню, что неделю назад я с Вами делилась кратким дайддестом инвестстратегии -2026 от АТОН, сейчас на очереди — аналогичный документ от ВТБ. Первая часть обзора была вчера, сегодня — окончание.

📌ДИВИДЕНДЫ.

Ожидаемая дивидендная доходность рынка — 7,7%. Методики расчета найти не смогла, поэтому не совсем понятно, как посчитано — это средняя цифра среди тех, кто заплатит? А если компания раньше платила, а теперь не будет — ее учитывали в расчетах? Ответов не знают.

Аналитики выделяют топ-5 компаний по дивдоходности в следующем году: Займер (22%) $ZAYM, МТС (17%) $MTSS, ВТБ (17%) $VTBR, БСПБ (16%)$BSPB, Хэдхантер (16%) $HEAD

Также сильные выплаты ждут от: Газпром нефти, Транснефти, Татнефти, Полюса

Учитывая, что прошлогодняя стратегия от ВТБ, как мы сейчас знаем, оказалась из серии «попали пальцем в небо» (обещали ключевую ставку 23%, доллар по 108, а индекс Мосбиржи в районе 3200), сейчас сразу решили подстраховаться и обозначить риски, почему прогнозы могут не сбыться:

( Читать дальше )

- комментировать

- 214

- Комментарии ( 2 )

ИКС 5. Отчет за 9 мес 2025 по МСФО

- 11 декабря 2025, 09:19

- |

Тикер: #X5

Текущая цена: 2923

Капитализация: 793.8 млрд.

Сектор: Ритейл

Сайт: www.x5.ru/ru/investors/

Мультипликаторы (LTM):

P\E — 9.78

P\BV — 4.68

P\S — 0.18

ROE — 47.8%

ND\EBITDA — 2.56

EV\EBITDA — 4.72

Активы\Обязательства — 1.11

Что нравится:

✔️рост выручки на 20.3% г/г (2.8 -> 3.4 трлн);

Что не нравится:

✔️FCF уменьшился на 57% г/г (86.7 -> 37.3 млрд);

✔️чистый долг вырос на 2.6% к/к (919.7 -> 944.1 млрд). ND\EBITDA (по МСФО 16 с учетом аренды) ухудшился с 2.28 до 2.56;

✔️нетто фин расход увеличился на 22.2% к/к (31.1 -> 38 млрд);

✔️чистая прибыль снизилась на 27.9% г/г (91.1 -> 65.7 млрд);

✔️дебиторская задолженность выросла на 11% к/к (39.1 -> 43.4 млрд).

Дивиденды:

Дивидендная политика предполагает выплату дивидендов дважды в год по результатам своей деятельности последовательно за предыдущий отчетный год и за 9 месяцев. Исходить будут из объема свободного денежного потока при условии, что ND/EBITDA не будет превышать 1.2-1.4. Дивиденды не будут выплачиваться, если величина коэффициента превышает 2.

( Читать дальше )

Рынок замер в ожидании ответа Трампа, пока ЕС готовит новый удар

- 11 декабря 2025, 08:59

- |

В среду фондовый рынок демонстрировал боковую динамику, колеблясь в узком диапазоне 2715–2725 пунктов. По итогам основных торгов Индекс МосБиржи закрылся на отметке 2720,66 пункта. На рынке облигаций сегодня также была низкая волатильность. Индекс ОФЗ остался около отметки 118,1 пункта.

В ответ на заявление американского президента о необходимости выборов на Украине Владимир Зеленский заявил о готовности их провести, но при определенных условиях. Одновременно он предложил России заключить «энергетическое перемирие».

Официальная реакция Москвы на оба предложения пока отсутствует. Пресс-секретарь Кремля Дмитрий Песков ограничился общим заявлением, подчеркнув, что Россия работает над достижением устойчивого и долгосрочного мира на Украине, а не над временным перемирием.

📍 Давление нарастает: ЕС движется к полному запрету на импорт российского газа к 2027 году. После долгих обсуждений и доработок послы стран-членов утвердили окончательный текст плана. Решение теперь должно пройти одобрение на уровне министров и Европарламента.

( Читать дальше )

🏗️Built-to-Rent и Built-to-Suit: в чем разница и почему это выгодно инвесторам

- 10 декабря 2025, 17:23

- |

Рынок коммерческой недвижимости в 2025 году показал активный рост. По данным «Домклик», количество объявлений о продаже таких помещений за год увеличилось на 34%, а об аренде — на 29%. Основными причинами стали восстановление деловой активности, развитие инфраструктуры и транспортной доступности.

🔍Особую популярность среди инвесторов набирают схемы Built-to-Suit (BTS) и Built-to-Rent (BTR). В условиях острого дефицита качественных коммерческих помещений найти в аренду крупные свободные пространства тяжело. Это вынуждает компании обращаться к форматам BTS/BTR. Кроме того, в период рыночного роста арендные ставки на существующие площади быстро растут, а долгосрочные договоры в этих схемах защищают арендатора от повышения.

💬«Рост объемов сделок стал возможен из-за низких объемов нового спекулятивного строительства на фоне рекордного спроса. Как следствие, многим компаниям приходится заказывать строительство новых площадей под свои конкретные нужды. Такие схемы пользуются популярностью для спортивных, образовательных, медицинских и торговых объектов», — комментирует Кристина Францева, руководитель направления по реализации партнерских проектов ГК «А101».

( Читать дальше )

В разгар паники на ВДО: почему выпуск КЛВЗ Кристалл 1Р-04 — не убежище, а риск?

- 10 декабря 2025, 15:36

- |

ООО «КЛВЗ Кристалл» (Калужская область) $KLVZ обладает полным циклом производства крепкого алкоголя. Это позволяет компании не только создавать собственные торговые марки, но и выступать надежным партнером для контрактного производства.

Параметры выпуска КЛВЗ Кристалл 1Р-04:

• Рейтинг: ВВ- от НКР, прогноз «Стабильный»

• Номинал: 1000Р

• Объем: не менее 300 млн рублей

• Срок обращения: 3 года

• Купон: не выше 22,00% годовых (YTM не выше 23,30% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: да (по 25% в даты 9, 10, 11, 12 купонов)

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 10 декабря

• Дата размещения: 12 декабря

📍 Финансовые результаты РСБУ за 9 месяцев 2025 года:

• Выручка: 3,0 млрд руб. (+19,5% г/г);

• Чистая прибыль: 75,5 млн руб. (+18,9% г/г);

• Валовая прибыль: 1,075 млрд рублей, рост на 41,7%.

( Читать дальше )

Кто готовится нагнуть физиков: маркет-мейкер или шортисты? (Осторожно: лонгрид)

- 10 декабря 2025, 15:11

- |

Привет всем, здесь давал свои комментарии (https://t.me/blog_arttech/625 и https://t.me/blog_arttech/627) о том, что основными продавцами активов физикам сейчас являются маркет-мейкеры. Шортистов в этом деле практически нет. Я высказала свою точку зрения, не согласившись с этим утверждением, с доводами. Сейчас я решил расшить эту тему. Также ранее на этому тему писал посты: https://smart-lab.ru/blog/1232624.php и smart-lab.ru/blog/1233835.php

Конечно, может я и не прав. Давайте тогда исходить от обратного и того, что мы знаем. Итак, шортистов нет, или они составляют крайне мало количество. Все продажи были из своих. Хорошо, допустим, но что это кардинально меняет? Как только ключевая ставка снизится, и геополитика снизит свой градус, эти же ребята будут набирать свои позиции обратно. И тот навес продаж, который продавливал рынок вниз развернется на 180 градусов и развернет рынок же обратно.

Или допустим другой вариант. Брокеры, наоборот, заняли строну держателей денег в сделках РЕПО.

( Читать дальше )

❌ IBM. Начало роста затягивается.

- 10 декабря 2025, 12:02

- |

Динамики с 11 ноября так и не последовало. Вместо пробоя медианного канала неудачный тест и выход в коррекцию.

Коррекцию расцениваю как локальную до тех пор, пока цена продолжает развитие внутри вил. То есть последний минимум на 288.07 — предел снижения, дальше — риск разворота.

Пока не рассматриваю актив для покупок, возможно — вернемся позже.

ФСК-Россети. Отчет за 1 пол 2025 по МСФО

- 10 декабря 2025, 09:36

- |

Тикер: #FEES

Текущая цена: 0.072

Капитализация: 152.2 млрд.

Сектор: Электросети

Сайт: rosseti.ru/company/

Мультипликаторы (LTM):

P\E — убыток LTM

P\BV — 0.08

P\S — 0.09

ROE — убыток LTM

ND\EBITDA — 0.77

EV\EBITDA — 1.01

Акт.\Обяз. — 2.04

Что нравится:

✔️рост выручки на 15.2% г/г (725.4 -> 836 млрд);

✔️чистый долг снизился на 7.5% п/п (507.7 -> 469.5 млрд), хотя ND\EBITDA уменьшился с 0.83 до 0.77.

✔️нетто фин расход уменьшился на 28.4% п/п (13.1 -> 9.4 млрд);

✔️чистая прибыль увеличилась на 37.1% г/г (88.4 -> 121.3 млрд);

✔️хорошее соотношение активов и обязательств, которое немного выросло с 2 до 2.04.

Что не нравится:

✔️FCF снизился на 51.5% г/г (22.8 -> 11.1 млрд);

Дивиденды:

Дивидендная политика компании предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ или МСФО.

При этом дивиденды не выплачиваются с 2021 года и до 2028 года включительно они не ожидаются из-за крупной инвестиционной программы.

Мой итог:

Операционные показатели (п/п):

( Читать дальше )

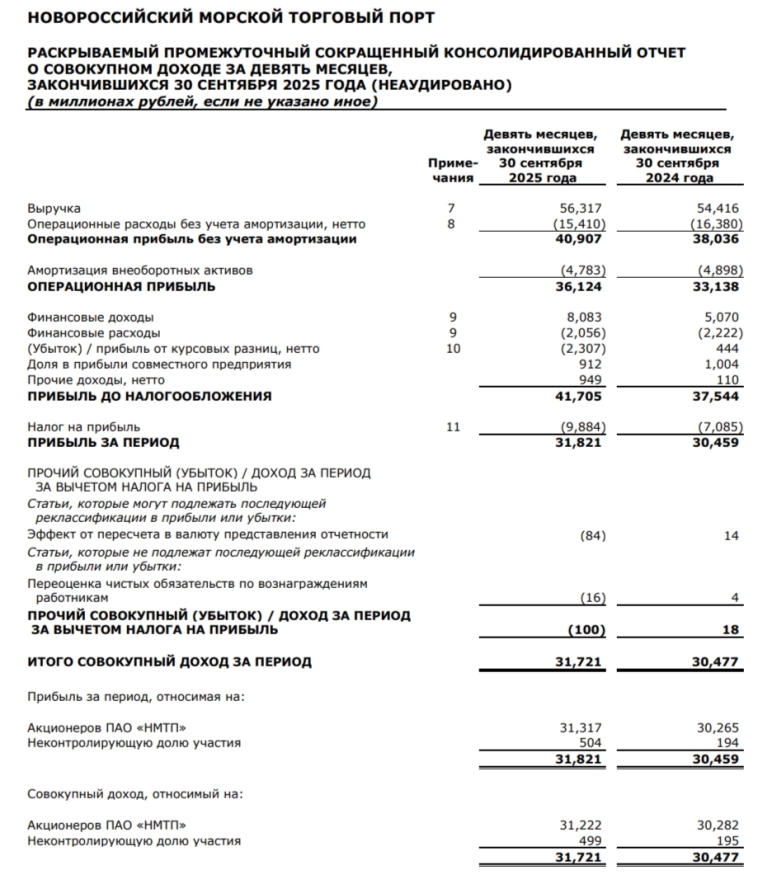

НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

- 10 декабря 2025, 09:29

- |

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания продолжила сохранять свою эффективность, но стоит отметить, что фин. показатели снизились относительно II кв. 2025 года (снижение перевалки сухих грузов и списание по переуступке дебиторской задолженности). CAPEX снизился относительно 2024 г., а FCF хватает на выплату дивидендов:

⛴ Выручка: III кв. 17,6₽ млрд (+11,6% г/г), 9 м. 56,3₽ млрд (+3,5% г/г)

⛴ Операционная прибыль: III кв. 9,4₽ млрд (+13,3% г/г), 9 м. 36,1₽ млрд (+9% г/г)

⛴ Чистая прибыль: III кв. 10,1₽ млрд (+18% г/г), 9 м. 31,3₽ млрд (+3,5% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 9 м. 2025 г. по грузообороту портов России: Приморск — 47,2 млн т. (+2,3% г/г) и Новороссийск — 124,2 млн т. (-1,3% г/г), перевалка нефти увеличилась в III кв., т.к. РФ начиная со II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов снижается 2 кв. подряд (это главный фактор снижения фин. показателей по сравнению со II кв. 2025 г.).

( Читать дальше )

Инвестиционная стратегия-2026 от ВТБ. Часть1

- 10 декабря 2025, 09:06

- |

Аналитики из синего банка обещают, что 2026 год будет одним из самых насыщенных для инвесторов за последние годы.(«насыщенный» — слово неоднозначное, можно нам что-нибудь типа «доходный» или «прибыльный»?). После периода высокой ключевой ставки, скачков волатильности и разнонаправленной динамики рынков наступит разворот цикла и постепенное восстановление оценок российских активов. Это уже обнадеживает.

Инвестиционная стратегия от ВТБ основывается на следующих макроэкономических прогнозах:

• Индекс МосБиржи на конец года — 3610 пунктов, что даст около 44% потенциальной доходности с учётом дивидендов.

• ВВП: рост на 1,2% год к году

• Инфляция: 5,5% по итогам года (почему-то не верят они в заявленные Набиуллиной 4%).

• Ключевая ставка: 13% на конец года (тоже не сильно амбициозно, хотелось бы поменьше видеть).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал