Избранное трейдера Александр

КВИК-->Lua-->Python. Трансляция данных из КВИКа в Питон в реальном времени

- 29 мая 2020, 19:57

- |

Представляю общественности Python-сервер (в 9 строк кода) для получения данных из КВИКа в Питон через луа-скрипт в режиме реального времени.

Для примера приведу получение тиковых данных по SIM0.

Нам понадобятся следующие ингредиенты.

1. Понятное дело КВИК, версии ниже 8 или 8.5.2 и выше.

2. Питон Jupyter Notebook (Anaconda 3)

3. Луа-скрипт, взятый из Jatotrader (в нем буквально изменено пару строк)

Как работает сервер можно посмотреть в этом видео (1 мин. 38 сек.) Ну и по правилам хорошего тона, естественно сам текст ниже.

( Читать дальше )

- комментировать

- ★70

- Комментарии ( 42 )

Принципы Рэя Далио. Принцип 5.5. Логика, разум, здравый смысл - лучшие инструменты для синтеза

- 29 мая 2020, 19:38

- |

Постарайтесь опираться прежде всего на них, а не на что-то ещё.

Тесты показывают, что большая часть людей опирается большую часть времени на «нижний уровень», что приводит к плохим решениям.

Карл Юнг:

пока ты делаешь бессознательное сознательным, это будет управлять вами, а вы будете называть это судьбой

Решения надо принимать в группе на основании доказательств и логики, иначе власть уйдет к более сильным участникам, а не более проницательным.

Тогда это будет несправедливо и не оптимально.

📌Принцип 5.6. Принимай решения на основании вычисления матожидания.

Решения могут нести неопределенность. Есть вероятность выигрыша, есть вероятность проигрыша.

При принятии решения надо смотреть не на вероятность исхода, а на матожидание решения.

Ну настоящие трейдеры поймут разницу😉

👉 5.6.а. Растущая вероятность быть правым ценна, и не важно какова сейчас вероятность что ты прав.

Рост вероятности «выигрыша» с 51% до 85% это очень круто! Это значит треть твоих убыточных ставок станут прибыльными.

👉 5.6.б. Знать, когда не надо ставить так же важно, как знать какие ставки выиграют.

Вы можете существенно улучшить трекрекорд, если будете делать только те ставки, в которых очень уверены.

👉 5.6.в. Лучший выбор — это когда есть больше плюсов, чем минусов, а не когда вообще нет минусов.

✏️ Вступление

✏️ Главы 1-2. Познание рынков

✏️ Глава 3. Познание рынка и себя

✏️ Глава 4. Торговые системы

✏️ Глава 5. Расширение компании

✏️ Глава 6. Движители прогресса

✏️ Глава 7,8. О деньгах и счастье

✏️ Принцип 1: Прими реальность и работайте с ней

✏️ Принципы 1.5-1.10. Боль + рефлекия = прогресс

✏️ Принцип 2: Используй 5 шагов, чтобы получить от жизни все что хочешь

✏️ Принцип 2.2: Определи проблему и не мирись с ней

✏️ Принцип 2.3: Диагностируй проблемы. 2.4: Разработай план

✏️ Принцип 2.5: Протолкнись к завершению

✏️ Принцип 3. Будь радикально открыт умом

✏️ Принцип 3.2. Практикуй открытый ум

✏️ Принцип 3.3. Зацени «вдумчивое несогласие»

✏️ Принцип 3.4. Используй третье мнение доверяемых людей, которые не согласны

✏️ Принцип 3.5: Определи признаки открытого и закрытого ума и наблюдай за ними

✏️ Принцип 3.6. Пойми, как ты можешь стать радикально открытым умом.

✏️ Принцип 4. Пойми, что люди думают очень по-разному

✏️ Принцип 4.2 Значимая работа и значимые связи — это не просто круто

✏️ Принцип 4.3 Разберись с битвой двух мозгов и начни его контролировать

✏️ Принцип 4.4. Определи на что похож ты и другие люди.

✏️ Принцип 5: учись принимать решения эффективно

✏️ Принцип 5.2.Синтезируйте ситуацию

✏️ Принцип 5.3: Синтезируй ситуацию во времени

✏️ Принцип 5.4. Управляй уровнями эффективно

✏️ Принцип 5.5. Логика, разум, здравый смысл — лучшие инструменты для синтеза

Как перестать беспокоиться и начать торговать на иностранных рынках

- 28 мая 2020, 12:29

- |

Более 200 бирж в мире дают возможность инвесторам торговать десятками тысяч бумаг. Но последние изменения в регулировании и нюансы налогообложения осложняют этот процесс для российских инвесторов.

Мы собрали все, что нужно знать инвестору – российскому резиденту перед тем, как начать торговать иностранными финансовыми инструментами.

С чего начать?

Чтобы выйти на зарубежные рынки, частному российскому инвестору нужен посредник – брокер, банк или управляющая компания. Этот посредник может быть как российским, так и иностранным. И у того, и у другого варианта есть как плюсы, так и минусы.

Преимущества иностранных брокерских счетов можно свести к следующим пунктам:

диверсификация рисков, активы клиентов страхуются на случай банкротства брокера;

большой выбор доступных финансовых инструментов, а значит большие возможности с точки зрения доходности;

( Читать дальше )

Атомные привычки. Часть 5 Секрет самоконтроля. Второй закон Добавьте привлекательности. Роль семьи и друзей в формировании привычек

- 27 мая 2020, 20:51

- |

7 Секрет самоконтроля

Электронная книга t.me/kudaidem/258

Часть 1 https://smart-lab.ru/blog/586318.php

Часть 2 https://smart-lab.ru/blog/623388.php

Часть 3 https://smart-lab.ru/blog/623435.php

Часть 4 https://smart-lab.ru/blog/623791.php

Видеоконспект Часть 1 https://youtu.be/FzLj-aIsciY

Исследования показали, что 35 % американского контингента во Вьетнаме когда-либо пробовало героин и почти 20 % страдало наркотической зависимостью.

Но 90% избавлялись от наркотической зависимости после того, как покидали Вьетнам. Это открытие полностью противоречило всем представлениям наркологов того времени, согласно которым героиновая зависимость считалась постоянной и необратимом болезнью.

Но, оказалось, что зависимость может спонтанно исчезнуть в случае полной смены окружения. Как только менялся контекст, менялась и привычка.

( Читать дальше )

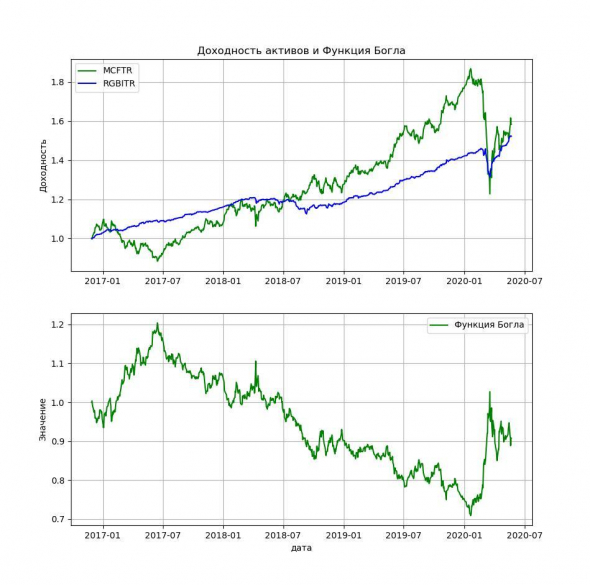

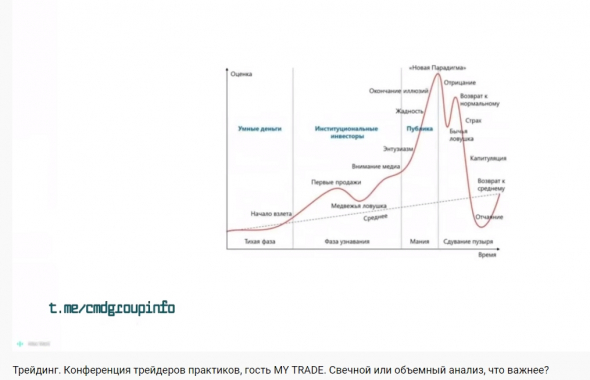

Профессиональный инвестиционный калькулятор на Python

- 27 мая 2020, 15:33

- |

Продолжаю сидеть на самоизоляции и учусь программировать на Python. Написал полноценный калькулятор для сравнения двух любых активов.

Считает такие показатели как:

✅ Ожидаемая доходность

✅ Волатильность

✅ Коэффициент Шарпа для каждого актива

✅ Корреляцию

✅ Бету

✅ Альфу

✅ Долю волатильности исследуемого актива в базовом (удобно для сравнения с индексными фондами или индексами, если их брать в качестве базового актива)

✅ Коэффициент Трейнора

✅ Альфу Дженсена

Можно задать период на котором необходимо произвести расчеты. Строить графики для сравнения.

( Читать дальше )

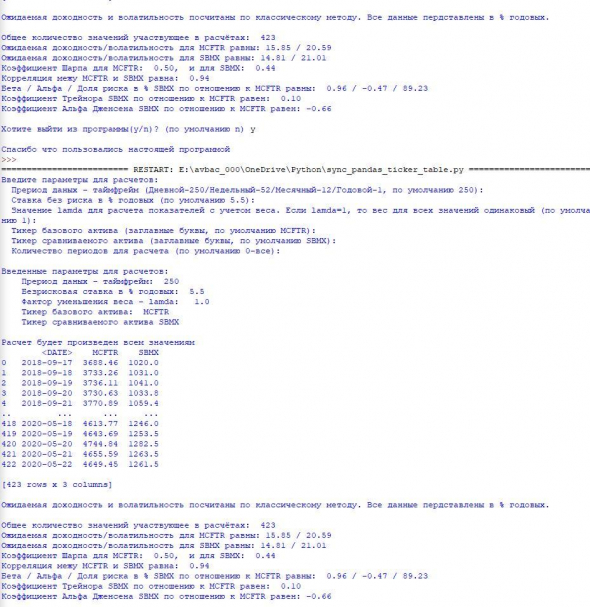

27 Тезисов "My Trade" - Трейдинг. Конференция трейдеров практиков.

- 25 мая 2020, 17:22

- |

В этот слаболиквидный день прослушал свежее видео с участием, одного из уважаемых мной трейдера — Алексея Мартьянова (My Trade). Видео заняло 2 ч. 33 м. моего драгоценного времени… самое главное зарядился позитивными эмоциями от смеха Май Трейда :DDD

Трейдеры Capital Market Diversification:

— Рынок создан, чтобы забирать деньги. Чтобы забирать с него деньги.

— Объемы это такая вещь… много вопросов, кто его нарисовал в этой платформе.

— Для входа нужно изучать не точку, а диапазон.

— Конечно объем, это как пенек под жопой, но меня интересует больше объем в скорости, в инициативе.

— Думать по паттернам — страшное зло. Нужно в моменте понимать что тут кого-то обманывают. И нужно входить с этими умными ребятами, именно там где страшно заходить.

( Читать дальше )

Как уведомить налоговую о наличии зарубежных брокерских счетов и движении денежных средств по ним

- 22 мая 2020, 22:39

- |

До 2020 года только владельцам банковских зарубежных счетов нужно было уведомлять налоговую об открытии счета.

А владелец брокерского зарубежного счета лишь подавал Декларацию 3-НДФЛ в налоговую.

С 2020 года ситуация немного изменилась.

Теперь владельцы брокерских счетов должны:

Уведомлять налоговую об открытии и изменении реквизитов счёта

Предоставлять отчёт о движении средств

Подавать Декларацию 3-НДФЛ (как и раньше).

Есть и послабление: теперь не обязательно нотариально заверять переводы иностранных документов. Хотя налоговая оставила себе право на запрос нотариально заверенного перевода в случае необходимости.

Давайте разберёмся подробнее в этих нововведениях.

Не нужно уведомлять

Уведомлять налоговую об открытии счета не нужно, если счета в иностранных финансовых организациях были открыты до 2020 года.

( Читать дальше )

Подключение Jatotrader к КВИКу 8.5.2 и выше

- 22 мая 2020, 15:15

- |

То о чем так долго говорили большевики — свершилось! Jatotrader можно подключить к 8-му КВИКу.

Сразу хочу оговориться, что КВИК нужен версии 8.5.2 или выше. Там более-менее стабильно работает луа 5.3. Лично я брал его с фтп Арки. В КВИКе вам нужно будет добавить свои соединения и прописать в файле Qrypto.cfg пути к ключам. В этом видео (4мин 40 сек) подробно показан процесс подключения. Кому смотреть лень, чуть ниже все пошагово расписано в тексте.

( Читать дальше )

Обзор воздушных перевозчиков Америки. Бонус Boeing. Осторожно много картинок.

- 21 мая 2020, 12:32

- |

Инвест привет! Статья разбита на две части. Мысли и небольшой справочник. Уперся в ограничение по размеру топика… часть пришлось зарезать. Продолжение в группе.

Идея проста своей прямолинейностью. Можно даже сказать глупостью, но видимо в ней и вся соль. На нее обречённо махнул даже дядюшка Баффет.

В отличии от Аэрофлота, воздушные перевозчики упали 3-4 раза. В конце апреля, очень кратенько накидал общий обзор, так как технически компании были готовы в росту.

Но, к сожалению вышла известная новость про выход иконы и все позиции выбило по БУ. С одной стороны грустно, с другой как-то даже приятно, пострадать от действий САМОГО Уоррена Баффета.

( Читать дальше )

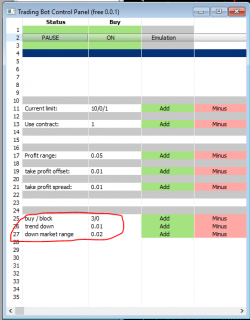

Бесплатный робот на quik XoraX боковик на lua, нефть Brent (обновление)

- 20 мая 2020, 21:15

- |

https://github.com/koras/robot_xorax

Релизы будут там же

https://github.com/koras/robot_xorax/releases

Старая версия робота сильно устарела за неделю. Есть люди которые тестируют в режиме эмуляции (респект вам ребята, спасибо)

Что нового:

Так как у бота нет стопов, ну он и не рассчитан на большие объёмы торговли, то была добавлена блокировка покупок при условии, что осуществляется покупка более определённого числа контрактов и не было продано за промежуток покупок ни одного контракта.

Так же можно увеличивать промежуток покупок при падении, информация регулируемая(динамически)

Ранее заявки на продажу выставлялись как просто лимитки, теперь выставляются тейк-профиты. Настройки выведены на скрин выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал