Избранное трейдера Алексей Севастьянов

Лучшие эмитенты России. Результатам анализа МСФО за последние 12 лет.

- 02 июня 2019, 12:37

- |

smart-lab.ru/blog/542166.php

smart-lab.ru/blog/542163.php

и другие.

С благодарностями закончили, продолжим.

Вот собственно результат анализа 43 эмитентов (на 2 июня 2019г.)

| настоящее | ожидание | риски | Сумма | Место | |||

| 5,78 | 4,53 | 0,53 | 10,84 | НКНХ, ап | 1 | ||

| 4,55 | 3,06 | 1,75 | 9,36 |

( Читать дальше )

- комментировать

- 4.5К | ★30

- Комментарии ( 38 )

"Дивидендный ИИС. Покупаем акции и облигации." По итогам вебинара

- 02 июня 2019, 08:49

- |

Первым делом в вебинаре рассматривается стратегия занесения денежных средств на счёт ИИС (индивидуальный инвестиционный счёт) типа А (который предполагает получение налогового вычета до 52 тысяч рублей в год). Во-первых эта стратегия приносит низкую доходность. Во-вторых, если ценные бумаги не будут покупаться вовсе, то в какой-то момент времени можно получить «сюрприз» от налоговой службы, когда предложит вернуть налоговый вычет. Так что этот вариант рекомендую рассматривать только теоретически.

Покупка облигаций федерального займа (ОФЗ) на ИИС— это уже гораздо более интересная стратегия. Но перед просмотром данного вебинара лучше предварительно ознакомиться с облигациями и связанными с ними понятиями, такими как купон, номинал, амортизация, накопленный купонный доход (НКД). Можно, например, посмотреть

( Читать дальше )

Что лучше: все сразу здесь но только один раз или немного плюс но по чуть-чуть

- 30 мая 2019, 14:40

- |

Я тут как-то пересекся с бизнесменом одним. Мой ровесник. В начале 2000-х гремел. Зарабатывал по ляму в месяц или около того. По тем временам, это было просто фантастически, если вы помните, сколько тогда стоил бакс и сколько например стоили квартиры. К примеру, в 2001 году у меня была зарплата 3000 рублей в месяц.

У него был невероятный стремительный взлет к богатству. Парень красава, настоящий предприниматель, реальный скрудж макдак, выжал из того времени все, что можно было. Находил денежные темы и качал их по полной без страха.

Время шло, темы заканчивались одна за другой. Все неэффективные бизнес-ниши со временем стирались. Это не Москва и не Петербург, народ в регионах беднеет, поэтому бизнес делать с каждым годом было все сложнее. Но размещать богатство где-то надо было, поэтому напокупал он кучу объектов недвижимости у себя там. Сейчас у него около 50 арендаторов. Куча гемора. Народ беднеет, платить не хочет, все время надо кого-то выселять, выбивать деньги. В общем много не очень приятной работы. Фактическая доходность недвижимости уже приближается к ставке ОФЗ.

И вот какой вопрос я ему задал:

Скажи бро, а как бы ты предпочел: сразу разбогатеть и потом в течение 12 лет падать, как это у тебя происходит, или всё это временно плавно богатеть по чуть-чуть.

Его ответ был однозначный. Сами догадываетесь какой.

Мораль в том, что для счастья человека важен не абсолютный уровень богатства S, а его направление во времени ΔS'(t).

Отсюда можно сделать вывод для постановки цели в трейдинге:

лучше зарабатывать стабильно но по чуть-чуть, чем сорвать гигантский куш (лотерейка) и жить потом на него

Наиболее практичный вывод состоит в том, что не надо нагружать себя плечами, и искать способы плавного но стабильного роста дохода.

В этом плане долгосрочные инвесторы имеют гораздо больше шансов быть счастливыми людьми, чем активные трейдеры.

Кстати подсознательное желание получать радости по-чуть имеет и обратный негативный эффект с точки зрения результативности трейдинга:

90% людей склонны быстро фиксировать прибыль, хотя по сути надо делать наоборот.

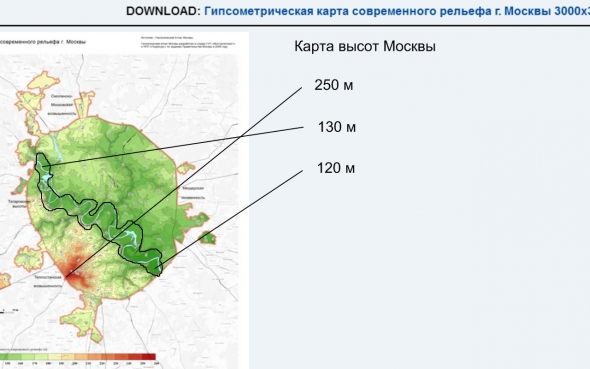

Московская недвижимость - ранжировка по опасности районов города

- 30 мая 2019, 14:38

- |

Ученые — главный источник раковых образований — диоксида азота.

Особенно велик риск заболевания у жительниц промышленных зон, крупных городов и населенных пунктов вблизи больших автострад.

Москва

Ранжировка Москвы по опасности, создаваемой для районов города.

Пары диоксид азота тяжелее воздуха, имеют бурый цвет и удушливый запах.

( Читать дальше )

БДСМ-2019 (Большой Дивидендный Сезон Май 2019 г). Пришли дивиденды от Таттелекома, НЛМК, Мосбиржа, Северсталь. Управление своим Пенсионным фондом Кубышка

- 30 мая 2019, 08:13

- |

Правила управления собственным Пенсионным фондом «Кубышка».

1) Завершается 155 мес. инвестирования (старт 2006 год).

2) Каждый месяц откладываю 3 тыс.руб. Покупаю дивитикеры РФ.

3) С 2016 г. активно использую ИИС. «Переливаю» с БС на ИИС.

4) Акции покупаю и держу 3 года. Не продаю. Использую льготу по НДФЛ.

Ребалансировка 1 раз в 3 года (последняя 2018 г, следующая 2021).

5) Все деньги (дивиденды+купоны ОФЗ-ПД) снова реинвестирую, деньги не вывожу. Это мой Пенсионный фонд.

6) В портфеле 30 дивитикеров РФ и 1 акция роста — Яндекс.

7) На 30 мая по брокерскому отчету стоимость портфеля 3 млн. 203 тыс. руб. Но для меня это условно, ибо просадки, подъемы.

Для меня важно количество акций в штуках. Акции для меня — это квази-облигации, квази-банковский депозит.

Решающее значение имеет «дюрация в акциях», когда дивиденды отбивают вложенные деньги.

8) Дивиденды+купоны ОФЗ-ПД за прошлый год дали почти 240 тыс.руб, что равносильно 2 минимальным пенсиям ежемесячно.

( Читать дальше )

Дивдоходность будет 25%, если каждый вечер...

- 29 мая 2019, 13:02

- |

Можно ли заработать на дивидендах российских компаний, учитывая все трудности нашей экономики, санкции и нестабильность национальной валюты? Заранее ответ: да, и неплохо. Но лишь при условии очень длительного удержания в портфеле акций платящих компаний.

Как известно, дивиденды – это часть чистой прибыли компании, которая по решению совета директоров распределяется в пользу собственников, то есть акционеров компании. Отсюда вывод: как правило, дивиденды возможны только у компаний, которые эту прибыль реально зарабатывают. А зарабатывающих компаний на нашем рынке немало. Кроме того, если компании требуются огромные средства для инвестиций, то, как правило, о хороших дивидендах можно не мечтать. Ведь капитальные затраты также финансируются из прибыли. Яркий пример – Газпром, закапывающий триллионы своей прибыли под воду и под землю. Отсюда и такая разница между бухгалтерской прибылью и реальными деньгами, доступными собственникам, ведь капитальные затраты не отражаются в отчете о прибылях.

( Читать дальше )

Что мешает нашей эффективности?!

- 29 мая 2019, 08:55

- |

4 основные проблемы, которые мешают эффективности:

1 — Мультизадачность (большой выбор);

2 — Прерывания (отсутствие концентрации);

3 — Заинтересованность в развлечении, а не в получении результата;

4 — Отсутствие планирования.

( Читать дальше )

Как я переводил ценные бумаги из "Открытия" в ВТБ

- 29 мая 2019, 08:07

- |

В «Открытии» у меня было два портфеля — ИИС и обычный. Основной причиной решения о переводе ценных бумаг между брокерами для меня стало желание объединить портфели в одном месте, а толчком послужило изменение стоимости депозитарного обслуживания в «Открытии» с 10 до 175 рублей в месяц.

Процесс перехода для меня происходил следующим образом. Для начала в «Открытии» я продал небольшие пакеты ценных бумаги и те бумаги, которые принесли убыток и от которых я уже давно планировал отказаться. Также продал прибыльные бумаги, стараясь, чтобы прибыль по ним примерно скомпенсировала убыток по остальным проданным — таким образом я планировал снизить налогооблагаемую базу при выводе средств. В итоге стоимость налога для меня составила всего 345 руб.

При этом я одновременно откупал в ВТБ те бумаги, которые все-таки желал оставить. Получилось откупить все по цене ниже продажи, кроме двух бумаг, которые я купил по той же цене, что и продал. Таким образом, стоимость переноса бумаг для меня фактически оказалась равной комиссии за продажу-покупку.

( Читать дальше )

Ошибка выжившего

- 28 мая 2019, 15:43

- |

Акции сбер префа брал под дивы год назад по 179 руб и получил сразу почти дивы за год 10 руб дивов (5.5% чистыми) и в этом году получу уже 14 руб чистыми или(7.8%чистыми) т.е див доха за год с месяцем 13.3%.Неплохая премия за вход в актив.Плюс рыночная переоценка +15%.Продавать буду рублей по 300 и то не факт.Дивы в следующем году будут ещё выше.Далее месяца 2 назад насобирал Газпром по 156 руб средняя и получу дивы 9.5% к цене покупки чистыми летом и рыночная переоценка уже +31% уже, продавать буду рублей по 600. Как то так

У меня только один вопрос, а где все инвесторы, которые купили например

1. Газпром

по 236 руб в мае 2007 года, дождались курса 360 руб спустя год, почувствовали что цена идет на 600 руб и благополучно дождались курса в 100 руб в январе 2009 года.

Побуду таким инвестором, посчитаем доходность без сложного процента.

236 руб ( май 2007 год) — спустя 10 лет в 2017 году акции были проданы, ибо сколько можно ждать у моря погоды?

( Читать дальше )

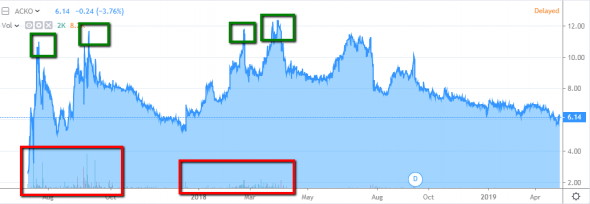

ЦБ выявил мошенническую схему из Челябинска

- 28 мая 2019, 15:00

- |

Что их объединяет?

Они — оба совладельцы компании ОК Финанс:

https://sbis.ru/contragents/7453268383/745301001

Овакимян делал сделки с акциями Аско с 11.07.2017 по 27.04.2018.

ЦБ считает, что сделки были «сами с собой» поддерживали оборот и искажали цену акций:

Но это оказалось цветочки.

Господин Корабинцев вроде как делал «серое ДУ». Набрал денег в управление, нарегал счетов на всех своих родственников, был также счет у его компании «Япи Трейд» и с них совершал сделки друг с другом в различных неликвидах:

ЧЗПСН

ТКСМ

Разгуляй

И даже в ОГК-2

400 сделок, и вуаля, денежки твоих клиентов в размере 120 млн руб на счетах твоих и твоих родственников.

ЦБ в лице Валерия Ляха говорит:

Карабинцев, являясь, по сути, псевдодоверительным управляющим, присвоил деньги со счетов других людей, которыми он управлял, манипулируя для этого акциями

Причем брокеры на это даже не обратили внимания!

ЦБ:

Мы будем проводить работу с профучастниками на предмет того, что их клиенты могут совершать недобросовестные операции, а они этого не выявляют

Источник: https://www.vedomosti.ru/finance/articles/2019/05/22/802177-tsb-obnaruzhil-gruppu-manipulyatorov

Смартлаб рекомендует:

НИКОГДА НЕ ДАВАЙТЕ ДЕНЬГИ В ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал