Избранное трейдера katasma

Моё видение по МРСК-шкам насегодня - 3

- 29 октября 2018, 18:33

- |

На днях раздал почти все остатки МРСК Юга (Ликвидности нет, ато бы всё сдал. А заливать нехочу.) Также сдал всю МРСК Волги (было немного). Никаких МРСК, ранее падения на 30-50% от текущих, покупать не буду. Причины:

1. В Юге кратного роста не жду, ну дадут примерно 0.4млн р ещё чистой прибыли в 4м квартале (оптимистичный прогноз), это 1.5 ярда за год и дивы 1коп. С учётом рисков на росс.рынке, такая див.доходность никого не впечатлит, вижу 8коп по бумаге долгосрочный потолок. А ведь могут и опять слабый квартал повторить, тогда вниз с текущих.

2. Риск допки в Юге никто не отменял. В последнем квартальном отчёте она официально прописана. Ждут только одобрения Россетей. Назначение — снижение долговой нагрузки. Моё мнение — 50 на 50% вероятность, что допка состоится. Такой риск на себя брать не хочу (тогда акцию ниже 5 коп. укатают).

3. Вообще в МРСК жду пересмотра (ухудшения) див.политики. Глава Минэнерго сказал: «Дивиденды не являются приоритетом для Россетей.» Правительство и президент также выступали за вложение денег в инфраструктуру и отказ в инфраструктурных компаниях от дивидендов.

4. Ливинский придумал новый бездивидендный вывод средств из успешных дочек — учения в МРСК Северного Кавказа. У нас в МОЭСК отправляют персонал с техникой туда в командировку. Выполняют ремонты, замену линий электропередач, установку приборов учёта. Всё — материалы, топливо, техника, зарплата командировочному персоналу — за счёт уменьшения прибыли МОЭСК. В этой акции приняли участие все дочки Россетей. Программа помощи Сев.Кавказу рассчитана на много лет, у нас уже составляют графики командировок на следующее лето.

В этом вижу 2 негатива: уменьшение прибыли МРСК, отправляющей персонал и уменьшение необходимости помогать Сев.Кавказу деньгами. А чем меньше нужд Россетей на помощь хромым дочкам, тем меньше ей нужно собирать дивидендов.

5. Вообще, в этом году дивиденды — не драйвер роста. В умы трейдеров уже заложено, что скоро будет обвал рынка в США, и он спровоцирует обвал у нас. Тогда замечательные дивидендные фишки мы сможем купить по цене одного их годового дивиденда. Я в это не очень-то верю (не застал ни один из прошлых кризисов), но вдруг чудо случится? Лучше убрать весь неликвид из портфеля. Не стоят эти лишние 2-3% див.доходности риска упустить сорвать куш.

Фин.отчёты вообще больше не драйвер в МРСК. Что показали МРСК Волги и МОЭСК. При очень хороших результатах (выше ожиданий) весь рост залили. В МРСК ЦП жду того же (хорошей прибыли и падения акций).

Не продаю ЛенэнергоПрефы. Причины:

1. Пересмотр див.политики Россетей и рост капексов не повлияет на них.

2. Мой прогноз ближайших дивидендов по ним: 11-12р, 15-18р, далее несколько (2-3) лет по 20-25р. Далее снижение до 12-15р. На это есть объективные причины.

3. Ликвидны (для меня).

4. Залили бумажку отчаявшиеся. После весеннего разгона на ровном месте. И это хорошо, я подобрал.

5. В общем-то, в электроэнергетике принимают правильные законы и прибыли будут расти. Только делиться ими не будут. А здесь ничего не поделать — «Устав есть устав».

Риск нарушения устава считаю много ниже, чем риск пересмотра див.политики и роста капексов во всех остальных МРСК.

Всё вышесказанное относиться и к ФСК ЕЭС.

PS И ещё, в долгосрок я за Сбербанк. Растущая компания (верю, что подомнёт вместе с ВТБ под себя весь финсектор России), хочет и, самое главное, может платить высокие дивиденды. Перепродан вдвое от справедливой цены. Держу префы на 70% депо, план — 3 года получать дивиденды, затем продать, получив налоговый вычет.

- комментировать

- ★4

- Комментарии ( 15 )

Александр Бутманов: $100+ млн в управлении. Что и как мы делаем?

- 29 октября 2018, 16:58

- |

00:00 Чем занимается команда DTI, сколько денег в управлении. Как торгуют.

03:30 Какие инструменты, какие стратегии?

05:20 Распределение денег между стратегиями

06:50 Доходность и к-т Шарпа 13:00 Где взяли клиентов на $100 млн и какую структуру использует DTI?

15:00 Легального крипто-трейдинга не бывает — ваши деньги под угрозой. Но есть 2 исключения.

17:00 Как легализовать заработанную трейдингом крипту?

20:15 Арбитражная стратегия DTI Crypto

29:00 Как платить налоги с американской биржи?

31:00 Как фильтруются инструменты для алго-торговли в США?

Полное видео по ссылке: play.boomstream.com/j7kAYDms

Все видео конференции: confa.smart-lab.ru

Мой портфель, итог 43 недели 2018

- 28 октября 2018, 22:43

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/500742.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

Распродажи охватили финансовые рынк

- 28 октября 2018, 19:27

- |

На прошлой неделе финансовые рынки охватили распродажи. Наблюдавшийся в последние месяцы рост на рынке акций США сменился в середине октября падением и ростом волатильности.

В эту среду индекс Nasdaq Composite упал на 4,4%, потеряв более 10% с последнего пика в сентябре. В четверг рынок выкупили, но в пятницу распродажи продолжились в плоть до середины торгового дня, но затем вновь участники торгов выкупили часть падения. По тогу недели индекс снизился на 3,8%.

( Читать дальше )

Дивиденды2018.Огорчения

- 28 октября 2018, 17:51

- |

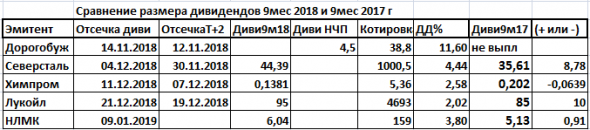

В таблице приведены сравнительные данные по размерам дивидендов за 9м2017 и 9м2018 годов. Как видите, дивиденды за 9м2018 года выше практически по всем обьявленным компаниями дивидендам.

Такая ситуация, безусловно, радует, но настораживает наметившаяся тенденция к снижению цен заказчиками трубной и металлургической продукции.

Конечно же, тон задает самый крупный в России заказчик: Газпром. Цитирую:

Москва. 15 октября 2018г. INTERFAX.RU — Ни один поставщик труб большого диаметра не заявился на тендер «Газпрома» на поставку ТБД для участка Ковыкта-Чаянда экспортного магистрального газопровода в Китай «Сила Сибири», сообщается в материалах системы госзакупок.

В середине сентября ООО «Газпром комплектация» объявило пять запросов предложений на поставку 601,904 тыс. тонн ТБД на общую предельную сумму 47,415 млрд рублей. Получатель груза — заказчик строительства «Силы Сибири» — ООО «Газпром трансгаз Томск». Срок поставки — первый квартал 2020 года.

В понедельник «Газпром» опубликовал протоколы всех пяти закупок: «На участие в запросе предложений заявок не представлено. Комиссия… решила признать запрос предложений несостоявшимся», — говорится во всех пяти протоколах.

Да, тендеры не состоялись по причине низких цен, которые предложил трубникам Газпром, но поставщикам однозначно придется пойти на снижение цен по контрактам

Думаю, что подавляющее большинство заказчиков трубной и металлургической продукции ведут переговоры с нашими металлургами и трубниками о стабилизации и снижении цен. Это начало тенденции по стабилизации и снижению чистой прибыли в этих секторах.

Ещё один сектор, где высокая вероятность стабилизации и снижения дивидендов это компании с госучастием.

На фоне многих факторов, таких как высокие цены на нефть, увеличение ставки НДС и т д бюджет РФ сверстан с профицитом, и такой острой необходимости в получении дивидендов от госкомпаний для его пополнения уже нет.

( Читать дальше )

Степан Демура: "Наших олигархов обнуляют" (свежий семинар)

- 28 октября 2018, 17:12

- |

Все таки налоги на сырьевиков повышены будут?

- 28 октября 2018, 16:45

- |

Рентабельность EBITDA сырьевых компаний:

(ссылка на таблицу)

Распад — высокая рентабельность — временное явление. Цены упадут, снова будет жопа.

Полюс — стабильно высокая рентабельность. В зоне риска.

Алроса, ГМК — по идее тоже могут обложить доп налогом. Только у ГМК есть проблемы Дерипаски.

Металлургов наверное таки трогать не будут, так как там не чистый сырьевой экспорт.

Уралкалий — почему-то не попал в табличку, рентабельность выше 48%.

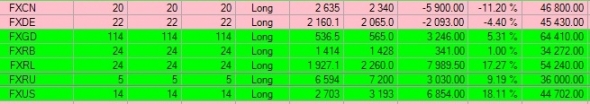

Реальный эксперимент: пассивные портфельные инвестиции с помощью ETF компании Finex на Московской Бирже ч.2

- 28 октября 2018, 16:20

- |

Балансовая стоимость 325.800,00 рублей, или доходность за весь период (чуть меньше года) на уровне 3,5%.

Выводы: конечно, цифры доходности не впечатляют, однако такой подход по моему глубочайшему убеждению на горизонте от пяти лет оставит далеко позади любого активного трейдера. Подход годный, а теперь к ETF'ам компании Finex на Мосбирже добавились похожие продукты от Сбербанка и ITI Capital. Всем желаю успешных долгосрочных инвестиций и повышения уровня финансовой грамотности.

А тем временем, хозяева ФРС наращивают денежную массу

- 28 октября 2018, 15:13

- |

Через какое-то время крупняк набирает подешевевшие активы, отмывает их от крови и говна убитых хомячков и снова тянет цены вверх, насаживая новую добычу на шампуры бестолковой жадности. И такая херня происходит уже более 100 лет. Деньги делают деньги.

Так вот..

Частные банки США (владельцы — клан Ротшильдов с подельниками) продолжают бодро выпускать свои доллары:

За 3 месяца количество долларов в финансовой системе планеты увеличилось на $100 млрд.

2018-08-06 14184.4 2018-08-13 14189.8 2018-08-20 14181.9 2018-08-27 14146.9 2018-09-03 14240.3 2018-09-10 14246.4 2018-09-17 14254.2 2018-09-24 14136.1 2018-10-01 14227.2 2018-10-08 14246.0 2018-10-15 14281.9

Пока деньги поступают в систему, цены будут расти. Текущее падение — это всего лишь выход в кэш крупняка. Будет ли сипа еще ниже? Возможно. Но все отрастет. Держите ухо востро и следуйте за крупняком. Околорыночники называют это «следуйте за трендом»))

Удачных торгов в понедельник!

Северсталь - финансовые результаты

- 28 октября 2018, 13:00

- |

EBITDA за июль — сентябрь сократилась на 12,1% по сравнению с предыдущим кварталом — до $768 млн., но рентабельность по-прежнему остаётся на высоком уровне 37,2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал