Избранное трейдера Trendovik

Бен Бернанке: В 2020 году экономика США свалится с обрыва

- 08 июня 2018, 12:22

- |

zerohedge: Похоже, что Бен Бернанке — клиент Bridgewater.

Напомним, что ранее на этой неделе мы сообщили о том, что в письме от 31 мая “Ежедневные наблюдения” за авторством содиректора Bridgewater Грега Дженсена, разосланного отдельным клиентам, самый большой хедж-фонд в мире дал зловещую и даже леденящую душу оценку текущей экономической и финансовой ситуации в США, и пришел к выводу, что “мы по-медвежьи смотрим почти на все финансовые активы”.

Коллега Рэя Далио перечислил несколько конкретных причин, почему его настрой стал таким беспрецедентно медвежьим, и отметил, что “рынки уже уязвимы, поскольку Федрезерв изымает ликвидность и повышает ставки, создавая дефицит кэша и делая его более привлекательным”. Он также написал о том, что “ценообразование опционов отражает низкий спрос инвесторов на защиту от возможного сдувания экономики, а также указывает на практическую невозможность дефляции, которая с высокой вероятностью проявится в следующем спаде”, но что действительно напугало Bridgewater – это то, что произойдет в 2020 году, когда влияние стимулов Трампа окажется на пике, и развернется в обратном направлении. Вот что написал Дженсен:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

Наталья Орлова (Смешинка) о своем трейдерском пути без См-лба.Вроде-не публиковалось здесь

- 08 июня 2018, 10:16

- |

Пенсия? Ну..ну) или как отомстить государству.

- 07 июня 2018, 13:43

- |

Эпиграф… Ох-ох-ох-ох-ох Что ж я маленьким не сдох? (дюна)

Пошли посты про поколение Y…и я решил вставить в эту тему свои 2 коппейки)

Я ненавижу наше государство…

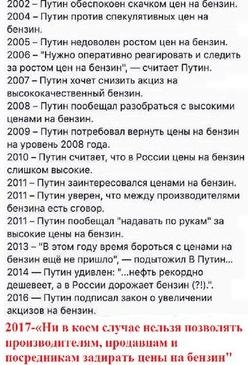

Вы спросите почему? Потому что для нашего государства я кусок говна….лежащий на обочине богом забытой дороги….Потому что на меня всем, за исключением моих родных, глубоко насрать. Потому что я чувствую себя в этом государстве бесправным быдлом. Потому что, для того что бы в этом государстве чего то добиться, нужно дозвониться в прямом эфире не кому-нибудь, а самому царю батюшке, и рассказать о своем горюшке)) Иногда эта ненависть притупляется, но как только я сталкиваюсь с системой ….то все становится на свои места. Стоит мне столкнуться с полицией, судом, детским садом, школой или обратиться в поликлинику, так сразу вспоминаю где я живу и кто я такой.

Соответственно встает вопрос…А как я могу отмстить этой системе?

Я вижу один единственный способ…Это дожить до 100 лет…Дожить до 60 лет и окочуриться, это самый большой подарок государству, который человек может сделать, живя в россии. Я подарки никому делать не хочу….а там как получиться. Я уже денег на жизнь заработал…… скажу больше ….этих денег мне хватит не на одну жизнь. Поэтому с работой как таковой…я завязал. У меня 15 с половиной лет стажа, и накоплено около 70 пенсионных балов. Я пенсию заработал(не знаю зачем, но пусть будет)….и теперь буду терпеливо ждать её прихода. Больше никаких отчислений в пенсионный фонд… Больше никакой наемной работы, ибо любая работа убивает человека и сокращает его жизнь. У меня есть вещи, которые я делаю за деньги, но это я даже близко не могу назвать работой…В мире потребления и зарабатывания денег, нужно быть свободным художником…Любые иные варианты только сокращают жизнь. А менять свою жизнь, свое время на деньги, это самое глупое, чем может заниматься человек.

Желаю всем дожить до 100 лет)

“Умные деньги” готовятся к обвалу фондовых рынков США?

- 06 июня 2018, 11:47

- |

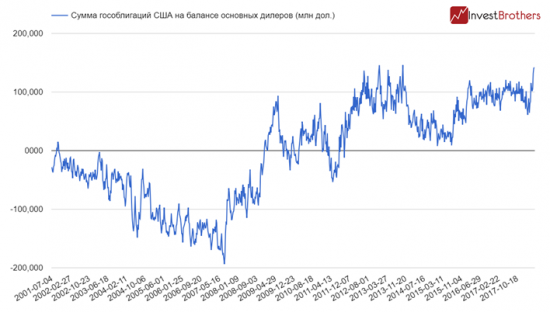

Основные участники долгового рынка США скупают американские государственные облигации.

В прошлый четверг Федеральный резервный банк Нью-Йорка заявил, что 23 основных дилера американских казначейских облигаций держат у себя на балансе бумаги суммой в 141,9 млрд долларов – рекорд с октября 2013 г. и третий по величине объем с 1997 г. Как отметили в агентстве Bloomber, в 2013 г. началось ралли на рынке госдолга США и ставки по 10-летним гособлигациям упали с 3% до 1,5%.

В прошлую пятницу ФРС сообщила, что коммерческие банки США серьезно увеличили свои вложения в облигации Соединенных Штатов, доведя их до 2,52 трлн долларов – рекорд с января 2018 г.

Резюме

Агентство Bloomberg связывает вложения дилеров с возможным ростом стоимости гособлигаций США и падением доходностей по ним.

Однако исторически всплеск покупок со стороны дилеров происходил в кризисные или около кризисные моменты на финансовых рынках США. К примеру, с 2001 по июль 2007 гг. участники рынка продавали “трежериз”. К сентябрю 2007 г. они резко нарастили свои вложения в облигации, то же самое они делали и в момент активного обвала на фондовых рынках: осень 2008 г. – весна 2009 г.

( Читать дальше )

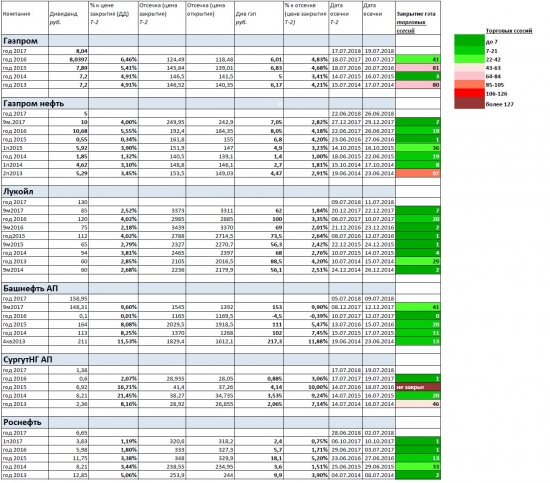

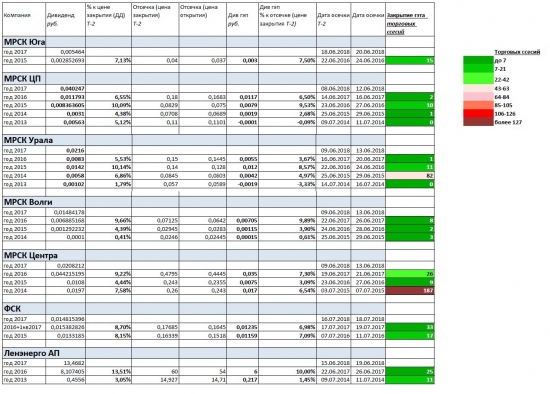

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Кто не понял, тот поймёт или ждём новый поворот.

- 06 июня 2018, 08:35

- |

--------------------

Японский автопроизводитель Nissan объявил о продаже 100 тыс. электромобилей LEAF (первого и второго поколения) в Европе. Продажи по всему миру оцениваются в 320 тыс. единиц.

--------------------

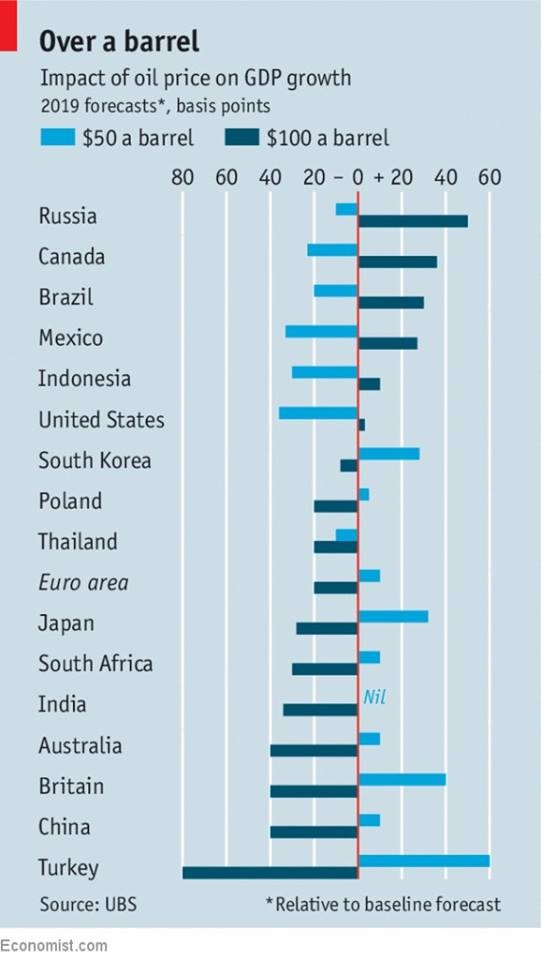

Россия с Канадой среди крупнейших стран получают наибольший положительный эффект на ВВП от роста цен на нефть. Для Турции последствия наихудшие — оценка UBS

Швейцарские UBS, Credit Suisse и Julius заблокировали 1 млрд франков на личных счетах Вексельберга. Также заморожен доступ к принадлежащем ему акциям швейцарских промышленных компаний Sulzer, OC Oerlikon и Schmolz + Bickenbach примерно на такую же сумму.

--------------------

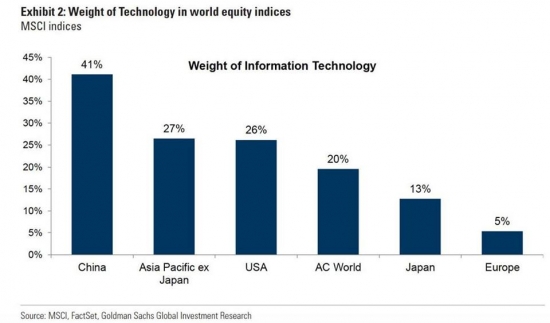

Доля технологических компаний в капитализации индексов регионов. США и Китай в лидерах, Европа безнадёжно отстаёт:

( Читать дальше )

Что-то явно не так пошло у нас с экономикой. Ещё в марте..

- 04 июня 2018, 15:58

- |

( Читать дальше )

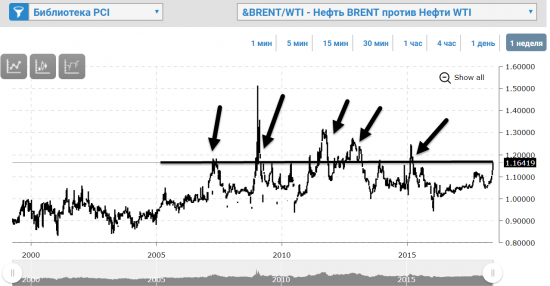

Спред wti-brent на истории и его последствия

- 01 июня 2018, 23:04

- |

Теперь попробуем посмотреть в какие периоды для цен на нефть это происходило:

Как видим такое расширение спреда и соотношения происходит в моменты рынка близкие к ключевым разворотным точкам рынка. Это точка после коррекции 2007 года. Точка перед кризисом 2009. долгосрочные хаи по нефти 2011-2012 годов. И 2015 год когда нефть нащупывала своё дно. Исходя из этих аналогий можно предположить, что нас ждёт сильное движение по нефти. Как правило это было движение противоположное последней короткой сильной тенденции. В настоящее время это рост ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал