Избранное трейдера Сергей Нагель

Респект ФНС

- 02 апреля 2024, 12:12

- |

Оформил сальдирование убытков за 22 год, для чего скачал с сайта ФНС программу и заполнил декларацию за 23 год в электронном виде. Все подтверждающие справки от трех моих брокеров приложил в электронной форме. В самой программе заполнил раздел с заявление на возврат налога. Отправил в наложку через личный кабинет на сайте ФНС. Весь процесс занял около двух часов.

И, о чудо, через пару недель получил на свой счет возврат налога в сумме 108692 р.

Никаких хождений в наложку и сидений в очередях!

Никаких нервов и потерянного времени!

Все супер!

Всем успехов в торгах

в новой реальности.

- комментировать

- 4.6К | ★11

- Комментарии ( 53 )

Сколько стоит выпустить облигации? Миф и реальность

- 31 марта 2024, 10:01

- |

Миф. Мал золотник, да дорог

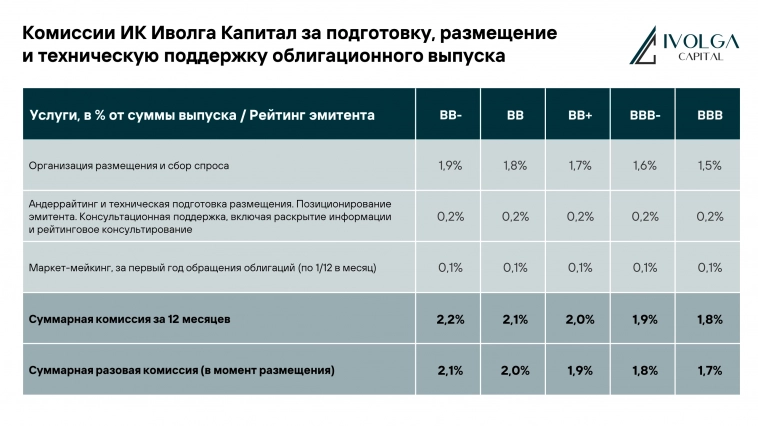

Среди эмитентов часто встречается мнение, что

облигации — это дорого, так как ставка купона, как правило, выше банковского процента, а кроме этого нужно учитывать затраты на получение и поддержание кредитного рейтинга, тарифы Биржи, НРД, ПВО и комиссии организатора выпуска. Общая сумма в итоге выходит неподъемной для МСБ.

Кстати, в 2023 году ИК Иволга Капитал поменяла тарификацию услуг, статьи расходов* приведены в таблице ниже.

Реальность. Облигации — длиннее и предсказуемее кредитов, а чаще не дороже или даже дешевле

Стоимость размещения зависит от многих нюансов, о которых подробно рассказываем в новом видео,включайте:

( Читать дальше )

8 облигаций с ежемесячным начислением купонов

- 11 февраля 2024, 13:19

- |

16 февраля состоится заседание ЦБ по вопросу ключевой ставки. Вероятно ставку оставят на том же уровне. Однако, по заявлениям ЦБ в этом году мы увидим снижение: средняя прогнозное значение от ЦБ на 2024 год составляет 12,5–14,5% годовых. Доходность облигаций скоро может снизиться. Сейчас смотрю на новые выпуски, облигации после выплаты купонов и облигации с ежемесячным купоном. Посмотрим какие есть интересные варианты с ежемесячным начислением. Доходность указана до вычета налогов.

1. Аренза 1Р02

Лизинговая компания для малого бизнеса с фокусом на сделках по покупке оборудования.

Рейтинг: ruВB (эксперт РА)

ISIN: RU000A106GC4

Стоимость облигации: 95,22%

НКД: 4,63 р.

Доходность к погашению: 17,65% (купоны 13%)

Амортизация: да

Дата погашения: 18.06.2026

2. Балтийский лизинг БП8

Лизинговая компания, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника.

Рейтинг: ruA+ (эксперт РА)

ISIN: RU000A106ЕM8

Стоимость облигации: 93,96%

НКД: 7,04 р.

( Читать дальше )

- комментировать

- 18.4К |

- Комментарии ( 15 )

Риски бессрочных облигаций

- 26 января 2024, 10:39

- |

Сегодня мы хотим освежить тему рисков бессрочных облигаций. Ещё их называют «вечными» или «перпами» (от англ. perpetual). В данном посте будем рассматривать «вечные» замещающие облигации «Газпрома» и «Тинькофф», т.к. на сегодняшний день они представляют наибольший интерес. Купить их могут только те инвесторы, у которых есть статус квалифицированного.

Что такое бессрочные облигации

Это такие бумаги, у которых нет даты погашения. В них встроен опцион call и есть даты исполнения этого опциона. В эту дату эмитент имеет право погасить облигации. А может и не гасить. Всё зависит от того, насколько комфортна для эмитента будет новая ставка купона, которая устанавливается после даты опциона call на будущие купонные выплаты.

Такой вид долга является «младшим» по отношению к обычным облигациям или банковским займам. Выплаты купонов по таким бумагам могут отменяться, а сами облигации могут быть списаны при нарушении ковенант (актуально для банков). И такие действия не будут считаться дефолтом, то есть с точки зрения условий всё будет законно.

( Читать дальше )

Как снизить налоги? Инструкция по применению

- 25 января 2024, 11:53

- |

В наш чат PRObonds|LIVE https://t.me/+UHsfqmxEquGnkhA6 приходит много вопросов по налогообложению. И пока брокеры продолжают подсчитывать налоги к удержанию с клиентов, мы решили поговорить с вами о возможностях уменьшения налоговой базы:

— важные правила сальдирования убытков: в каком случае это работает?

— как выглядит схема учета убытков?

— когда и с какими документами идти в налоговую?

— как и когда работает перенос убытка на будущие периоды?

— основные нововведения для инвесторов, торгующих облигациями.

Сегодня, 25 января, в 16:00 @elenabogdanovaa встретится в прямом эфире с генеральным директором ИК Иволга Капитал Денисом Богатыревым @Denis_Bogatyrev

Присоединяйтесь по ссылке

Продуктовая корзина инвестора против официальной инфляции. Месяц 1

- 25 января 2024, 08:46

- |

Официальная инфляция обладает чудесными свойствами изворотливости и даже если она и растет, то кажется, что не так уж и сильно. Я решил посчитать, как в течение года будут вести себя цены на продукты в магазине и будут ли они хоть как-то биться с той кривой инфляции, которую рисует нам Росстат. Каждый месяц будем сравнивать корзину продуктов с официальными данными, погнали!

Продуктовая корзина инвестора

Продуктовая корзина инвестораПокупки буду производить в магазине Ашан. Продуктовая корзина инвестора состоит из 23 позиций, нет излишков, но и на гречке с маслом сидеть не будем. Так сказать, среднестатистический закуп в магазине, если в холодильнике мышь повесилась, и он пустой.

Покупки в январе

Масло подсолнечное рафинированное, литр (Слобода) – 159,49 руб

Молоко нормализованное 3,2%, 0,9 литра (Село Зеленое) – 79,9 руб

Масло сливочное 82,5%, 180 грамм – 179,49 руб

Сметана, 15%, 300 г (Домик в деревне) – 74,96 руб

( Читать дальше )

Таблица по Замещающим облигациям!

- 22 января 2024, 15:25

- |

Курс доллара болтается в районе 88 рублей, но все понимаю, что он смотрит в сторону 100+ и всё ждёт, когда его отпустят, чтобы он полетел покорять новые вершины.

В связи с этим есть смысл начать присматриваться к замещающим облигациям, которые привязаны к курсу доллара, но торгуются к рублю. Если не учитывать волотильность

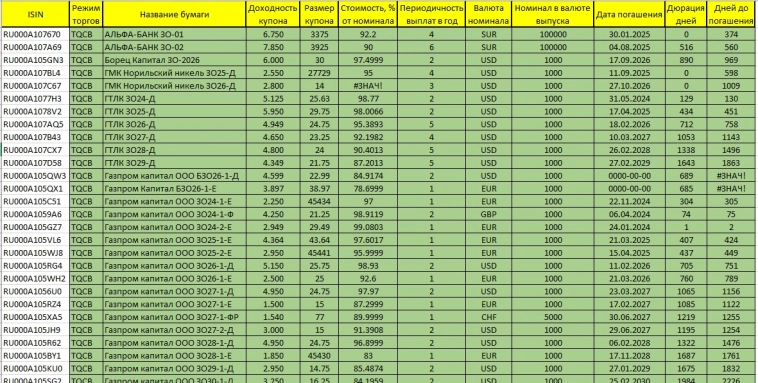

Пара замечаний по таблице:

— SUR- это обозначение рублей

— Периодичность выплат в год сильно скачет из-за разного количества дней. Формулы тут бессильны. Держите в голове, что все облигации платят либо 2, либо 4 раза в год

— В некоторых полях может быть #ЗНАЧ! это значит, что со стороны мосбиржи нет необходимых данных.

— Если дата погашения стоит 0000-00-00, то это также проблема в информации с API мосбиржи

— дюрация в 0 дней по той же причине может появиться

— Теперь буду все таблицы делать с двумя листами: 1 с формулами, а 2 просто текстом, чтобы избежать затруднений связанных с разными версиями excel

Сама таблица в моём телеграм-канале: t.me/filippovich_money

( Читать дальше )

Государственные облигации с плавающим купоном на фоне снижения ставки? ДА!

- 19 января 2024, 16:01

- |

📄 Государственные облигации с плавающим купоном на фоне снижения ставки? ДА!

Государственные облигации с доходностью 15%! ОФЗ 29006.

💪 Сильные стороны выпуска

☑️Доходность выпуска не уступает корпоративным облигациями.

☑️Высокий уровень надежности.

☑️Рост тела облигации может начаться уже после 29 января.

☑️Более высокая защита от снижения ставки к концу года.

☑️Минимальный риск и высокая прогнозируемая доходность.

⭐️ Мнение GIF

Специфика выплат ОФЗ 29006 ориентирует на 15% при погашении. Доходность больше как среди прочих ОФЗ, так и среди некоторых корпоративных выпусков.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Портфель замещающих облигаций: перекладываемся в новые бумаги

- 17 января 2024, 14:55

- |

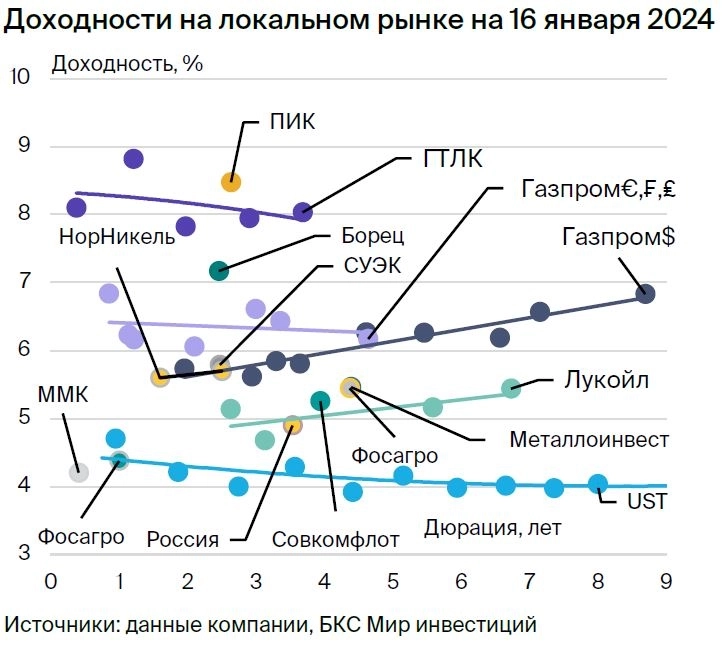

Новогодняя волна замещений еврооблигаций корпоративных эмитентов прошла: ищем, что можно продать, а что — купить.

Главное

• На горизонте полугода меняем ММК с YTM 4,4% на ГТЛК с YTM 8,1%. Кейс Роснано показывает, что 100%-ные госкомпании надежны, и на коротком горизонте важна ликвидность, которая есть у ГТЛК.

• Меняем ФосАгро-25 с YTM 4,4% и ЛУКОЙЛ-26 с 5% на Норникель-25 с 5,6% без потери в кредитном качестве.

• Меняем Газпром-26 и -27 в долларах США на соответствующие выпуски в евро и франках: увеличиваем доходность, ожидаем укрепления евро относительно доллара.

• Меняем СУЭК-26 на Норникель-26: улучшаем кредитное качество и потенциал снижения доходности.

• Меняем Газпром-25, -27, -28 и -29 в долларах США на ГТЛК: ожидаем сокращения разницы в доходностях ГТЛК и Газпрома.

В деталях

Увеличиваем доходность почти в 2 раза, меняя ММК на ГТЛК. Облигации без государственной гарантии от 100%-й госкомпании Роснано с плохим балансом были погашены как в 2022 г., так и в 2023 г. Применяем ту же логику к ГТЛК с лучшим балансом и ликвидностью (денежные средства и погашения лизинга надежных заемщиков), покрывающей обязательства до полугода. Считаем, что лучше переложиться из ММК в ГТЛК: доходность практически удвоится — до 8,1% с 4,4%.

( Читать дальше )

✅ Как я оптимизировал семейный бюджет на 133 тыс ₽

- 17 января 2024, 08:24

- |

Оптимизация личных финансов – это неотъемлемая часть моего финансового планирования. Сегодня я расскажу, каких результатов, и как, удалось получить за 2023 год.

Когда начинаешь углубляться в тему семейного бюджета, рано или поздно понимаешь, что есть 3 базовые аксиомы, придерживаясь которых, с вашими личными финансами все будет в порядке.

Вот, собственно, эти базы:

1. Работа над увеличением доходов;

2. Разумное потребление;

3. Оптимизация личных финансов.

Сегодня, как вы поняли, речь пойдет о третьем пункте. Итак, что же имеется ввиду под понятием «Оптимизация Финансов»? Для меня, это способность управлять денежными средствами таким образом, чтобы на выходе получать максимальную выгоду.

Важно отметить, что здесь речь идет о деньгах, которые находятся в «быстром доступе», то есть средства для повседневных трат, сбережения в легких финансовых инструментах и финансовая подушка безопасности.

Оптимизация, в свою очередь, складывается из трех компонентов:

1) Выгодное место для хранения средств;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал