Избранное трейдера Servise

Долгосрочный прогноз по индексу РТС согласно волновой теории Эллиотта (07.08.2019)

- 08 августа 2019, 13:07

- |

На мой взгляд, движение индекса РТС с максимума 2008 года представляет собой треугольник, в котором, на данный момент, скорее заканчивается, хотя, возможно и закончилась, волна D. Далее должно последовать снижение в волне Е, после завершения которой, как и всего треугольника, рост возобновится.

Разметка схематическая, временные и ценовые уровни могут ей не соответствовать.

Что будет происходить с рублём и в стране во время снижения в волне Е

Подписывайтесь на мой телеграм-канал, чтобы не пропустить что-нибудь интересное

- комментировать

- 3.6К | ★9

- Комментарии ( 32 )

No way out (остатки на счетах). Что делать корпорату с короткой и не очень - ликвидностью?!

- 07 августа 2019, 14:18

- |

Инструменты:

- Депозиты и НСО (неснижаемый остаток)

- Депозит с ЦК и М-Депозиты

- Разномастное РЕПО (КСУ и ЦК)

- Свопы

- Бонды

Остальное уже более «рисковое» с т.з. конечного результата.

Итак, вводная: Высокие остатки и задача разделения ликвидности по срокам.

Основное, что нужно понимать при выборе для себя (здесь под «собой» я понимаю крупный корпоративный бизнес), что поскольку Биржа пока не так (как хотелось бы) «близка» к «непрофучастникам», тема с хеджем/размещение средств выглядит достаточно сомнительно, поскольку непосредственное функционирование (бухгалтерия/налоговая группа/аудит) будет весьма затруднительным, при несущественной разнице в доходе (по сравнению с «классикой» банковского обслуживания).

Реализация очень часто упирается именно в неумение (а зачастую и нежелание) смежных подразделений (которые, скажем так — «обрабатывают данные»). И если говорить о «защите» продукта перед топ-менеджментом (финдиректор и ко), позиция будет достаточно слаба именно из-за доходности (несущественности разницы). Нет, конечно, оговорюсь, что здесь можно выбрать бонды с высокими доходностями, да и вообще (при должном умении) можно построить «пирамиду» — но: риски будут существенно выше (а не надо забывать, что это Корпорат у которого трейдинг/хедж совершенно непрофильная деятельность, о которой многие узнали-то сравнительно недавно) и все это «действо» требует определенного умения (как строить/разбирать, так и учитывать/вычитать/аудировать).

( Читать дальше )

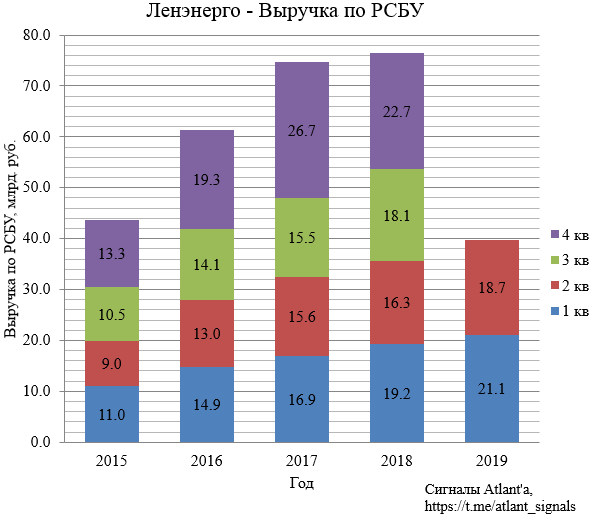

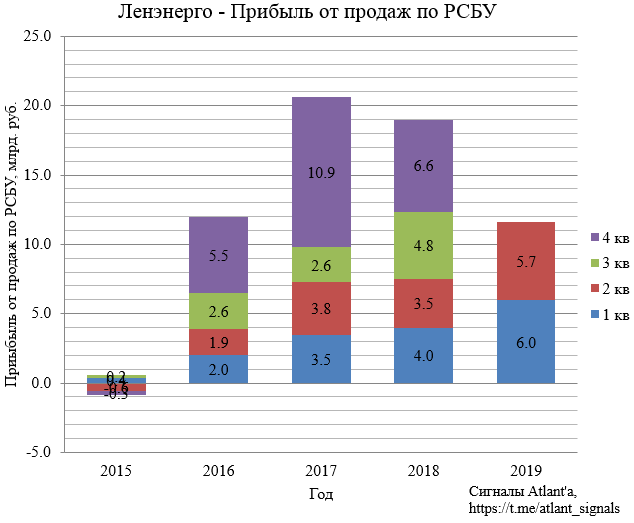

Ленэнерго. Обзор финансовых показателей по РСБУ за 2-ой квартал 2019 года

- 30 июля 2019, 10:17

- |

Рассмотрим подробно основные финансовые показатели и сравним с прогнозом валовой прибыли по основным видам деятельности и чистой прибыли, который я делал в своем обзоре на основании операционных показателей компании. Как в обзоре и ожидалось, акции закрыли дивидендный гэп.

Выручка во 2-ом квартале выросла на 14,7%, а за 6 месяцев на 11,8% относительно прошлого года.

Прибыль от продаж во 2-ом квартале выросла на 60,0%, а за 6 месяцев на 54,4% относительно прошлого года.

( Читать дальше )

Детский мир, как защитный актив

- 11 июля 2019, 15:20

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на Детском мире.

Детский мир — сеть сети розничных магазинов по продаже детской одежды, обуви, колясок, детских сидений, игрушек и других товаров. Компания продает свою продукцию по всей территории России. В 2011 г. компания также открыла фирменный интернет-магазин, где можно заказать детские товары с доставкой. Бренд является самой узнаваемой сетью детских магазинов в стране.

Открытие первого магазина под названием Детский мир состоялось в сентябре 1947 г. в Москве по улице Кирова и был филиалом ЦУМа. Спустя десять лет был открыт «Центральный детский мир» недалеко от станции Лубянка. А уже 10 февраля 2017 г. Детский мир провёл IPO на Московской бирже, старт торгов начался с 85 руб. за акцию.

Финансовые результаты:

( Читать дальше )

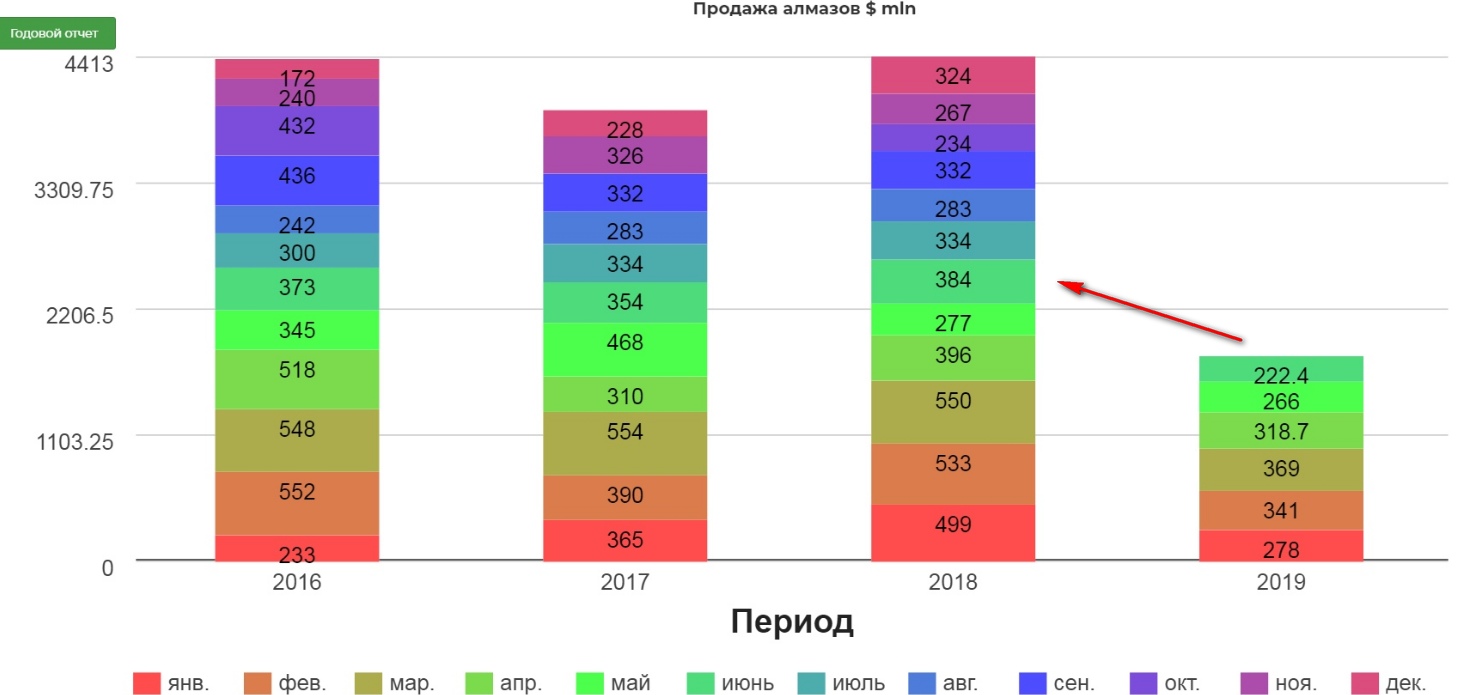

Алроса продажи за 2кв 2019. Серьезный спад

- 10 июля 2019, 15:59

- |

Москва, 10 июля 2019 г. – АЛРОСА, крупнейшая в мире алмазодобывающая компания, сообщает результаты продаж алмазного сырья и бриллиантов в июне и за шесть месяцев 2019 года.

В июне текущего года группа АЛРОСА реализовала алмазно-бриллиантовую продукцию на общую сумму $222,4 млн. Объем продаж алмазного сырья в стоимостном выражении составил $219,3 млн, бриллиантов − $3,1 млн.

Серьезный спад в продажах:

Кто виноват:

( Читать дальше )

Какие компании в принципе на рынке сейчас делают размещения облигаций?

- 21 июня 2019, 12:21

- |

Какие компании в принципе на рынке сейчас делают размещения облигаций?

1. Юнисервис Капитал

2. Солид

3. Ренессанс Капитал

4. БКС

5. ВТБ Капитал

6. Банк Зенит

Кто еще? Хочу знать всех

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

Иностранные брокеры. Плюсы и минусы. Сравнение тарифов.

- 18 июня 2019, 16:26

- |

Оглавление

- 1. В чём смысл работы через иностранного брокера

- 2. В чём приемущества и недостатки иностранных брокерских счетов

- 3. Сравнительная таблица тарифов, плюсов и минусов

- 4. Выводы из таблицы сравнения

- 5. Что иностранные брокеры предложат в будущем?

Брокер на фондовом рынке – это посредник между инвестором и Фондовой биржей. На иностранных фондовых биржах этот принцип тот же, что и в России.

( Читать дальше )

ЛСР - дивидендный аристократ

- 18 июня 2019, 10:42

- |

Теплые воспоминания охватывают меня, когда я открываю котировки акций ЛСР. В апреле 2016 года я впервые познакомился с рынком ценных бумаг, после нескольких провальных спекуляций на акциях QIWI и префах Сургута я купил акции ЛСР по 650 рублей под большие дивиденды. Через 3,5 месяца я лесенкой фиксировал свою первую прибыль на отметке 780 – 900 рублей за акцию.

Мой подход тогда претерпел серьезные изменения:

- Акции покупал только на свои деньги.

- Никаких спекуляций, купил – держи.

- Фундаментальный анализ стоит в основе движения цен на акции.

- Думать своей головой, а не читать чье-то мнение с форумов.

- Покупать акции под большие дивиденды.

Затем я познакомился с книгой от компании Арсагера «Заметки в инвестировании». Увидел выступление Элвиса на конференции Смартлаба, прочитал ряд книг по фундаментальному анализу. Все это помогло мне подтвердить свои изначальные выводы и сформировать со временем свой подход к инвестициям.

И вот, спустя уже 3 года я снова купил акции ЛСР под большие дивиденды и индексную переоценку.

( Читать дальше )

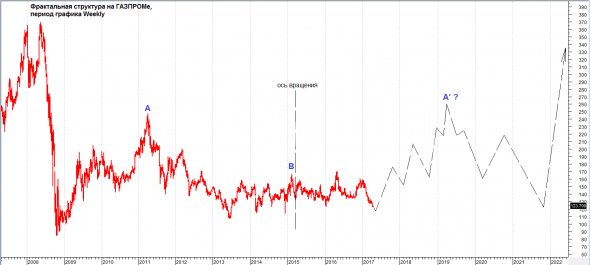

ГАЗПРОМ ао. Долгосрочный сценарий.

- 14 июня 2019, 12:49

- |

Коротко про перспективы акций ГАЗПРОМа.

Два года назад я описывал долгосрочный сценарий по бумаге. Не вдаваясь в детали, он рабочий — бумага двигается в его рамках:

Что имеем сейчас:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал