stanislava

Финальный дивиденд ЛУКОЙЛа может быть на уровне 115 руб./акцию.

- 09 декабря 2016, 13:33

- |

Акционеры ЛУКОЙЛа утвердили выплату почти 40% прибыли на дивиденды за 9 мес. - НЕЙТРАЛЬНО

ПромсвязьбанкДивидендная доходность промежуточных дивидендов оценивается в 2,2%. По нашим оценкам, финальный дивиденд может быть на уровне 115 руб./акцию. Что дает суммарные выплаты по итогам года в 190 руб./акцию, а их доходность в 5,6-5,7%. При этом в целом коэффициент выплат (доля от чистой прибыли) может быть порядка 40-43%.

- комментировать

- 2

- Комментарии ( 0 )

Polymetal выплатит акционерам 0,38 долл./акцию с учетом промежуточных дивидендов в 2016 году и ожидаемых финальных выплат.

- 09 декабря 2016, 13:22

- |

Polymetal выплатит спецдивиденды $0,15 на акцию, общая сумма — $64 млн - НЕЙТРАЛЬНО

ПромсвязьбанкИсходя из текущей рыночной стоимости акций компании, дивидендная доходность специальных дивидендов может быть на уровне 1,5%. Надо отметить, что изначально спецдивиденд ожидался чуть выше – около 100 млн долл., но видимо был скорректирован из-за падения цен на золото. В целом, с учетом промежуточных дивидендов в 2016 году и ожидаемых финальных выплат Polymetal может выплатить акционерам 0,38 долл./акцию, что составляет порядка 34% от прогнозируемой чистой прибыли и дает дивидендную доходность в 3,8-3,9%.

Аналитики рассматривают увеличение инвестиционной программы Газпрома негативно, т.к. это снижает ожидаемый FCF.

- 09 декабря 2016, 13:08

- |

Инвестпрограмма Газпрома на 2017 г. — 900 млрд руб., на 2018 г. и 2019 г. - по триллиону рублей - НЕГАТИВНО

ПромсвязьбанкНа 2016 год инвестиционная программа Газпрома была утверждена на уровне 842 млрд руб. и пересмотрена в сторону повышения до 853 млрд руб. Таким образом, относительно 2016 года CAPEX монополии в 2017 году может вырасти на 5,5%, а в 2018 году рост ожидается еще более существенным (на 11,1% к 2017 году). Рост инвестиций, на наш взгляд, может быть связан с активизацией строительства Турецкого потока. В целом, увеличение инвестиционной программы можно рассматривать с негативной точки зрения, т.к. это снижает ожидаемый FCF Газпрома.

Улучшение динамики продаж автомобилей в начале 2017 г. может продолжиться.

- 09 декабря 2016, 12:13

- |

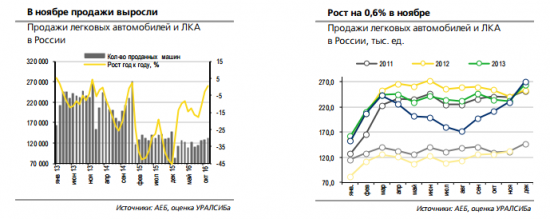

В ноябре продажи выросли на 0,6% год к году. По данным Ассоциации европейского бизнеса, в ноябре продажи новых легковых автомобилей и ЛКА в России увеличились на 0,6% (здесь и далее – год к году) до 132 тыс. автомобилей, а за 11 мес. 2016 г. показатель снизился на 12,0% до 1 280 тыс. автомобилей.

Продажи – на многолетнем минимуме. Темпы снижения объемов продаж новых автомобилей начали сокращаться с августа 2016 г., а в ноябре, впервые с декабря 2014 г., рынок вырос. В то же время сейчас продажи находятся на многолетнем минимуме и в этом году показали худший результат ноября c 2010 г.

Улучшение динамики продаж в начале 2017 г. продолжится. Укрепление рубля и отложенный спрос являются одними из факторов поддержки продаж. Учитывая низкую базу 1 кв. 2016 г., улучшение динамики продаж в начале 2017 г. может продолжиться.

Инвестпрограмма Газпрома 2018–2019 гг., вероятно, будет на 40–50% рекордных уровней 2013–2015 гг.

- 09 декабря 2016, 11:49

- |

Инвестиции в будущем году могут составить 900 млрд руб. Как сообщил Интерфакс, вчера правление Газпрома рассматривало программу инвестиций на 2017– 2019 гг., которая затем должна быть утверждена советом директоров. По данным источника агентства, инвестпрограмма на 2017 г. составит 900 млрд руб. (13,8 млрд долл. по курсу 65 руб./долл.), на 2018–2019 гг. – около триллиона рублей в год (15,4 млрд долл.).

Однако в 2018-2019 гг. инвестиции в рублевом выражении могут вернуться к историческим максимумам. Как правило, плановые объемы инвестпрограммы касаются только газового бизнеса и не включают Газпром нефть и энергетические активы. При этом динамика капвложений в газовом сегменте определяет общую динамику инвестиций группы Газпром. Размер утвержденной инвестпрограммы на 2016 г. – 853 млрд руб., что на 19% ниже планового объема на 2015 г. При росте капвложений на 6% в 2017 г. они останутся ниже, чем в 2011–2015 гг., однако выход на уровень 1 трлн руб. приблизит рублевый объем капвложений к высоким показателям 2013–2015 гг., от 1,03 до 1,05 трлн руб.

( Читать дальше )

Аналитики ожидают увеличения притока средств в акции НЛМК со стороны индексных фондов

- 09 декабря 2016, 10:35

- |

НЛМК: ВЛАДИМИР ЛИСИН ПРОДАЕТ 1,5% АКЦИЙ

После сделки доля Владимира Лисина в компании снизится до 84%. Рыночная стоимость акций составила приблизительно 10,8 млрд руб. или 170 млн долл.

По мнению аналитиков АТОНа

Время для размещения, на наш взгляд, было выбрано идеально. Акции «НЛМК» торгуются на многолетних максимумах, и за счет ряда факторов (таких как избрание Трампа, растущие цены на сталь в Китае) рынок был готов заплатить премии — по нашим оценкам, акции торговались близко к отметке 6,5x по мультипликатору EV/EBITDA против недавних уровней ниже 6x. Увеличение количества акций в свободном обращении повышает шансы на включение в индекс MSCI Russia (пока из российских сталелитейных компаний в индекс входит только «Северсталь»), что должно потенциально повысить ликвидность и увеличить приток средств в акции со стороны индексных фондов. Цена размещения неизвестна, но мы ожидаем, что котировки подрастут после размещения. ПОЗИТИВНО, на наш взгляд.

Продажи автомобилей «АвтоВАЗ» в ноябре выросли (первый месяц за последние два года).

- 09 декабря 2016, 10:17

- |

ПРОДАЖИ АВТОМОБИЛЕЙ В НОЯБРЕ ВЫРОСЛИ НА 0,6% Г/Г – ВПЕРВЫЕ ЗА ПОСЛЕДНИЕ ДВА ГОДА

В октябре было продано 132 346 автомобилей, а за 11М16 — 1,28 млн автомобилей (-12% г/г). Продажи «АвтоВАЗ» снизились на 2,8% г/г за 11M16, но выросли на 18% г/г в ноябре. Продажи марок Sollers продемонстрировали хорошую динамику: продажи «УАЗ» выросли на 1,2% за 11M16 и остались неизменными м/м, продажи Ford выросли на 7,1% и 12,6% соответственно, продажи легковых автомобилей «ГАЗ» увеличились на 4,8% и 17,8% соответственно.

По мнению аналитиков АТОНа

Ноябрь — первый месяц за последние два года, когда продажи автомобилей продемонстрировали небольшой рост. Еще один хороший признак того, что российская экономика начинает восстанавливаться. Статистика поддержит акции автопроизводителей, но не станет краткосрочным катализатором.

Газпром вернулся к проекту «Турецкий поток»

- 09 декабря 2016, 09:56

- |

ГАЗПРОМ НАЧНЕТ СТРОИТЕЛЬСТВО ТУРЕЦКОГО ПОТОКА ВО 2П17

«Газпром» подписал контракт со швейцарской Allseas Group на строительство первой нитки трубопровода «Турецкий поток». В контракте предусмотрена возможность прокладки второй нитки. Allseas проложит 900 км трубопровода по дну Черного моря, работы начнутся во 2П17. «Газпром» самостоятельно оплатит все расходы, связанные с подводной частью «Турецкого потока». Стоимость контракта пока не раскрывается. Первая нитка мощностью 15,75 млрд куб м в год будет предназначена исключительно для турецкого рынка, по второй нитке российский газ будет поставляться в Европу в обход украинского транзита.

По мнению аналитиков АТОНа

Новость предполагает, что «Газпром» в конечном итоге вернулся к проекту «Турецкий поток» (который был заморожен после того, как Турция сбила российский военный самолет). Мы считаем новость НЕЙТРАЛЬНОЙ на настоящий момент.

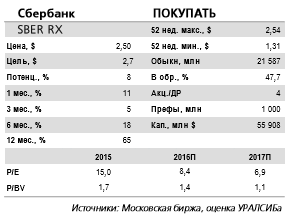

Потенциал роста цен на акции Сбербанка сохраняется.

- 08 декабря 2016, 16:16

- |

Маржа снизилась, но выручку поддержали непроцентные доходы. Вчера Сбербанк опубликовал финансовую отчетность за ноябрь по РСБУ. Чистая прибыль почти не изменилась (здесь и далее – месяц к месяцу), и ROAE также остался, по сути, прежним м – 23%. ЧПМ, по нашим оценкам, упала на 40 б.п. до 6%, а чистый процентный доход снизился на 6%. При этом операционный доход вырос на 3% за счет увеличившихся комиссионного и торгового доходов. Банк немного сократил расходы, а отношение Расходы/Доходы опустилось ниже 31% (в декабре показатель, скорее всего, вырастет).

Стоимость риска ниже октябрьского уровня, несмотря на ослабление рубля. Стоимость риска уменьшилась до 1,7% с 2,3% в октябре, хотя рубль несколько подешевел за отчетный месяц. Доля просрочки также снизилась (на 10 б.п. до 2,8%). В ноябре впервые за несколько месяцев вырос объем корпоративных кредитов. Так, в номинальном выражении он увеличился на 2,2%, а за вычетом переоценки – на 1,1% (благодаря рублевым кредитам). Впрочем, с начала года сокращение портфеля составляет все еще более 3%. Розничные кредиты выросли на 0,5%, с начала года – на 4,4%

( Читать дальше )

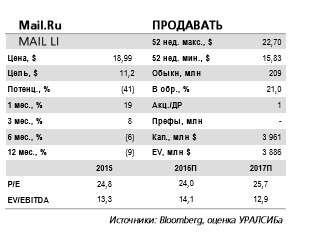

Акции Mail.Ru фундаментально переоценены

- 08 декабря 2016, 15:46

- |

Проект «Mail.Ru для бизнеса» перезапущен. Mail.Ru Group перезапустила проект «Mail.Ru для бизнеса», объединив все сервисы для B2B-клиентов на одной платформе, сообщает сегодня ComNews. В результате B2Bклиенты компании в конечном итоге должны получить возможность работать с сервисами в едином интерфейсе и использовать единый биллинг и общие настройки

Доля доходов от B2B в настоящее время ничтожно мала.

В настоящее время основные доходы компании генерируются в трех основных сегментах (онлайн-реклама, онлайн-игры и услуги в соцсетях), которые за девять месяцев этого года обеспечили более 99% выручки. В то же время позиции Mail.Ru как одного из основных игроков российского интернет-рынка дают возможности для развития B2B-направления в дополнение к традиционным сегментам. Основной конкурент компании, Яндекс, также ведет в настоящее время закрытое бета-тестирование сервиса для B2B-клиентов «Яндекс.Коннект».

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания