SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Алроса - спрос на алмазы вряд ли будет таким же сильным, как в 2016 г., однако он остается достаточно высоким по сравнению с 2015 г.

- 17 мая 2017, 11:16

- |

Продажи алмазов De Deers в четвертом цикле упали до $520 млн

По предварительным данным, продажи в четвертом цикле упали на 11% с $586 млн в предыдущем цикле и на 18% с $636 млн за аналогичный период прошлого года. Компания отметила, что наблюдает стабильный спрос на необработанные алмазы, несмотря на начало традиционно более спокойного сезона. De Deers обычно проводит 10 торговых сессий по продаже необработанных алмазов в год.

По предварительным данным, продажи в четвертом цикле упали на 11% с $586 млн в предыдущем цикле и на 18% с $636 млн за аналогичный период прошлого года. Компания отметила, что наблюдает стабильный спрос на необработанные алмазы, несмотря на начало традиционно более спокойного сезона. De Deers обычно проводит 10 торговых сессий по продаже необработанных алмазов в год.

Результаты, хотя и оказались слабее и в годовом, и в квартальном сопоставлении, все же заметно лучше, чем ранее объявленные результаты Алросы (апрельские продажи упали на 44% м/м до $310 млн), и мы считаем, что они могут поддержать российского производителя алмазов. Первые месяцы года показывают, что спрос вряд ли будет таким же сильным, как в 2016, однако он остается достаточно высоким по сравнению с 2015АТОН

- комментировать

- ★2

- Комментарии ( 0 )

Бизнес-модель Группы ПИК представляется сильной и устойчивой в случае экономических трудностей

- 16 мая 2017, 18:26

- |

День недвижимости Атона

Итоги встречи с инвестовами

Группа ПИК: Александр Прыгунков операционный директор, Александр Титов финансовый директор, Александр Должич советник президента, Полина Куршецова представитель департамента по работе с инвесторами.

Приобретение Мортона. Группа ПИК приобрела Мортон в конце прошлого года. Какова была причина для сделки? Во-первых, Группа приобрела основного конкурента, чьи проекты конкурировали с проектами ПИКа. В некоторых случаях между компаниями велись ценовые войны. После приобретения Мортона, ГК ПИК смогла отказаться от применения дисконтов к цене и сократить административные и маркетинговые расходы объединенной компании. В дополнение Группа ПИК получила земельный банк объемом 4,6 млн кв м, в основном, в Московской области и самый современный домостроительный комбинат, построенный недавно в Наро-Фоминске, общей мощностью 550 000 кв м. Все функции по управлению, продажам и строительству переведены из Мортона в Группу ПИК, бренд Мортон больше не используется, и все дома в настоящее время продаются под брендом ПИК. Долг Мортона был рефинансирован на более выгодных условиях. В настоящий момент ведутся переговоры с поставщиками относительно более благоприятных условий закупок, поскольку бизнес ПИК существенно увеличился.

( Читать дальше )

Итоги встречи с инвестовами

Группа ПИК: Александр Прыгунков операционный директор, Александр Титов финансовый директор, Александр Должич советник президента, Полина Куршецова представитель департамента по работе с инвесторами.

Приобретение Мортона. Группа ПИК приобрела Мортон в конце прошлого года. Какова была причина для сделки? Во-первых, Группа приобрела основного конкурента, чьи проекты конкурировали с проектами ПИКа. В некоторых случаях между компаниями велись ценовые войны. После приобретения Мортона, ГК ПИК смогла отказаться от применения дисконтов к цене и сократить административные и маркетинговые расходы объединенной компании. В дополнение Группа ПИК получила земельный банк объемом 4,6 млн кв м, в основном, в Московской области и самый современный домостроительный комбинат, построенный недавно в Наро-Фоминске, общей мощностью 550 000 кв м. Все функции по управлению, продажам и строительству переведены из Мортона в Группу ПИК, бренд Мортон больше не используется, и все дома в настоящее время продаются под брендом ПИК. Долг Мортона был рефинансирован на более выгодных условиях. В настоящий момент ведутся переговоры с поставщиками относительно более благоприятных условий закупок, поскольку бизнес ПИК существенно увеличился.

( Читать дальше )

Ожидаем существенного улучшения финансовых результатов ЛСР, рентабельности и денежных потоков в 2017-2018

- 16 мая 2017, 18:04

- |

День недвижимости Атона

Итоги встречи с инвесторами

Группа ЛСР: Илья Романов управляющий директор по Московскому региону; Юрий Ильин директор по работе с инвесторами и связям с общественностью.

Прогноз на 2017/18. Группа ЛСР подтвердила свой прогноз продаж в 2017 год на уровне 770 тыс кв м (+13% г/г), несмотря на довольно слабые результаты за 1К17, опубликованные месяц назад. В дальнейшем продажи ускорятся в связи с запуском второй очереди проекта ЖК Лучи (100 000 кв м) и тремя новыми домами в ЖК ЗИЛАРТ (около 100 000 кв м). Снижение ставок по ипотеке до менее 10% поддержит этот тренд. В настоящий момент до 50-60% продаж в сегменте масс-маркет осуществляется с использованием ипотеки против 43% в конце прошлого года. Денежный поток от операционной деятельности Группы окажется умеренно позитивным в 2017, а ЗИЛАРТ начнет генерировать положительный операционный денежный поток с 2018, что еще больше увеличит общий денежный поток Группы. Долговая нагрузка компании к концу 2017 не превысит 2.0x по показателю чистый долг/EBITDA. В 2018 компании предстоит погасить обязательства на сумму 6,5 млрд руб., что представляется комфортным уровнем.

( Читать дальше )

Итоги встречи с инвесторами

Группа ЛСР: Илья Романов управляющий директор по Московскому региону; Юрий Ильин директор по работе с инвесторами и связям с общественностью.

Прогноз на 2017/18. Группа ЛСР подтвердила свой прогноз продаж в 2017 год на уровне 770 тыс кв м (+13% г/г), несмотря на довольно слабые результаты за 1К17, опубликованные месяц назад. В дальнейшем продажи ускорятся в связи с запуском второй очереди проекта ЖК Лучи (100 000 кв м) и тремя новыми домами в ЖК ЗИЛАРТ (около 100 000 кв м). Снижение ставок по ипотеке до менее 10% поддержит этот тренд. В настоящий момент до 50-60% продаж в сегменте масс-маркет осуществляется с использованием ипотеки против 43% в конце прошлого года. Денежный поток от операционной деятельности Группы окажется умеренно позитивным в 2017, а ЗИЛАРТ начнет генерировать положительный операционный денежный поток с 2018, что еще больше увеличит общий денежный поток Группы. Долговая нагрузка компании к концу 2017 не превысит 2.0x по показателю чистый долг/EBITDA. В 2018 компании предстоит погасить обязательства на сумму 6,5 млрд руб., что представляется комфортным уровнем.

( Читать дальше )

Долговая нагрузка Полюса снизится, если средства от продажи акций будут использованы для погашения кредитов

- 16 мая 2017, 16:59

- |

PGIL обсуждает продажу 15% Полюса стратегическому инвестору

PGIL, материнская компания ПАО Полюс, обсуждает продажу 15% акций последнего консорциуму китайских инвесторов во главе с сообщил Коммерсант. Предполагается, что инвестор приобретет 10% и получит колл-опцион еще на 5% на год с 10-процентной премией к цене первого пакета. Общая сумма сделки оценивается в 1,4 млрд долл.

PGIL, материнская компания ПАО Полюс, обсуждает продажу 15% акций последнего консорциуму китайских инвесторов во главе с сообщил Коммерсант. Предполагается, что инвестор приобретет 10% и получит колл-опцион еще на 5% на год с 10-процентной премией к цене первого пакета. Общая сумма сделки оценивается в 1,4 млрд долл.

Долговая нагрузка компании снижается. Чистый долг Полюса на конец 1 кв. 2017 г. составлял 3,1 млрд долл. За год он снизился на 340 млн долл., а долговая нагрузка (Чистый долг/EBITDA за 12 мес.) с 2,5 до 2,0. Основная часть долга компании приходится на кредит Сбербанка, привлеченный PGIL для выкупа акций. Если средства от продажи акций будут использованы для погашения кредитов, то долговая нагрузка еще снизится, что гарантирует выплату дивидендов (поскольку дивидендная политика компании предусматривает выплату дивидендов в размере 30% от EBITDA, но только в том случае, если Чистый долг/EBITDA не превышает 2,5).Уралсиб

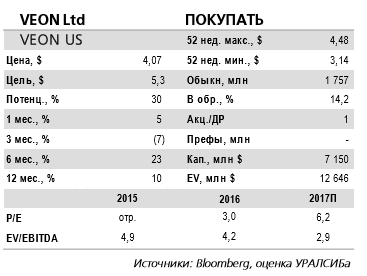

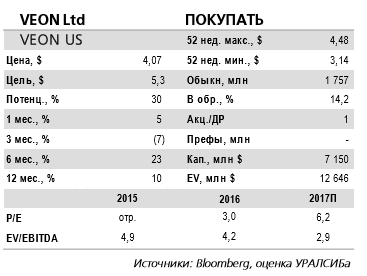

Veon - новость о перераспределении частот в Узбекистане подтверждает, что присутствие в среднеазиатском регионе сопряжено со значительными рисками

- 16 мая 2017, 16:35

- |

Перераспределение частот в Узбекистане может привести к дополнительным расходам

Узбекская «дочка» Veon может лишиться около половины частотного спектра. Министерство по развитию информационных технологий и коммуникаций Узбекистана приняло решение о перераспределение радиочастот в диапазоне 900/1800 МГц, об этом сообщил вчера Интерфакс. К 1 октября нынешнего года частотный спектр в указанном диапазоне должен быть поровну поделен между действующими GSM-операторами. В итоге Unitel, дочерняя компания Veon (VEON US – ПОКУПАТЬ), потеряет 49,2% имеющегося у нее частотного ресурса. Unitel уже заявила, что намерена оспорить решение о перераспределении частот через суд.

Расходы на переоснащение сети могут составить около 60 млн долл. … В случае потери части частотного спектра Unitel придется потратить около 60 млн долл. на переоснащение сети, чтобы сохранить качество услуг связи на текущем уровне. Unitel является крупнейшим оператором мобильной связи в Узбекистане с долей рынка по абонентам около 45%. В 1 кв. 2017 г. Unitel обеспечила 7% консолидированной выручки и 9% консолидированной OIBDA Veon.

( Читать дальше )

Узбекская «дочка» Veon может лишиться около половины частотного спектра. Министерство по развитию информационных технологий и коммуникаций Узбекистана приняло решение о перераспределение радиочастот в диапазоне 900/1800 МГц, об этом сообщил вчера Интерфакс. К 1 октября нынешнего года частотный спектр в указанном диапазоне должен быть поровну поделен между действующими GSM-операторами. В итоге Unitel, дочерняя компания Veon (VEON US – ПОКУПАТЬ), потеряет 49,2% имеющегося у нее частотного ресурса. Unitel уже заявила, что намерена оспорить решение о перераспределении частот через суд.

Расходы на переоснащение сети могут составить около 60 млн долл. … В случае потери части частотного спектра Unitel придется потратить около 60 млн долл. на переоснащение сети, чтобы сохранить качество услуг связи на текущем уровне. Unitel является крупнейшим оператором мобильной связи в Узбекистане с долей рынка по абонентам около 45%. В 1 кв. 2017 г. Unitel обеспечила 7% консолидированной выручки и 9% консолидированной OIBDA Veon.

( Читать дальше )

ВТБ - прогноз ЧПМ повышен, но прогноз роста кредитования может оказаться слишком оптимистичным.

- 16 мая 2017, 16:07

- |

Результаты за 1 кв. 2017 г. по МСФО: перспективы для маржи стали чуть лучше

Корпоративный портфель почти не изменился, если не учитывать переоценку. Вчера ВТБ представил отчетность за 1 кв. 2017 г. по МСФО. Чистая прибыль оказалась всего на 2% ниже нашего прогноза и при этом на 11% выше консенсусного, а ROAE составил ожидавшиеся нами порядка 8%. Банк заработал почти 28 млрд руб. рекордный уровень для первого квартала за всю историю этой финансовой группы, что в аннуализированном выражении предполагает превышение годового прогноза менеджмента на 10%. За квартал как корпоративный, так и розничный сегменты оказались в плюсе, на розничный бизнес пришлось порядка 70% прибыли. Чистая процентная маржа повысилась на 30 б.п. за квартал до 4,1% (мы ожидали роста примерно на 20 б.п.) благодаря продолжающемуся снижению стоимости фондирования. Превзошел ожидания и суммарный прочий доход, который примерно вдвое превысил наш и консенсусный прогноз; впрочем, его вклад в выручку ограничился 7% против 13% в 4 кв. 2016 г. Динамика кредитного портфеля была близка к нашим прогнозам корпоративные кредиты снизились примерно на 3% (но остались практически на уровне конца года за вычетом переоценки), розничные выросли на 2,4%.

( Читать дальше )

Корпоративный портфель почти не изменился, если не учитывать переоценку. Вчера ВТБ представил отчетность за 1 кв. 2017 г. по МСФО. Чистая прибыль оказалась всего на 2% ниже нашего прогноза и при этом на 11% выше консенсусного, а ROAE составил ожидавшиеся нами порядка 8%. Банк заработал почти 28 млрд руб. рекордный уровень для первого квартала за всю историю этой финансовой группы, что в аннуализированном выражении предполагает превышение годового прогноза менеджмента на 10%. За квартал как корпоративный, так и розничный сегменты оказались в плюсе, на розничный бизнес пришлось порядка 70% прибыли. Чистая процентная маржа повысилась на 30 б.п. за квартал до 4,1% (мы ожидали роста примерно на 20 б.п.) благодаря продолжающемуся снижению стоимости фондирования. Превзошел ожидания и суммарный прочий доход, который примерно вдвое превысил наш и консенсусный прогноз; впрочем, его вклад в выручку ограничился 7% против 13% в 4 кв. 2016 г. Динамика кредитного портфеля была близка к нашим прогнозам корпоративные кредиты снизились примерно на 3% (но остались практически на уровне конца года за вычетом переоценки), розничные выросли на 2,4%.

( Читать дальше )

Газпром - ожидаем дивиденды в диапазоне 25-35% прибыли по МСФО.

- 16 мая 2017, 15:40

- |

Рекомендация по дивидендам ожидается 18 мая, коэффициент ниже 50% по МСФО

Дивиденд Газпрома может быть уменьшен с учетом неденежной прибыли. Вчера президент РФ Владимир Путин заявил, что норма о выплате госкомпаниями дивидендов в размере 50% от чистой прибыли по МСФО еще не утвержденный проект решения правительства. В частности, по словам президента, значительная часть прибыли Газпрома по МСФО является бумажной, и ей не соответствует реальный денежный поток. Вчера также стало известно, что заседание совета директоров Газпрома было перенесено с 16 на 18 мая.

Скорректированный дивиденд; выше 10 руб., доходность 8%. По-видимому, под бумажной прибылью подразумевалась прибыль от курсовых разниц в составе финансовых доходов и расходов. За 2016 г. ее сальдированное значение составило 454 млрд руб. (6,8 млрд долл.), а чистая прибыль акционеров Газпрома 952 млрд руб. (14,2 млрд долл.). При этом операционный денежный поток составил 1,7 трлн руб. (23,4 млрд долл.), СДП 202 млрд руб. (3,0 млрд долл.). Возможно, что совет директоров Газпрома вычтет прибыль от курсовых разниц из чистой прибыли для определения дивидендной базы. В этом случае выплаты окажутся на уровне 50% от 498 млрд руб., то есть 249 млрд руб., или 10,5 руб./акция с доходностью около 8%.

( Читать дальше )

Дивиденд Газпрома может быть уменьшен с учетом неденежной прибыли. Вчера президент РФ Владимир Путин заявил, что норма о выплате госкомпаниями дивидендов в размере 50% от чистой прибыли по МСФО еще не утвержденный проект решения правительства. В частности, по словам президента, значительная часть прибыли Газпрома по МСФО является бумажной, и ей не соответствует реальный денежный поток. Вчера также стало известно, что заседание совета директоров Газпрома было перенесено с 16 на 18 мая.

Скорректированный дивиденд; выше 10 руб., доходность 8%. По-видимому, под бумажной прибылью подразумевалась прибыль от курсовых разниц в составе финансовых доходов и расходов. За 2016 г. ее сальдированное значение составило 454 млрд руб. (6,8 млрд долл.), а чистая прибыль акционеров Газпрома 952 млрд руб. (14,2 млрд долл.). При этом операционный денежный поток составил 1,7 трлн руб. (23,4 млрд долл.), СДП 202 млрд руб. (3,0 млрд долл.). Возможно, что совет директоров Газпрома вычтет прибыль от курсовых разниц из чистой прибыли для определения дивидендной базы. В этом случае выплаты окажутся на уровне 50% от 498 млрд руб., то есть 249 млрд руб., или 10,5 руб./акция с доходностью около 8%.

( Читать дальше )

МГТС - дивидендные выплаты будут осуществляться из нераспределенной прибыли

- 16 мая 2017, 15:19

- |

МГТС может выплатить по итогам 2016 г. 233 рубля на акцию, всего — 22,2 млрд рублей

Совет директоров МГТС рекомендовал годовому собранию акционеров направить на выплату дивидендов по итогам 2016 года 22,18 млрд рублей, говорится в сообщении компании. Выплаты на обыкновенные и привилегированные акции составят 233 рубля на бумагу. Суммарные выплаты на обыкновенные акции — 18,572 млрд рублей, на «префы» — 3,6 млрд рублей. Дата закрытия реестра акционеров (держателей акций компании), имеющих право на участие в годовом собрании акционеров — 29 мая 2017 года. Дата, на которую определяются лица, имеющие право на получение дивидендов — 13 июля 2017 года.

Совет директоров МГТС рекомендовал годовому собранию акционеров направить на выплату дивидендов по итогам 2016 года 22,18 млрд рублей, говорится в сообщении компании. Выплаты на обыкновенные и привилегированные акции составят 233 рубля на бумагу. Суммарные выплаты на обыкновенные акции — 18,572 млрд рублей, на «префы» — 3,6 млрд рублей. Дата закрытия реестра акционеров (держателей акций компании), имеющих право на участие в годовом собрании акционеров — 29 мая 2017 года. Дата, на которую определяются лица, имеющие право на получение дивидендов — 13 июля 2017 года.

В 2016 году чистая прибыль МГТС составила (без учета переоценки финансовых вложений) 12,6 млрд руб. У компании нет четкой дивидендной политики, но исходя из суммы выплат, они будут осуществляться из нераспределенной прибыли. Акции компании вчера сильно выросли на этом фоне. АП подорожали на 39%, АО на 40%. Текущая дивидендная доходность составляет по АП 19%, по АО 18,7%Промсвязьбанк

Рост прибыли ВТБ был обусловлен увеличением чистой процентной маржи и более медленной динамикой отчислений в резервы

- 16 мая 2017, 15:09

- |

Чистая прибыль ВТБ по МСФО в I квартале составила 27,6 млрд руб.

ВТБ в первом квартале 2017 года получил чистую прибыль по МСФО в 27,6 млрд рублей против 0,6 млрд рублей годом ранее, говорится в сообщении группы. Чистые процентные доходы группы выросли на 15% год к году, до 113 млрд рублей. Чистая процентная маржа ВТБ по итогам первого квартала выросла до 4,1% с 3,4% в первом квартале и 3,8% в четвертом квартале 2016 года. Чистые комиссионные доходы группы показали рост на 13,2%, составив 19,7 млрд рублей. Совокупный кредитный портфель группы с начала года сократился на 1,6%, до 9,3 трлн рублей. Корпоративное кредитование снизилось на 2,8%, при этом розничный портфель показал рост на 2,4%.

ВТБ в первом квартале 2017 года получил чистую прибыль по МСФО в 27,6 млрд рублей против 0,6 млрд рублей годом ранее, говорится в сообщении группы. Чистые процентные доходы группы выросли на 15% год к году, до 113 млрд рублей. Чистая процентная маржа ВТБ по итогам первого квартала выросла до 4,1% с 3,4% в первом квартале и 3,8% в четвертом квартале 2016 года. Чистые комиссионные доходы группы показали рост на 13,2%, составив 19,7 млрд рублей. Совокупный кредитный портфель группы с начала года сократился на 1,6%, до 9,3 трлн рублей. Корпоративное кредитование снизилось на 2,8%, при этом розничный портфель показал рост на 2,4%.

Результаты ВТБ оказались лучше ожиданий рынка и в целом их можно назвать сильными. Рост прибыли банка был обеспечен увеличением чистой процентной маржи и более медленной динамикой отчислений в резервы. В структуре прибыли наибольший рост показало корпоративно-инвестиционное подразделение (в 2,7 раза до 5,1 млрд руб.), но основной вклад внес выход из убытка среднего корпоративного бизнеса (5 млрд руб. прибыли против убытка в 9,7 млрд руб. годом ранее) и увеличение в 4 раза прибыли от розничного бизнеса (до 19,4 млрд руб.). Отметим, что по итогам 2017 года ВТБ прогнозирует прибыль на уровне 100 млрд руб. и результаты 1 кв. делают это вполне достижимым.Промсвязьбанк

Сургутнефтегаз - дивиденды выплачиваются из нераспределенной прибыли и заметно меньше, чем годом ранее

- 16 мая 2017, 14:59

- |

Дивиденды Сургутнефтегаза за 2016г, несмотря на убыток, могут составить 0,6 руб. на все виды акций

Совет директоров Сургутнефтегаза рекомендовал выплатить за 2016 год дивиденды в размере 0,6 рубля на все виды акций на фоне убытка за минувший год, говорится в сообщении компании. «Объявить выплату дивидендов на привилегированную акцию ОАО Сургутнефтегаз — 0,6 рубля, на обыкновенную акцию — 0,6 рубля, направив на выплату дивидендов часть накопленной нераспределенной прибыли в размере 26 млрд 56,795 млн рублей», — сообщила компания.

Совет директоров Сургутнефтегаза рекомендовал выплатить за 2016 год дивиденды в размере 0,6 рубля на все виды акций на фоне убытка за минувший год, говорится в сообщении компании. «Объявить выплату дивидендов на привилегированную акцию ОАО Сургутнефтегаз — 0,6 рубля, на обыкновенную акцию — 0,6 рубля, направив на выплату дивидендов часть накопленной нераспределенной прибыли в размере 26 млрд 56,795 млн рублей», — сообщила компания.

В 2016 году из-за переоценки финансовых вложений (которые в основном номинированы в долларах США) компания получила убыток в 104,76 млрд руб. В этой связи дивиденды выплачиваются из нераспределенной прибыли и заметно меньше, чем годом ранее. Исходя из текущей рыночной стоимости бумаг Сургутнефтегаза, дивидендная доходность по АО составит 2,1%, по АП 2%.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания