Блог компании Иволга Капитал |Что такое сделки РЕПО с ЦК? Как частному инвестору получить к ним доступ?

- 01 марта 2024, 12:37

- |

Интерес частных инвесторов к денежному рынку растет взрывными темпами. Сделки РЕПО с ЦК — это наивысшее кредитное качество при ставке часто выше банковского депозита, причем зачислить и снять деньги можно в любой момент без потери дохода.

Сегодня, 1 марта, в 16:00 ответим на часто задаваемые вопросы инвесторов:

— кто и зачем привлекает денежную ликвидность?

— какие риски есть на этом рынке?

— зачем нужен Центральный контрагент в сделках и за что он отвечает?

— в чем отличие Репо с ЦК и фондов денежного рынка?

Встречаемся в прямом эфире по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- ★4

- Комментарии ( 9 )

Блог компании Иволга Капитал |Результаты доверительного управления в ИК Иволга Капитал (1,3 млрд р., средняя доходность на руки 15,8%)

- 29 февраля 2024, 07:11

- |

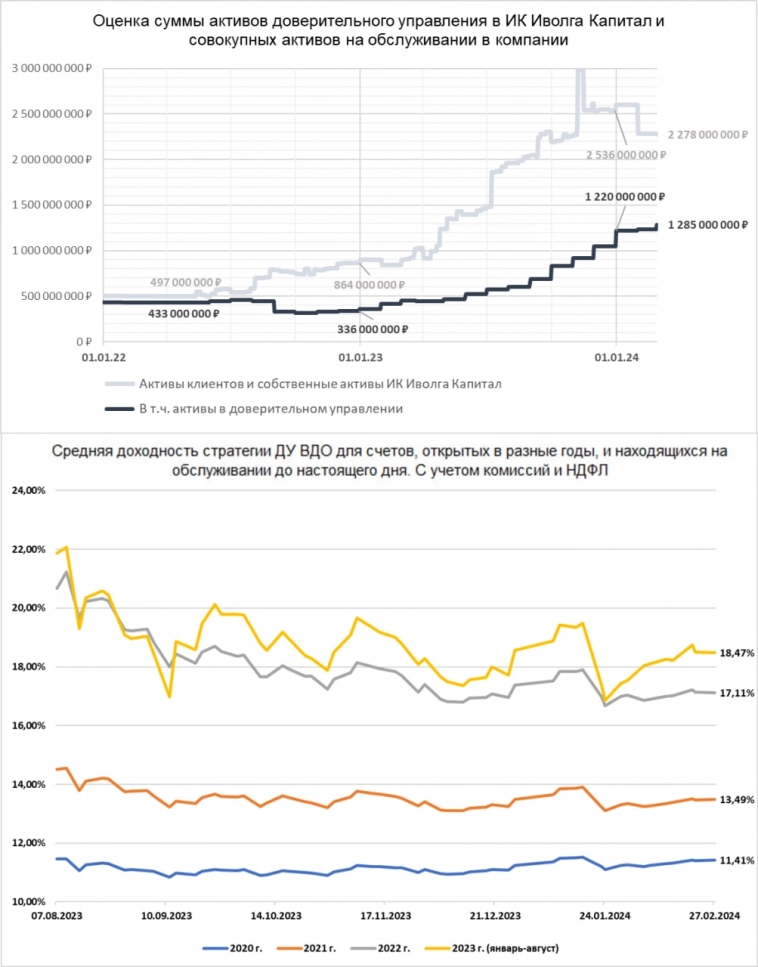

Рост активов в доверительном управлении ИК Иволга Капитал замедлился, но не остановился. +65 млн р. за январь-февраль. И суммарно 1 285 млн р. Год назад было 450 млн р.

Доходность. На основной стратегии – ДУ ВДО, ~65% активов – в зависимости от даты открытия счета она варьируется от 11,4% до 18,5% на руки. В наибольшем выигрыше те, кто открывали счета в 2022-23 годах. Здесь 17,1-18,5%. Динамика доходностей для счетов с разными сроками обслуживания приведена на иллюстрации.

Вообще же, сейчас средняя чистая доходность клиентов доверительного управления в ИК Иволга Капитал, вне зависимости от стратегии и даты открытия счета (не учитываем счета, открытые менее 5 месяцев назад) – 15,8%.

Всего на нашем обслуживании на 27 февраля находилось 169 счетов. Средняя сумма счета – 7,4 млн р. Сумма счета растет быстрее числа счетов: основной источник притока новых активов не новые же клиенты, а дозаводы денег от тех, кто с нами давно. Определенный показатель качества.

Мы определились с линией в управлении активами на близкую перспективу.

( Читать дальше )

Блог компании Иволга Капитал |МФК ЭйрЛоанс перевёл в НРД средства (882,1 млн рублей) на погашение облигационного выпуска 002Р-03

- 21 февраля 2024, 11:11

- |

Объём погашения составил 882,1 млн рублей. Данный облигационный выпуск был размещен в пользу иностранного кредитора Crowd Сredit

Источник: https://nsddata.ru/ru/news/view/1092610

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Сокращение коротких позиций в золоте, серебре и нефти во фьючерсном портфеле

- 20 февраля 2024, 17:36

- |

В портфеле NR Фьючерсы продолжается сокращение коротких позиций во фьючерсах:

- на золото, 6,5% до 5% от активов (по цене контракта),

- на нефть, с 1,7% до 0,8% от активов,

- на серебро, с 0,6% до 0,3% от активов.

Ждем, когда будет открыта длинная позиция во фьючерсе на S&P 500, на 2,5% от активов. Для этого нужно, чтобы индекс пробил вверх 5 051 п.

Также откроем новую короткую позицию во фьючерсе на серебро, на 1,7% от активов, если серебро пробьет вниз 21,89 долл./унц.

На данный момент по более 97% активов портфеля размещено в РЕПО с ЦК (эффективная ставка размещения — 16-17% годовых).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |ЦБ сохранит ключевую ставку на текущем уровне. Объясняем простыми словами

- 10 февраля 2024, 11:55

- |

С момента последнего заседания ЦБ по ключевой ставке прошло уже почти два месяца и 16 февраля нас ждет новое решение. Но прежде, чем ставить прогнозы, давайте разберем, как ключевая ставка влияет на нашу жизнь: что бывает, когда ее повышают, и что происходит, когда ставку снижают, а, главное, почему инвестору важно следить за ее изменением?

@vladlenamatveeva объясняет простыми словами:

&t=5s

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (в среднем 16% годовых на руки). Все налоги списаны, на табло чистый результат

- 09 февраля 2024, 06:56

- |

Итак, средняя доходность для всех счетов доверительного управления в ИК Иволга Капитал (в расчете не участвуют счета, открытые менее 5 месяцев назад) – 16% годовых после списания финального НДФЛ за 2023 год. И после всех комиссий, они списываются не реже раза в месяц.

В других терминах, доход на руки (после комиссии и НДФЛ) нашей основной стратегии доверительного управления, ДУ ВДО, за 12 месяцев – 15,3%. Для сравнения, основной индекс ВДО – Cbonds High Yield – за то же время дал 11,2%, и это до налога и неизбежных комиссионных издержек. Вычли бы их, получили бы около 8,9%. Т.е. за год мы обогнали рынок на 6,4%.

( Читать дальше )

Блог компании Иволга Капитал |Дебютный рэнкинг Маркет-мейкеров сегмента ВДО

- 01 февраля 2024, 15:27

- |

По итогам января мы подвели итоги рынка маркет-мейкинга в облигациях, эмитентами которых выступают компании с кредитным рейтингом не выше ВВВ

Лидером с 13 договорами становится компания «РИКОМ-ТРАСТ», второе место с минимальным отрывом за «Иволгой» — 12 договоров. Замыкает тройку «ИВА Партнерс» с 7 действующими договорами.

Всего на рынке заключено 48 договоров, хотя по итогам 2023 года в обращении находилось 295 выпусков. Основной проблемой маркет-мейкинга в сегменте ВДО остается дороговизна: при небольшом объеме размещения стоимость ММ слабо размывается в привлеченном объеме.

В «Иволге» мы решили эту проблему, снизив стоимость услуг до 0,1% от объема выпуска в год и включив в базовую комиссию за организацию. При этом по статистике, которую мы начали вести с конца января, наш ММ создает в среднем чуть более 22% оборота в маркетируемых бумагах. То есть влияние на ликвидность не эфимерное

/Источник данных — Мосбиржа/

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Как снизить налоги? Инструкция по применению

- 25 января 2024, 11:53

- |

В наш чат PRObonds|LIVE https://t.me/+UHsfqmxEquGnkhA6 приходит много вопросов по налогообложению. И пока брокеры продолжают подсчитывать налоги к удержанию с клиентов, мы решили поговорить с вами о возможностях уменьшения налоговой базы:

— важные правила сальдирования убытков: в каком случае это работает?

— как выглядит схема учета убытков?

— когда и с какими документами идти в налоговую?

— как и когда работает перенос убытка на будущие периоды?

— основные нововведения для инвесторов, торгующих облигациями.

Сегодня, 25 января, в 16:00 @elenabogdanovaa встретится в прямом эфире с генеральным директором ИК Иволга Капитал Денисом Богатыревым @Denis_Bogatyrev

Присоединяйтесь по ссылке

Блог компании Иволга Капитал |Итоги 2023 года для рынка ВДО. Обзор ИК Иволга Капитал

- 23 января 2024, 16:20

- |

— Объём рынка высокодоходных облигаций составил 151,9 млрд руб. Всего в обращении находится 295 выпусков от 141 эмитента. Наибольшее влияние на увеличение объёма рынка оказало появление «падшего ангела» — Сегежа Групп.

— Высокодоходный сегмент продолжает во многом оставаться рынком трёх отраслей: строительства, микрофинансирования, лизинга.

— На первичном рынке эмитенты ВДО привлекли 56,5 млрд руб., размещение своих облигаций начали 95 эмитентов, инвесторам было предложено 142 новых выпуска. По итогам года можно с уверенностью говорить о закреплении крупных инвестиционных банков в высокодоходном сегменте, на них пришлось примерно 62% первичного рынка.

— С развитием рынка постепенно снижаются и комиссионные расходы эмитентов. Если в 2019 году рынок начинал со средних значений комиссии в 3% от объема размещения, то в 2024 году, видимо, стоимость размещений в среднем приблизится к 2%.

— Доходности бумаг, плавно снижающиеся первые 8 месяцев прошедшего года, по итогам года оказались выше январских значений. При этом рост доходностей облигаций не успевал за ростом доходности безрисковых ставок, если в начале года высокодоходные бумаги давали премию 8—11%, к концу года значение опустилось до 2—4,5%.

( Читать дальше )

Блог компании Иволга Капитал |ИК Иволга Капитал - крупнейший организатор в розничном сегменте в 2023 году

- 18 января 2024, 15:01

- |

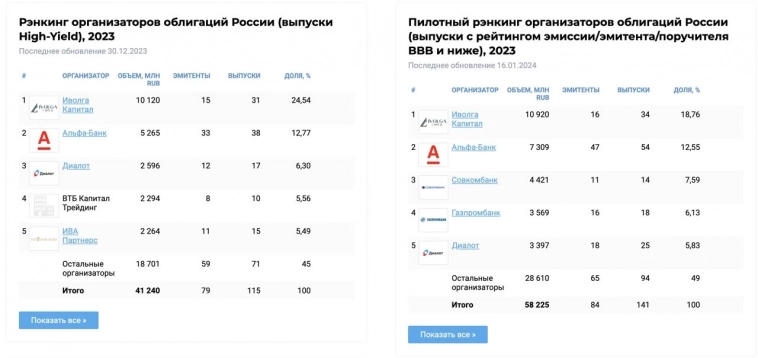

Информационное агентство Cbonds (в представлении не нуждается) подвело итоги 2023 года для рынка облигаций. В розничном сегменте составлется два рэнкинга — организаторов в сегменте High-Yield (ВДО) и организаторов выпусков с рейтингом до ВВВ включительно.

По обоим рэнкингам «Иволга» первая, с долями рынка 24,5% и 18,7% соответственно

Наш совокупный объем размещений за прошедший год составил почти 11 млрд рублей — рекорд для нас, и на 36% выше максимума успешного 2021 года. И мы бы не достигли этого результата без наших партнеров — эмитентов и инвесторов. Спасибо Вам! ❤️

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал