SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Значительный потенциал роста Новатэка уже полностью учтен в цене - Атон

- 27 октября 2021, 16:13

- |

Результаты «НОВАТЭКа» в целом соответствуют нашим оценкам и консенсус-прогнозам, их положительная динамика обусловлена улучшением макроэкономической конъюнктуры и повышением цен реализации.

«Атон»

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы уделим особое внимание прогнозам на 4К21 и 2022, а также последним данным по проекту Обский СПГ.

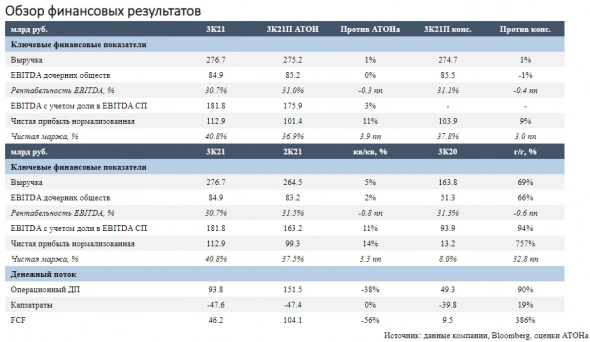

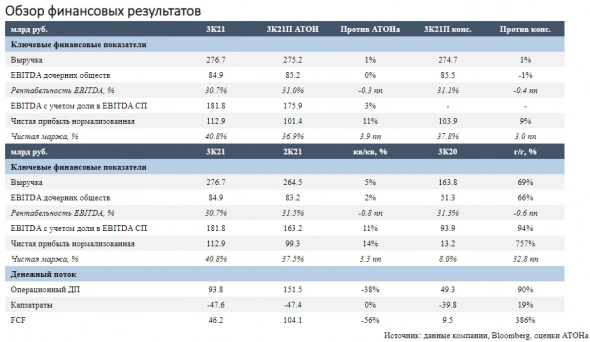

Краткая оценка финансовых показателей. «НОВАТЭК» отчитался о росте прибыли по сравнению с предыдущим кварталом: выручка за 3К21 составила 276.7 млрд руб. (+5% кв/кв), показатель EBITDA, приходящийся на дочерние общества, составил 84.9 млрд руб. (+2% кв/кв), EBITDA с учетом доли в СП достигла 181.8 млрд руб. (+11% кв/кв). В то же время FCF показал падение на 56% кв/кв до 46.2 млрд руб. Показатели в целом совпали с ожиданиями рынка по выручке и EBITDA, в то время как чистая прибыль немного превысила консенсус-прогноз (+9%). Капзатраты НОВАТЭКа остались без изменений кв/кв на уровне 47.6 млрд руб., при этом капзатраты за 9М21 составили 68% от прогнозного уровня на 2021. Чистый долг составил 15.1 млрд руб. (против 54 млрд руб. на конец 2К21).

Прогнозируемая прибыль. Мы предварительно прогнозируем EBITDA за 4К21 на уровне 116 млрд руб., а общий показатель за 2021, по нашим оценкам, достигнет 361 млрд руб. (+1% к текущему консенсус-прогнозу Bloomberg, который не сильно релевантен). Наш базовый прогноз по EBITDA за 2022 составляет 355 млрд руб. (-2% г/г), что предполагает получение FCF в размере 165 млрд руб. и дивидендную доходность на уровне 3%. Спотовые цены на газ остаются крайне волатильными, и мы ожидаем сохранения данной тенденции как минимум до начала зимы.

Инвестиционный кейс. «НОВАТЭК» – один из лидеров по потенциалу роста, учитывая амбициозные долгосрочные планы по увеличению производства СПГ на 57-70 млн т к 2030. Группа, как видится, сыграет ключевую роль в реализации недавно принятой в России стратегии роста производства СПГ – на ее долю будет приходиться не менее половины общего планируемого объема производства к 2035. Реализация проекта Арктик СПГ-2 также продвигается весьма уверенно: на конец 2К21 готовность проекта составила 45%, запуск первой линии ожидается в 2023, второй – в 2024, третьей – в 2026 (с возможностью запуска в 2025, то есть с опережением графика на год). «НОВАТЭК» торгуется со значительной премией к среднему уровню по отрасли, и, на наш взгляд, рынок уже полностью учел фактор СПГ в цене.

Консенсус-оценка. «НОВАТЭК» торгуется с консенсус-мультипликатором EV/EBITDA 2021П 15.5x, что на 24% выше исторического среднего 5-летнего уровня (12.5x). Для сравнения, Газпром торгуется с мультипликатором EV/EBITDA 2021П 3.6x, российские нефтяные компании в целом – 4.5x.

Мы сохраняем наш рейтинг НЕЙТРАЛЬНО по «НОВАТЭКу», который торгуется с мультипликатором EV/EBITDA 2021П 15.5x, то есть с премией к среднему уровню по сектору. Мы считаем, что значительный потенциал роста компании уже полностью учтен в цене.Лобазов Андрей

«Атон»

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы уделим особое внимание прогнозам на 4К21 и 2022, а также последним данным по проекту Обский СПГ.

Краткая оценка финансовых показателей. «НОВАТЭК» отчитался о росте прибыли по сравнению с предыдущим кварталом: выручка за 3К21 составила 276.7 млрд руб. (+5% кв/кв), показатель EBITDA, приходящийся на дочерние общества, составил 84.9 млрд руб. (+2% кв/кв), EBITDA с учетом доли в СП достигла 181.8 млрд руб. (+11% кв/кв). В то же время FCF показал падение на 56% кв/кв до 46.2 млрд руб. Показатели в целом совпали с ожиданиями рынка по выручке и EBITDA, в то время как чистая прибыль немного превысила консенсус-прогноз (+9%). Капзатраты НОВАТЭКа остались без изменений кв/кв на уровне 47.6 млрд руб., при этом капзатраты за 9М21 составили 68% от прогнозного уровня на 2021. Чистый долг составил 15.1 млрд руб. (против 54 млрд руб. на конец 2К21).

Прогнозируемая прибыль. Мы предварительно прогнозируем EBITDA за 4К21 на уровне 116 млрд руб., а общий показатель за 2021, по нашим оценкам, достигнет 361 млрд руб. (+1% к текущему консенсус-прогнозу Bloomberg, который не сильно релевантен). Наш базовый прогноз по EBITDA за 2022 составляет 355 млрд руб. (-2% г/г), что предполагает получение FCF в размере 165 млрд руб. и дивидендную доходность на уровне 3%. Спотовые цены на газ остаются крайне волатильными, и мы ожидаем сохранения данной тенденции как минимум до начала зимы.

Инвестиционный кейс. «НОВАТЭК» – один из лидеров по потенциалу роста, учитывая амбициозные долгосрочные планы по увеличению производства СПГ на 57-70 млн т к 2030. Группа, как видится, сыграет ключевую роль в реализации недавно принятой в России стратегии роста производства СПГ – на ее долю будет приходиться не менее половины общего планируемого объема производства к 2035. Реализация проекта Арктик СПГ-2 также продвигается весьма уверенно: на конец 2К21 готовность проекта составила 45%, запуск первой линии ожидается в 2023, второй – в 2024, третьей – в 2026 (с возможностью запуска в 2025, то есть с опережением графика на год). «НОВАТЭК» торгуется со значительной премией к среднему уровню по отрасли, и, на наш взгляд, рынок уже полностью учел фактор СПГ в цене.

Консенсус-оценка. «НОВАТЭК» торгуется с консенсус-мультипликатором EV/EBITDA 2021П 15.5x, что на 24% выше исторического среднего 5-летнего уровня (12.5x). Для сравнения, Газпром торгуется с мультипликатором EV/EBITDA 2021П 3.6x, российские нефтяные компании в целом – 4.5x.

150

Читайте на SMART-LAB:

NZD/CAD: цены испытывают давление под натиском продавцов?

Котировки кросс-курса NZD/CAD оттолкнулись от нисходящей трендовой линии, попутно сформировав свечную модель «медвежье поглощение». Судя по всему,...

22:12

Итоги 2025 года и прогнозы от аналитиков «Финама»: облигации

2025 год на рынке облигаций запомнился высокими процентными ставками, повышенной волатильностью и заметным смещением фокуса инвесторов в...

16:10

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания