SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Дивиденды ПИКа в 2020 году останутся на прежнем уровне, обеспечив доходность в 4,6% - Велес Капитал

- 25 августа 2020, 15:44

- |

Отрасль строительства в значительной степени пострадала от эпидемии коронавируса в связи с падением доходов населения и приостановкой строительства в апреле 2020 г. Программа льготной ипотеки поддержит котировки девелоперских компаний, однако нам видится, что в случае ПИКа данный драйвер уже учтен в цене акций.

Мы полагаем, что ПИК не откажется от выплаты дивидендов в 2020 г. и будет придерживаться стратегии по выплате дивидендов в размере 22,71 руб. на акцию, обеспечив дивидендную доходность в 4,6%. Для оценки справедливой стоимости акций ПИК мы использовали 5-летнюю DCF-модель с WACC 12,2%. Мы исходили из плана продаж менеджмента на фоне роста стоимости квартир в прогнозном периоде на уровне инфляции. Мы устанавливаем целевую цену на уровне 507,1 руб. с рекомендацией «Держать».

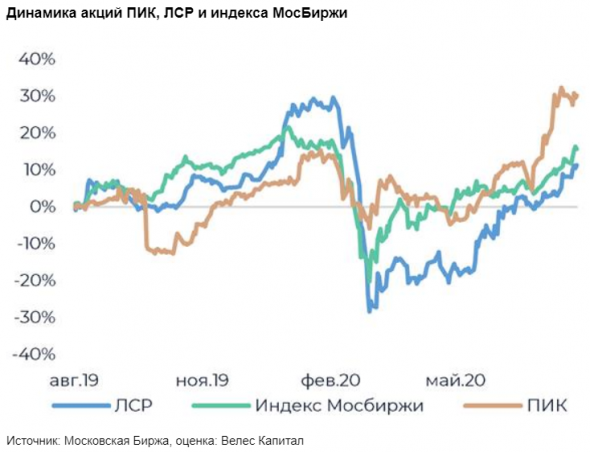

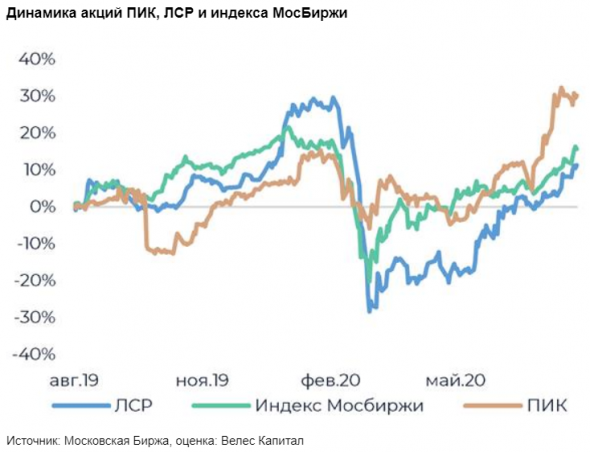

Ипотека. В начале августа вице-премьер Марат Хуснуллин объявил о расширении программы льготной ипотеки: лимит финансирования программы был увеличен до 900 млрд руб., а первоначальный взнос снижен с 20% до 15%. Сроки программы остались неизменными -до 1 ноября 2020 г. Мы как и ранее считаем, что именно программа являлась основным драйвером девелоперских компаний в последние месяцы, в особенности котировок ПИКа (данная компания фокусируется на доступном жилье, в отличие от ЛСР, этим обусловлена разница в темпах роста акций в последнее время). Однако, на наш взгляд, бурный рост ПИКа должен вскоре замедлиться: эффект от программы уже заложен в цене и наша оценка показывает, что компания практически подобралась к своему таргету.

ПИК vs аналоги. В сравнении с основными публичными конкурентами ПИК выглядит дорогим: форвардные мультипликаторы завышены по сравнению с аналогами (FW1 EV/EBITDA5/7 против 4,2 и 3,7 у ЛСР и Эталона соответственно; FW1 Р/Е 8,2 против 7,5 и 6,4; FW1 EV/Salesl,2 против 0,9 и 0,6). Несмотря на то, что мы считаем бизнес-модель ПИКа более привлекательной по сравнению с конкурентами, мы не видим явных причин такой переоцененности относительно других девелоперов. Мы считаем, что рост бумаги в ближайший год будет сильно ограничен.

У ПИКа также наблюдается наименьший дисконт по отношению к чистой стоимости активов (оценка портфеля проектов компании за вычетом чистого долга) среди аналогов: P/NAV для компании составляет 0,9, для ЛСР и Эталона 0,4 и 0,2 соответственно.

Одним из параметров, характеризующих устойчивость компании в сфере строительства, является оборачиваемость запасов. В условиях растущего спроса на недвижимость (вызванного в 2020 г. программой льготной ипотеки) низкая оборачиваемость запасов практически гарантирует компании источник денежных потоков. Для ПИКа этот показатель составляет 0,84, для ЛСР-0,56, Эталона-0,79, что делает акции компании менее предпочтительными по сравнению с конкурентами.

Долг. Компания обладает крайне низкой долговой нагрузкой — показатель чистый долг/ EBITDA по итогам 2019 г. оказался равен 1,24. На фоне все большего распространения эскроу-счетов, слабая закредитованность компании является мощным конкурентным преимуществом.

Дивиденды. Дивидендная политика компании предполагает выплаты в размере не менее 30% от операционного денежного потока, в 2018 и 2019 гг. компания направляла 22,71 руб. дивидендов на акцию. В связи с низкой долговой нагрузкой, а также ожидаемым сильным операционным потоком в текущем году, мы ожидаем, что дивиденды в 2020 г. сохранятся на том же уровне, обеспечив дивидендную доходность 4,6%.

ИК «Велес Капитал»

Мы полагаем, что ПИК не откажется от выплаты дивидендов в 2020 г. и будет придерживаться стратегии по выплате дивидендов в размере 22,71 руб. на акцию, обеспечив дивидендную доходность в 4,6%. Для оценки справедливой стоимости акций ПИК мы использовали 5-летнюю DCF-модель с WACC 12,2%. Мы исходили из плана продаж менеджмента на фоне роста стоимости квартир в прогнозном периоде на уровне инфляции. Мы устанавливаем целевую цену на уровне 507,1 руб. с рекомендацией «Держать».

Ипотека. В начале августа вице-премьер Марат Хуснуллин объявил о расширении программы льготной ипотеки: лимит финансирования программы был увеличен до 900 млрд руб., а первоначальный взнос снижен с 20% до 15%. Сроки программы остались неизменными -до 1 ноября 2020 г. Мы как и ранее считаем, что именно программа являлась основным драйвером девелоперских компаний в последние месяцы, в особенности котировок ПИКа (данная компания фокусируется на доступном жилье, в отличие от ЛСР, этим обусловлена разница в темпах роста акций в последнее время). Однако, на наш взгляд, бурный рост ПИКа должен вскоре замедлиться: эффект от программы уже заложен в цене и наша оценка показывает, что компания практически подобралась к своему таргету.

ПИК vs аналоги. В сравнении с основными публичными конкурентами ПИК выглядит дорогим: форвардные мультипликаторы завышены по сравнению с аналогами (FW1 EV/EBITDA5/7 против 4,2 и 3,7 у ЛСР и Эталона соответственно; FW1 Р/Е 8,2 против 7,5 и 6,4; FW1 EV/Salesl,2 против 0,9 и 0,6). Несмотря на то, что мы считаем бизнес-модель ПИКа более привлекательной по сравнению с конкурентами, мы не видим явных причин такой переоцененности относительно других девелоперов. Мы считаем, что рост бумаги в ближайший год будет сильно ограничен.

У ПИКа также наблюдается наименьший дисконт по отношению к чистой стоимости активов (оценка портфеля проектов компании за вычетом чистого долга) среди аналогов: P/NAV для компании составляет 0,9, для ЛСР и Эталона 0,4 и 0,2 соответственно.

Одним из параметров, характеризующих устойчивость компании в сфере строительства, является оборачиваемость запасов. В условиях растущего спроса на недвижимость (вызванного в 2020 г. программой льготной ипотеки) низкая оборачиваемость запасов практически гарантирует компании источник денежных потоков. Для ПИКа этот показатель составляет 0,84, для ЛСР-0,56, Эталона-0,79, что делает акции компании менее предпочтительными по сравнению с конкурентами.

Долг. Компания обладает крайне низкой долговой нагрузкой — показатель чистый долг/ EBITDA по итогам 2019 г. оказался равен 1,24. На фоне все большего распространения эскроу-счетов, слабая закредитованность компании является мощным конкурентным преимуществом.

Дивиденды. Дивидендная политика компании предполагает выплаты в размере не менее 30% от операционного денежного потока, в 2018 и 2019 гг. компания направляла 22,71 руб. дивидендов на акцию. В связи с низкой долговой нагрузкой, а также ожидаемым сильным операционным потоком в текущем году, мы ожидаем, что дивиденды в 2020 г. сохранятся на том же уровне, обеспечив дивидендную доходность 4,6%.

Рекомендация. Мы не рекомендуем акции ПИК к активной покупке. На наш взгляд, ПИК в значительной степени проигрывает ЛСР по фундаментальным параметрам (переоцененность компании, более низкая дивидендная доходность, меньший относительный размер земельного банка, меньшая обеспеченность запасами). Бурный рост компании в последнее время, по нашему мнению, исчерпал возможности для дальнейшего наращивания капитализации компании. Мы устанавливаем рекомендацию «Держать» с потенциалом 2,8%.Евсин Игорь

ИК «Велес Капитал»

213

Читайте на SMART-LAB:

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

Сумма исков к ЕвроТрансу достигла 3,5 млрд рублей

ЕвроТранс в последние дни получил несколько исков на общую сумму около 3,5 млрд руб. Требования поступили от контрагентов и кредиторов и связаны с...

15:50

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания