SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ГТЛК-21. Падший ангел ? - Финам

- 24 апреля 2020, 17:02

- |

К выпускам, претерпевшим наиболее сильную понижательную переоценку в ходе текущего кризиса, относятся евробонды «Государственной транспортной лизинговой компании» («ГТЛК»). В среднем 5 выпусков эмитента нарастили в доходности с 5 марта (кануна массированных распродаж на рынке) 180 б. п., в то время как средний рост доходности по сектору российских бумаг 2-го эшелона оказался вдвое ниже. Такая динамика неудивительна, учитывая высокую зависимость финансовых показателей «ГТЛК» от отрасли авиаперевозчиков, где некоторые компании могут столкнуться с проблемами при осуществлении платежей по лизинговым контрактам. Отметим, что в 2019 г. на сектор авиатранспорта пришлось 37% лизингового портфеля «ГТЛК».

Между тем, станут ли облигации компании полноценными «падшими ангелами» — то есть, можно ли ожидать существенного ухудшения кредитных рейтингов «ГТЛК» на фоне текущего кризиса – вопрос открытый. В частности, 20 апреля 2020 г. агентство Fitch Ratings изменило прогноз по долгосрочному рейтингу дефолта компании «ГТЛК» в иностранной валюте с «позитивного» на «стабильный», однако, подтвердило его на уровне BB+.

Изменение прогноза по рейтингу отражает «существенное влияние глобальной пандемии COVID-19 на российскую экономику, что будет оказывать усиливающееся давление на государственный бюджет по мере роста расходных приоритетов по целому ряду направлений». Вместе с тем, оставление уровня рейтинга без изменения отражает, по мнению аналитиков Fitch, высокую вероятность поддержки компании со стороны государства (собственно, «ГТЛК» на 100% принадлежит государству), при этом агентство не видит тенденции к ее ослаблению.

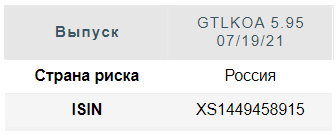

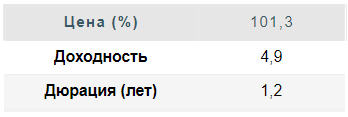

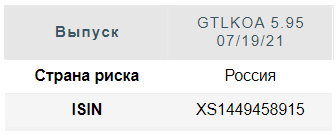

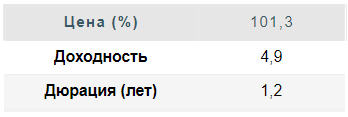

Отметим, что евробонды «ГТЛК» в настоящий момент отыграли примерно половину мартовских потерь. Например, цена самого короткого выпуска в линейке эмитента – с погашением в 2021 г. – достигла номинала. Однако сейчас спред в доходности к базовому активу (480 б. п.) по этой бумаге совпадает с его уровнем при размещении в июле 2016 г., при том что тогда рейтинг «ГТЛК», например, от агентства Fitch был на две ступени ниже текущего.

В настоящее время по долларовому евробонду «ГТЛК» с погашением в июле 2021 г. можно зафиксировать доходность 4,9%, что выглядит интересно для бумаги, вероятность дефолта которой в течение оставшегося до погашения срока составляет 1,83% (согласно модели риска дефолта эмитента Bloomberg).

ГК «Финам»

Между тем, станут ли облигации компании полноценными «падшими ангелами» — то есть, можно ли ожидать существенного ухудшения кредитных рейтингов «ГТЛК» на фоне текущего кризиса – вопрос открытый. В частности, 20 апреля 2020 г. агентство Fitch Ratings изменило прогноз по долгосрочному рейтингу дефолта компании «ГТЛК» в иностранной валюте с «позитивного» на «стабильный», однако, подтвердило его на уровне BB+.

Изменение прогноза по рейтингу отражает «существенное влияние глобальной пандемии COVID-19 на российскую экономику, что будет оказывать усиливающееся давление на государственный бюджет по мере роста расходных приоритетов по целому ряду направлений». Вместе с тем, оставление уровня рейтинга без изменения отражает, по мнению аналитиков Fitch, высокую вероятность поддержки компании со стороны государства (собственно, «ГТЛК» на 100% принадлежит государству), при этом агентство не видит тенденции к ее ослаблению.

Отметим, что евробонды «ГТЛК» в настоящий момент отыграли примерно половину мартовских потерь. Например, цена самого короткого выпуска в линейке эмитента – с погашением в 2021 г. – достигла номинала. Однако сейчас спред в доходности к базовому активу (480 б. п.) по этой бумаге совпадает с его уровнем при размещении в июле 2016 г., при том что тогда рейтинг «ГТЛК», например, от агентства Fitch был на две ступени ниже текущего.

В настоящее время по долларовому евробонду «ГТЛК» с погашением в июле 2021 г. можно зафиксировать доходность 4,9%, что выглядит интересно для бумаги, вероятность дефолта которой в течение оставшегося до погашения срока составляет 1,83% (согласно модели риска дефолта эмитента Bloomberg).

Старший необеспеченный выпуск «ГТЛК» с погашением 19.07.2021 г. имеет купон 5,95% годовых. Объем евробонда составляет 0,5 млрд долл. Опций по досрочному отзыву и/или пересмотру уровня купона не предусмотрено. Купон выплачивается дважды в год: 19 января и 19 апреля. Отметим, что выпуск доступен для неквалифицированных инвесторов.Ковалев Алексей

ГК «Финам»

670

2 комментария

Оналитеги ФИНАМ реально думают что Правительство даст обанкротить ГТЛК или по их облигам будет дефолт?

- 29 апреля 2020, 00:57

Максим, Судя по высокой доходности ~5% — так думает рынок…

- 08 мая 2020, 13:54

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:37

📅 Как ведёт себя рынок в зимние месяцы

Декабрь, январь и февраль на российском фондовом рынке традиционно демонстрируют яркую сезонность.

🔹 Декабрь

Один из лучших месяцев...

12:01

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания