SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Дополнительные источники инвестпривлекательности Россетей еще не реализованы - Газпромбанк

- 31 марта 2020, 14:48

- |

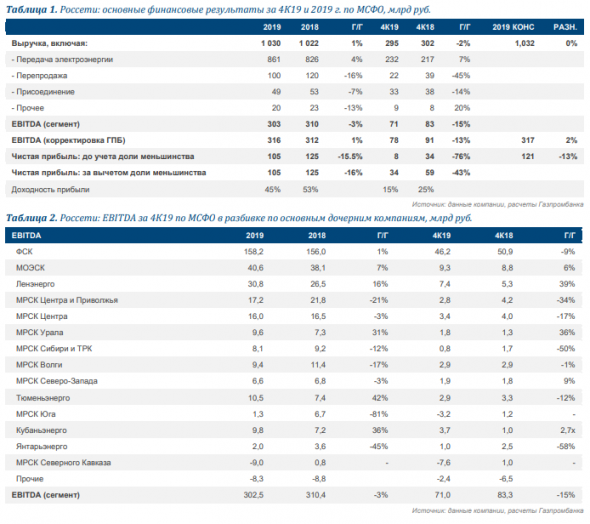

Прибыль «Россетей» за 2019 год по МСФО снизилась на 15,5% — до 105,29 млрд рублей, следует из отчетности компании. Выручка увеличилась на 0,8% — до 1,029 трлн рублей.

Мы скорректировали прогнозы и целевую цену (ЦЦ) для «Россетей» в свете результатов 2019 г. и уточненных планов капвложений компании. Мы также частично учли потенциальное влияние рассматриваемых, но публично пока не раскрытых изменений в дивидендной политике, благодаря которым может повыситься прозрачность и размер дивидендов.

«Газпромбанк»

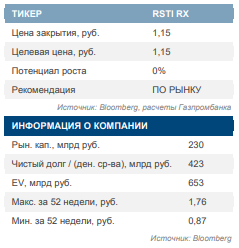

Результаты по МСФО за 2019 г.: невпечатляющий 4К19, в целом нейтральная динамика по году. Несмотря на ухудшение финансовых показателей в 4К19, результаты за 2019 г. в целом оказались на уровне 2018 г., если не учитывать снижение чистой прибыли из-за неденежной переоценки активов. После телефонной конференции сохранилась неопределенность относительно ключевого краткосрочного фактора инвестиционной привлекательности компании – содержания новой дивидендной политики. В компании подтвердили, что ее проект находится на рассмотрении в госорганах, но не уточнили ни его деталей, ни возможных сроков утверждения.

Дивиденды: выплата 75% от собранных дивидендов примерно соответствует 8% дивидендной доходности. В отсутствие подтвержденных параметров новой дивидендной политики мы исходим из критической интерпретации сообщений СМИ (например, Коммерсанта), из которых следует, что Россети могут начать выплачивать в виде дивидендов 75% чистой прибыли по РСБУ. Хотя привязка дивидендов непосредственно к номинальной чистой прибыли по РСБУ, на наш взгляд, маловероятна (из-за чувствительности этого показателя к неденежной переоценке рыночной стоимости дочерних компаний Россетей), мы считаем выплату в виде дивидендов 75% притока дивидендных средств (ключевая денежная составляющая прибыли по РСБУ) возможной и исходим из этого сценария в наших прогнозах на 2021 г. и далее.

Нормативные перемены к лучшему еще не произошли. По сообщениям СМИ, российское правительство рассматривает ряд нормативных изменений в электросетевом секторе, в том числе: а) заключение многолетних тарифных соглашений между местными органами власти и сетевыми компаниями, б) взимание платы с потребителей за избыточные резервы мощности сетей, в) ужесточение условий льготного присоединения. В случае реализации эти меры могут обусловить дополнительный рост финансовых показателей Россетей, однако мы пока не учитываем в полной мере эту возможность в своих оценках.

Консолидация могла бы сократить холдинговый дисконт «Россетей». В ходе телефонной конференции руководство Россетей выразило потенциальную заинтересованность в увеличении доли компании в капитале ее отдельных дочерних компаний, если условия таких сделок будут привлекательными. В случае реализации такого сценария может сократиться дисконт акций холдинга к акциям дочерних компаний (сейчас он, по нашим оценкам, примерно равен 25%).

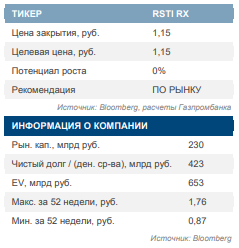

Повышение прогнозов и целевой цены. Мы скорректировали свои прогнозы с учетом результатов компании за 2019 г., новых сценариев по дивидендам и капвложениям, а также перспектив развития экономики. Мы повышаем целевую цену «Россетей», которая является средневзвешенным значением, полученным методами ДДП и МДД, и предполагает консервативный целевой дисконт акций холдинга к акциям дочерних компаний в 30%. При этом наша рекомендация остается прежней – «ПО РЫНКУ» – ввиду ограниченного потенциала роста акций компании до нашей ЦЦ.

Мы скорректировали прогнозы и целевую цену (ЦЦ) для «Россетей» в свете результатов 2019 г. и уточненных планов капвложений компании. Мы также частично учли потенциальное влияние рассматриваемых, но публично пока не раскрытых изменений в дивидендной политике, благодаря которым может повыситься прозрачность и размер дивидендов.

Мы видим дополнительные источники инвестиционной привлекательности «Россетей», однако они еще не реализованы в полную силу. В их числе: а) регулятивные изменения в электросетевом секторе; б) повышение операционной эффективности компании благодаря программе «цифровой трансформации» и новой стратегии до 2030 г.; г) возможность частичной консолидации дочерних компаний, что может привести к снижению холдингового дисконта. С учетом новых прогнозов мы повышаем ЦЦ «Россетей» до 1,15 руб. за акцию, но сохраняем рекомендацию «ПО РЫНКУ».Гончаров Игорь

«Газпромбанк»

Результаты по МСФО за 2019 г.: невпечатляющий 4К19, в целом нейтральная динамика по году. Несмотря на ухудшение финансовых показателей в 4К19, результаты за 2019 г. в целом оказались на уровне 2018 г., если не учитывать снижение чистой прибыли из-за неденежной переоценки активов. После телефонной конференции сохранилась неопределенность относительно ключевого краткосрочного фактора инвестиционной привлекательности компании – содержания новой дивидендной политики. В компании подтвердили, что ее проект находится на рассмотрении в госорганах, но не уточнили ни его деталей, ни возможных сроков утверждения.

Дивиденды: выплата 75% от собранных дивидендов примерно соответствует 8% дивидендной доходности. В отсутствие подтвержденных параметров новой дивидендной политики мы исходим из критической интерпретации сообщений СМИ (например, Коммерсанта), из которых следует, что Россети могут начать выплачивать в виде дивидендов 75% чистой прибыли по РСБУ. Хотя привязка дивидендов непосредственно к номинальной чистой прибыли по РСБУ, на наш взгляд, маловероятна (из-за чувствительности этого показателя к неденежной переоценке рыночной стоимости дочерних компаний Россетей), мы считаем выплату в виде дивидендов 75% притока дивидендных средств (ключевая денежная составляющая прибыли по РСБУ) возможной и исходим из этого сценария в наших прогнозах на 2021 г. и далее.

Нормативные перемены к лучшему еще не произошли. По сообщениям СМИ, российское правительство рассматривает ряд нормативных изменений в электросетевом секторе, в том числе: а) заключение многолетних тарифных соглашений между местными органами власти и сетевыми компаниями, б) взимание платы с потребителей за избыточные резервы мощности сетей, в) ужесточение условий льготного присоединения. В случае реализации эти меры могут обусловить дополнительный рост финансовых показателей Россетей, однако мы пока не учитываем в полной мере эту возможность в своих оценках.

Консолидация могла бы сократить холдинговый дисконт «Россетей». В ходе телефонной конференции руководство Россетей выразило потенциальную заинтересованность в увеличении доли компании в капитале ее отдельных дочерних компаний, если условия таких сделок будут привлекательными. В случае реализации такого сценария может сократиться дисконт акций холдинга к акциям дочерних компаний (сейчас он, по нашим оценкам, примерно равен 25%).

Повышение прогнозов и целевой цены. Мы скорректировали свои прогнозы с учетом результатов компании за 2019 г., новых сценариев по дивидендам и капвложениям, а также перспектив развития экономики. Мы повышаем целевую цену «Россетей», которая является средневзвешенным значением, полученным методами ДДП и МДД, и предполагает консервативный целевой дисконт акций холдинга к акциям дочерних компаний в 30%. При этом наша рекомендация остается прежней – «ПО РЫНКУ» – ввиду ограниченного потенциала роста акций компании до нашей ЦЦ.

414

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

18:06

🏠 Как прошло SPO «Эталон Груп»

Дополняем предварительные итоги .

🔵Цена SPO — ₽46 за акцию

🔵Компания привлекла около ₽18,4 млрд в биржевом и во внебиржевом порядке

🔵₽14,1...

13:11

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания