SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ТМК – снижение долговой нагрузки - КИТ Финанс Брокер

- 07 февраля 2020, 18:40

- |

ТМК — крупнейший производитель стальных труб в России, входит в ТОП3 глобальных лидеров трубного бизнеса, с 2009 занимает 1-е место в мире по объемам отгрузки трубной продукции. Обладает самыми большими в мире мощностями по производству всего спектра стальных труб.

Группа ТМК на днях разместила 7-летние евробонды на $500 млн под 4,3% для рефинансирования своего предыдущего выпуска со ставкой 6,75%, срок погашения которого наступает в марте 2020 г.

Таким образом, компания дополнительно снизит стоимость обслуживания долговой нагрузки на фоне продолжающегося снижения процентных ставок.

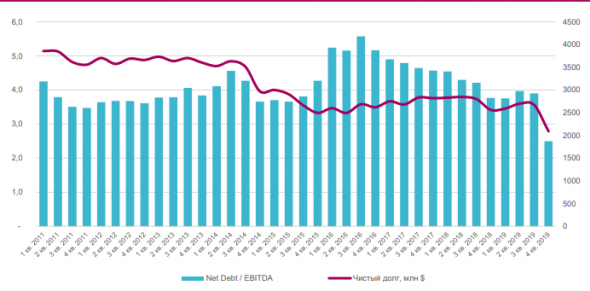

Также хотим напомнить, что в январе ТМК закрыла сделку по продаже «американской дочки» IPSCO за $1,06 млрд (оценка компании выше рынка), из которых $580 млн уже направила на снижение долга. По словам менеджмента, это привело к сокращению показателя Net debt/EBITDA до 2,5х.

Оставшиеся денежные средства могут пойти на сделки M&A, а также на вознаграждение акционерам. К тому же, ранее вице-президент ТМК Владимир Шматович говорил, что после продажи IPSCO компания может принять новую дивидендную политику. Текущая дивидендная политика подразумевает выплату дивидендов в размере не менее 25% от чистой прибыли по МСФО. На фоне других компаний этого сектора размер выплат очень низкий.

В связи с вышеперечисленным, сокращение чистого долга приведёт к переоценке компании и росту FCF. Учитывая возможный рост FCF, компания может привязать выплаты по дивидендам к свободному денежному потоку, что приведет к росту дивидендов.

Группа ТМК на днях разместила 7-летние евробонды на $500 млн под 4,3% для рефинансирования своего предыдущего выпуска со ставкой 6,75%, срок погашения которого наступает в марте 2020 г.

Таким образом, компания дополнительно снизит стоимость обслуживания долговой нагрузки на фоне продолжающегося снижения процентных ставок.

Также хотим напомнить, что в январе ТМК закрыла сделку по продаже «американской дочки» IPSCO за $1,06 млрд (оценка компании выше рынка), из которых $580 млн уже направила на снижение долга. По словам менеджмента, это привело к сокращению показателя Net debt/EBITDA до 2,5х.

Оставшиеся денежные средства могут пойти на сделки M&A, а также на вознаграждение акционерам. К тому же, ранее вице-президент ТМК Владимир Шматович говорил, что после продажи IPSCO компания может принять новую дивидендную политику. Текущая дивидендная политика подразумевает выплату дивидендов в размере не менее 25% от чистой прибыли по МСФО. На фоне других компаний этого сектора размер выплат очень низкий.

В связи с вышеперечисленным, сокращение чистого долга приведёт к переоценке компании и росту FCF. Учитывая возможный рост FCF, компания может привязать выплаты по дивидендам к свободному денежному потоку, что приведет к росту дивидендов.

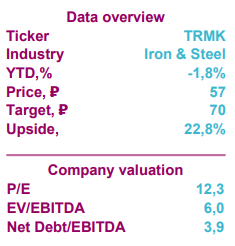

Таким образом, мы ожидаем переоценку акций в связи с сокращением долговой нагрузки и возможным ростом дивидендной доходности. Рекомендуем покупать акции ТМК с целевым ориентиром 70 руб.КИТ Финанс Брокер

433

Читайте на SMART-LAB:

Аэрофлот публикует финансовые результаты за 2025 год по МСФО

✈️ Выручка выросла на 5,3% год к году, до 902,3 млрд рублей. В основе – уверенные операционные показатели: пассажиропоток сохранился на уровне...

09:32

Сделки в портфеле ВДО

iВУШ 1Р5. Прекращаем покупку этих облигаций в портфеле PRObonds ВДО. Кроме того, имеющиеся 0,2% от активов портфеля в них продаем в течение сессий...

08:17

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания