SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Акции Московской биржи отстали от восстановления на рынке - Атон

- 05 июля 2019, 15:38

- |

Время возвращаться на радары инвесторов

Мы повышаем наш рейтинг для Московской биржи до Выше рынка с Нейтрально. Мы лишь немного скорректировали нашу целевую цену до 125 руб./акция (со 127 руб.)

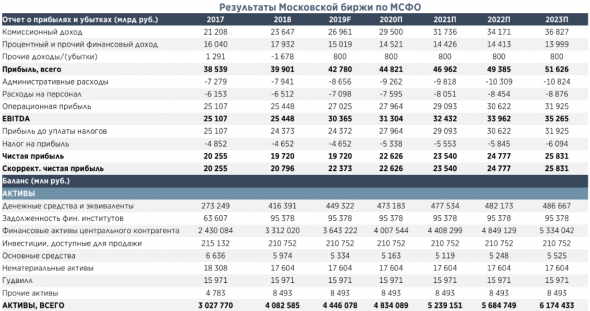

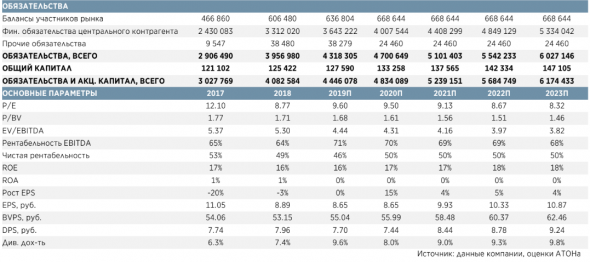

Комиссионный доход MOEX должен продемонстрировать сильный рост на 14% г/г в 2019 г за счет доходов от денежного рынка, деривативов и депозитарных услуг. Кроме того, увеличение объемов торгов акциями создает дополнительную возможность для роста чистой прибыли.

Акции MOEX отстали от восстановления на рынке. Они торгуются с P/E 2019П 9.5x по сравнению со средним историческим значением 11-12.0x и на 50% ниже аналогов. Мы считаем такую оценку несправедливой.

Комиссионный доход: сильный рост не зависит от объемов. Мы прогнозируем ускорение темпов роста комиссионного дохода до 14% г/г в 2019 против 11.5% в 2018 и 11% в 1К19 до 27 млрд руб. В частности, мы прогнозируем, что комиссии на денежном рынке покажут сильные результаты (+19% г/г в 2019) на фоне увеличения дюрации операций репо, поскольку все больше крупных российских компаний получают прямой доступ к торгам с репо. Производные финансовые инструменты также демонстрируют хорошую динамику (+21%) за счет роста доли торгов сырьевыми инструментами, где комиссии выше, чем в валютных. Рост объемов торгов в акциях, который мы наблюдали в мае-июне, может стать еще одним драйвером, если он продолжится во 2П19. Депозитарные и расчетные услуги, наряду с прочими услугами, также покажут двузначный рост в этом году, обусловленный органическим ростом финансовых расчетов в России. Важно отметить, что ожидаемый рост комиссионного дохода зависит не от объемов торгов, которые в некоторых сегментах снижаются, а от запуска новых маржинальных инструментов и перехода клиентов к продуктам с более высокой комиссией биржи.

Процентный доход стабилизируется несмотря на снижение процентной ставки. Постепенное увеличение денежной позиции биржи до более 80 млрд руб. и в целом стабильные остатки на счетах клиентов в этом году должны смягчить негативное влияние ожидаемого снижения рублевых процентных ставок, которое мы ожидаем увидеть в ближайшие годы. В этой связи, мы не ожидаем существенного снижения процентных доходов MOEX в 2019-2023. По нашим оценкам, процентный доход упадет на 3% в 2019 (1К19 -2%) до 15 млрд руб., а CAGR в 2019-2023 снизится на 5%.

Прогноз по расходам может быть понижен. Менеджмент биржи прогнозирует рост операционных расходов на 9-12% в 2019 (против 7.6% в 2018), что представляется относительно высоким показателем и тревожит инвесторов. Это связано, в том числе, с развитием новых трейдинговых услуг, например, в торговле зерном. В то же время, в 1К19 операционные расходы выросли всего на 6%, и мы думаем, что менеджмент понизит свои прогнозы по расходам в скором времени до ниже 9%.

Резервы учтены в цене. Создание новых больших резервов в апреле этого года на 2.4 млрд руб. из-за кражи зерна из элеваторов, которое использовалось в качестве обеспечения для сделок своп, стало одной из причин того, что акции MOEX отстали от российских индексов с начала года. Это событие уже учтено в котировках и есть вероятность, что часть резервов будет восстановлена в этом или следующем году – еще один потенциальный катализатор для акций.

Дивиденды – сохраняется доходность 8%. Мы прогнозируем чистую прибыль MOEX на уровне 19.7 млрд руб. (с учетом резервов), что близко к консенсусу Bloomberg (20.2 млрд руб.). MOEX прогнозирует капзатраты на уровне 2.4-2.7 млрд руб. Таким образом, компания может выплатить около 17 млрд руб. в качестве дивидендов за 2019, что соответствует коэффициенту выплаты 87%, или 7.5-7.7 руб. на акцию, обеспечивая доходность 8% – привлекательный уровень, на наш взгляд.Это близко к уровню прошлого года, когда компания выплатила 7.7 руб. на акцию – коэффициент выплат 89% против минимума 55%, согласно дивидендной политике.

Оценка: рейтинг повышен до Выше рынка. Во всем мире биржи высоко ценятся инвесторами по нескольким причинам. Во-первых, это высокорентабельный бизнес. Во-вторых, биржи мало зависят от экономических циклов. Наконец, многие биржи занимают монопольное положение в торгах определенными инструментами. В связи с этим почти все биржи в мире торгуются с мультипликатором P/E более 20.0x. Московская биржа торгуется с мультипликатором P/E 2019П с корректировкой на резервы 9.5х, что более чем в два раза ниже, чем у мировых аналогов, и это несправедливо. Между тем, Московская биржа является одной из самых диверсифицированных бирж в мире и предлагает весь спектр торговых инструментов. Ее технические возможности соответствуют лучшим мировым практикам. Текущая оценка компании также ниже ее исторического среднего значения – P/E 11.0x-12.0x.

Мы повышаем наш рейтинг для Московской биржи до Выше рынка с Нейтрально. Мы лишь немного скорректировали нашу целевую цену до 125 руб./акция (со 127 руб.)

Комиссионный доход MOEX должен продемонстрировать сильный рост на 14% г/г в 2019 г за счет доходов от денежного рынка, деривативов и депозитарных услуг. Кроме того, увеличение объемов торгов акциями создает дополнительную возможность для роста чистой прибыли.

Акции MOEX отстали от восстановления на рынке. Они торгуются с P/E 2019П 9.5x по сравнению со средним историческим значением 11-12.0x и на 50% ниже аналогов. Мы считаем такую оценку несправедливой.

Комиссионный доход: сильный рост не зависит от объемов. Мы прогнозируем ускорение темпов роста комиссионного дохода до 14% г/г в 2019 против 11.5% в 2018 и 11% в 1К19 до 27 млрд руб. В частности, мы прогнозируем, что комиссии на денежном рынке покажут сильные результаты (+19% г/г в 2019) на фоне увеличения дюрации операций репо, поскольку все больше крупных российских компаний получают прямой доступ к торгам с репо. Производные финансовые инструменты также демонстрируют хорошую динамику (+21%) за счет роста доли торгов сырьевыми инструментами, где комиссии выше, чем в валютных. Рост объемов торгов в акциях, который мы наблюдали в мае-июне, может стать еще одним драйвером, если он продолжится во 2П19. Депозитарные и расчетные услуги, наряду с прочими услугами, также покажут двузначный рост в этом году, обусловленный органическим ростом финансовых расчетов в России. Важно отметить, что ожидаемый рост комиссионного дохода зависит не от объемов торгов, которые в некоторых сегментах снижаются, а от запуска новых маржинальных инструментов и перехода клиентов к продуктам с более высокой комиссией биржи.

Процентный доход стабилизируется несмотря на снижение процентной ставки. Постепенное увеличение денежной позиции биржи до более 80 млрд руб. и в целом стабильные остатки на счетах клиентов в этом году должны смягчить негативное влияние ожидаемого снижения рублевых процентных ставок, которое мы ожидаем увидеть в ближайшие годы. В этой связи, мы не ожидаем существенного снижения процентных доходов MOEX в 2019-2023. По нашим оценкам, процентный доход упадет на 3% в 2019 (1К19 -2%) до 15 млрд руб., а CAGR в 2019-2023 снизится на 5%.

Прогноз по расходам может быть понижен. Менеджмент биржи прогнозирует рост операционных расходов на 9-12% в 2019 (против 7.6% в 2018), что представляется относительно высоким показателем и тревожит инвесторов. Это связано, в том числе, с развитием новых трейдинговых услуг, например, в торговле зерном. В то же время, в 1К19 операционные расходы выросли всего на 6%, и мы думаем, что менеджмент понизит свои прогнозы по расходам в скором времени до ниже 9%.

Резервы учтены в цене. Создание новых больших резервов в апреле этого года на 2.4 млрд руб. из-за кражи зерна из элеваторов, которое использовалось в качестве обеспечения для сделок своп, стало одной из причин того, что акции MOEX отстали от российских индексов с начала года. Это событие уже учтено в котировках и есть вероятность, что часть резервов будет восстановлена в этом или следующем году – еще один потенциальный катализатор для акций.

Дивиденды – сохраняется доходность 8%. Мы прогнозируем чистую прибыль MOEX на уровне 19.7 млрд руб. (с учетом резервов), что близко к консенсусу Bloomberg (20.2 млрд руб.). MOEX прогнозирует капзатраты на уровне 2.4-2.7 млрд руб. Таким образом, компания может выплатить около 17 млрд руб. в качестве дивидендов за 2019, что соответствует коэффициенту выплаты 87%, или 7.5-7.7 руб. на акцию, обеспечивая доходность 8% – привлекательный уровень, на наш взгляд.Это близко к уровню прошлого года, когда компания выплатила 7.7 руб. на акцию – коэффициент выплат 89% против минимума 55%, согласно дивидендной политике.

Оценка: рейтинг повышен до Выше рынка. Во всем мире биржи высоко ценятся инвесторами по нескольким причинам. Во-первых, это высокорентабельный бизнес. Во-вторых, биржи мало зависят от экономических циклов. Наконец, многие биржи занимают монопольное положение в торгах определенными инструментами. В связи с этим почти все биржи в мире торгуются с мультипликатором P/E более 20.0x. Московская биржа торгуется с мультипликатором P/E 2019П с корректировкой на резервы 9.5х, что более чем в два раза ниже, чем у мировых аналогов, и это несправедливо. Между тем, Московская биржа является одной из самых диверсифицированных бирж в мире и предлагает весь спектр торговых инструментов. Ее технические возможности соответствуют лучшим мировым практикам. Текущая оценка компании также ниже ее исторического среднего значения – P/E 11.0x-12.0x.

Мы обновили нашу финансовую модель и лишь немного пересмотрели нашу целевую цену – до 125 руб. за акцию (со 127 руб.). Она предполагает потенциал роста 33%, и мы повышаем наш рейтинг до Выше рынка с Нейтрально. Основными катализаторами являются сильные месячные операционные результаты и квартальные финансовые результаты, которые должны быть позитивно восприняты инвесторами.Атон

519

1 комментарий

«Где деньги, Зин?» если был факт воровства, должны быть какие то следственные действия, должны быть определены виновные. Как бы опять чего не своровали…

- 06 июля 2019, 09:36

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ГК «Самолет» понижен A.ru, АО «ГЛАВСНАБ» понижен B-(RU), АО «БИЗНЕС АЛЬЯНС» присвоен BBB-|ru|)

🔴ПАО «ГК «Самолет»

НКР снизило кредитный рейтинг с A+.ru до A.ru, прогноз — неопределённый. ПАО «ГК «Самолет» — корпорация в сфере...

09:39

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный...

16:09

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания