SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Россети и дочерние компании. Монитор дивидендов: последняя песня - Атон

- 03 апреля 2019, 16:53

- |

В 2019 году в нашем традиционном мониторе дивидендов Россетей, ФСК и МРСК мы рассматриваем характерные для отрасли и компаний факторы, которые окажут наибольшее влияние на дивиденды за 2018 и 2019.

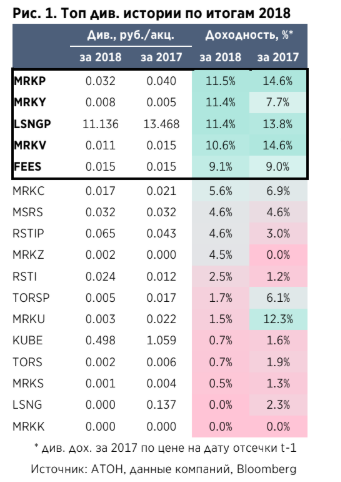

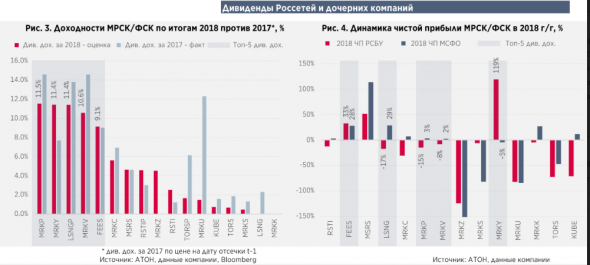

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

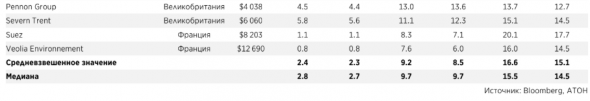

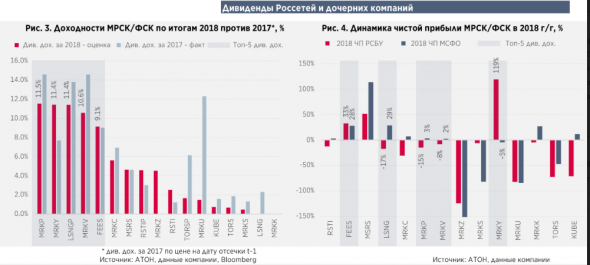

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017 (Рис. 1, Рис. 3). Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

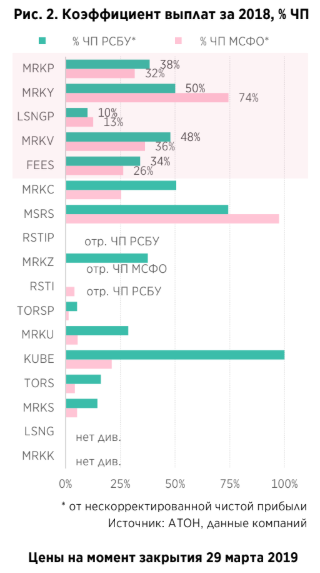

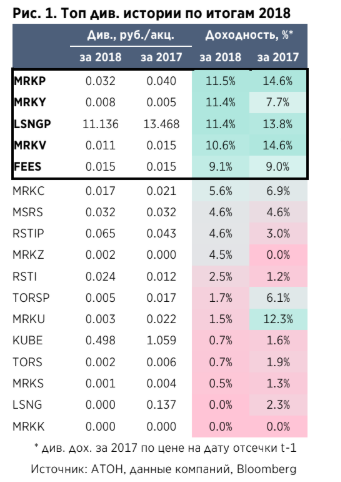

Закономерность или совпадение? Драйверы финрезультатов за 2018

Мы отмечаем три основных тренда, оказавших давление на прибыль МРСК/ФСК в 2018: 1) рост операционных расходов (на фоне изменения в учете потерь электроэнергии); 2) повышение налога на имущество; 3) приобретение статуса гарантирующего поставщика (MRKU, MRKZ, MRKS). Однако несмотря на сильные общие тренды, специфические для компаний драйверы приводят к различной динамике чистой прибыли (в топ-5 она колебалась от -20% до 100%+ г/г, Рис. 4) и сильному разбросу в коэффициентах выплат (10-75% чистой прибыли; Рис. 2). С учетом этого мы сомневаемся, что все компании из топ-5 2018 сумеют сохранить высокие дивиденды в дальнейшем.

Дивиденды в 2019 окажутся под давлением отраслевых факторов

Финансовые планы дочерних компаний Россетей на 2019 по РСБУ предполагают снижение прибыли как относительно предыдущих прогнозов компаний, так и к 2018 из- за давления отраслевых трендов. Это означает более низкие дивиденды: по плановым показателям, среди МРСК только LSNGP обеспечат доходность 12.4%, а MRKP, MRKV, MRKC и MRKZ предложат всего 5-6% (Рис. 8). Чистая прибыль ФСК по РСБУ за 2019 также будет ниже г/г, но компания исторически придерживается стабильно высоких выплат, что побуждает нас заложить показатель 0.015 руб./акц. (без изм. г/г, доходность 9.1%).

ФСК: устойчивая доходность 9%, потенциал роста возможен в 2020+ – ВЫШЕ РЫНКА

Финрезультаты ФСК в 2019 скорее всего также пострадают из-за сохраняющейся инфляции операционных расходов на передачу электроэнергии (в план заложен рост на 5% г/г), эффект которой будет более заметным на фоне ожидаемого снижения выручки от техприсоединения на 35%. Однако мы по-прежнему выделяем ФСК как одну из лучших дивидендных историй в российской электроэнергетике: по нашим оценкам, она должна предложить доходность 9% по итогам 2018-19, а рост FCF после пика капзатрат в 2019 обеспечит дополнительный потенциал – подтверждаем рейтинг ВЫШЕ РЫНКА.

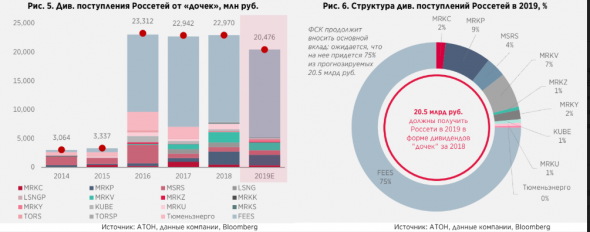

Россети: скромная доходность при дорогой оценке – НЕЙТРАЛЬНО

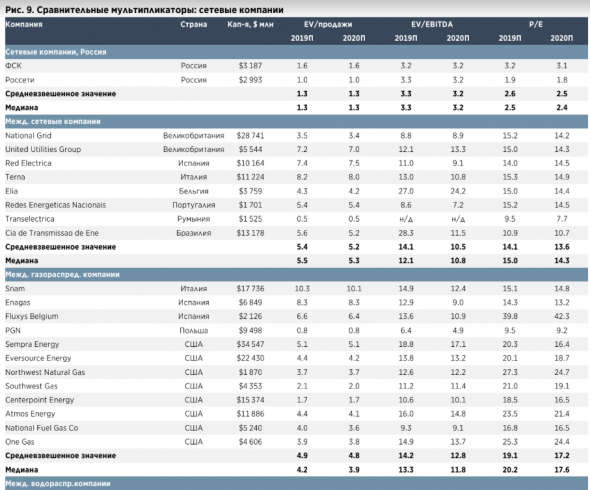

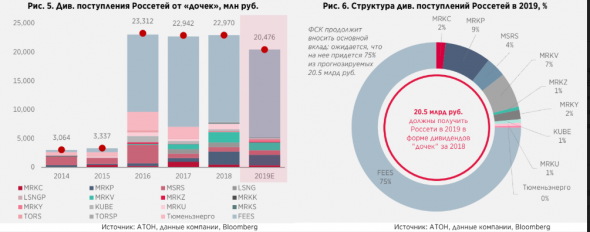

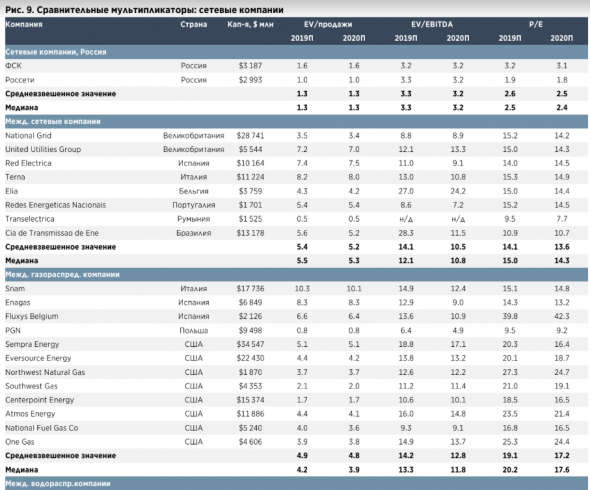

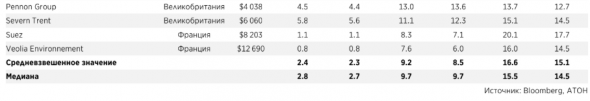

Зафиксировав чистый убыток по РСБУ в 2018 (-11.5 млрд руб.), Россети вновь не рекомендуют финальный дивиденд, несмотря на FCF 17.9 млрд руб. и ожидаемые существенные дивидендные поступления от «дочек» (20.5 млрд руб., Рис. 5, Рис. 6). Следующий дивиденд Россети рассчитывают объявить по итогам 1К19. Мы полагаем, что планируемые изменения в дивидендной политике не затронут этот период, и осторожно оцениваем максимальную выплату за 1К19 на уровне 5 млрд руб., исходя из цифр, озвученных компанией в 2018 (доходность 2.5% по обыкновенным акциям, 4.6% – по привилегированным). Мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на Россети, учитывая невысокую дивидендную доходность в сочетании с дорогой оценкой – 3.3x по EV/EBITDA 2019П (+10% к 5-летнему среднему и чуть выше 3.2x у ФСК).

Мы ожидаем, что четыре МРСК обеспечат впечатляющую доходность 11% по итогам 2018, но отмечаем существенный риск снижения доходностей в 2019, т.к. давление на чистую прибыль компаний из-за повышения операционных расходов на передачу электроэнергии должно проявиться в большей степени. Мы продолжаем отдавать предпочтение ФСК (ВЫШЕ РЫНКА, дивидендная доходность 9%), перед Россетями (НЕЙТРАЛЬНО), которые, несмотря на высокие дивидендные поступления (20.5 млрд руб. за 2018) и положительный FCF, предлагают скромную доходность (максимум 5% по привилегированным акциям).АТОН

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017 (Рис. 1, Рис. 3). Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

Закономерность или совпадение? Драйверы финрезультатов за 2018

Мы отмечаем три основных тренда, оказавших давление на прибыль МРСК/ФСК в 2018: 1) рост операционных расходов (на фоне изменения в учете потерь электроэнергии); 2) повышение налога на имущество; 3) приобретение статуса гарантирующего поставщика (MRKU, MRKZ, MRKS). Однако несмотря на сильные общие тренды, специфические для компаний драйверы приводят к различной динамике чистой прибыли (в топ-5 она колебалась от -20% до 100%+ г/г, Рис. 4) и сильному разбросу в коэффициентах выплат (10-75% чистой прибыли; Рис. 2). С учетом этого мы сомневаемся, что все компании из топ-5 2018 сумеют сохранить высокие дивиденды в дальнейшем.

Дивиденды в 2019 окажутся под давлением отраслевых факторов

Финансовые планы дочерних компаний Россетей на 2019 по РСБУ предполагают снижение прибыли как относительно предыдущих прогнозов компаний, так и к 2018 из- за давления отраслевых трендов. Это означает более низкие дивиденды: по плановым показателям, среди МРСК только LSNGP обеспечат доходность 12.4%, а MRKP, MRKV, MRKC и MRKZ предложат всего 5-6% (Рис. 8). Чистая прибыль ФСК по РСБУ за 2019 также будет ниже г/г, но компания исторически придерживается стабильно высоких выплат, что побуждает нас заложить показатель 0.015 руб./акц. (без изм. г/г, доходность 9.1%).

ФСК: устойчивая доходность 9%, потенциал роста возможен в 2020+ – ВЫШЕ РЫНКА

Финрезультаты ФСК в 2019 скорее всего также пострадают из-за сохраняющейся инфляции операционных расходов на передачу электроэнергии (в план заложен рост на 5% г/г), эффект которой будет более заметным на фоне ожидаемого снижения выручки от техприсоединения на 35%. Однако мы по-прежнему выделяем ФСК как одну из лучших дивидендных историй в российской электроэнергетике: по нашим оценкам, она должна предложить доходность 9% по итогам 2018-19, а рост FCF после пика капзатрат в 2019 обеспечит дополнительный потенциал – подтверждаем рейтинг ВЫШЕ РЫНКА.

Россети: скромная доходность при дорогой оценке – НЕЙТРАЛЬНО

Зафиксировав чистый убыток по РСБУ в 2018 (-11.5 млрд руб.), Россети вновь не рекомендуют финальный дивиденд, несмотря на FCF 17.9 млрд руб. и ожидаемые существенные дивидендные поступления от «дочек» (20.5 млрд руб., Рис. 5, Рис. 6). Следующий дивиденд Россети рассчитывают объявить по итогам 1К19. Мы полагаем, что планируемые изменения в дивидендной политике не затронут этот период, и осторожно оцениваем максимальную выплату за 1К19 на уровне 5 млрд руб., исходя из цифр, озвученных компанией в 2018 (доходность 2.5% по обыкновенным акциям, 4.6% – по привилегированным). Мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на Россети, учитывая невысокую дивидендную доходность в сочетании с дорогой оценкой – 3.3x по EV/EBITDA 2019П (+10% к 5-летнему среднему и чуть выше 3.2x у ФСК).

1.1К

1 комментарий

мАнитор дивидендов? Шта?

- 03 апреля 2019, 16:54

Читайте на SMART-LAB:

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉 t.me/ivolgavdo/82866

Все сделки новой недели — по 0,1% от активов...

07:08

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания