SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Акции Роснефти продолжают демонстрировать новые максимумы на фоне сильных цен на нефть

- 23 марта 2018, 18:39

- |

Итоги встречи с инвесторами

Башнефть – отличный актив, удовлетворительный синергетический эффект

Роснефть удовлетворена сделкой по приобретению Башнефти в октябре 2016 и уже реализовала значительный синергетический эффект. Башнефть была быстро и полностью интегрирована в структуру бизнеса Роснефти, при этом в 2017 синергетический эффект составил около 50 млрд руб., что соответствует более 25% от ожидаемой общей суммы в $3.0 млрд. Этот эффект в основном связан со сбытом и логистикой, а также с переработкой и нефтехимией. Комментируя влияние на дивиденды исключительно высокого показателя чистой прибыли по МСФО за 2017 в размере 143 млрд руб., о которой Башнефть отчиталась в понедельник, и которая была связана с выплатой по мировому соглашению с АФК Система в размере 100 млрд руб., компания отметила, что согласно корпоративным процедурам, совет директоров Башнефти в ближайшем будущем обсудит результаты 2017 и в соответствии с этим распределит чистую прибыль.

Что если бы ограничения ОПЕК+ были сняты завтра?

Роснефть имеет все возможности увеличить добычу нефти более чем на 100 тыс барр. / сут. примерно за три месяца, в основном за счет новых гринфилдов с высоким начальным дебитом. Благодаря солидному портфелю гринфилдов Роснефть ожидает более значительный прирост добычи в долгосрочной перспективе. Планы компании на 2018 предполагают, что соглашение ОПЕК+ будет действовать до конца года.

Курдистан не так страшен, как кажется

Роснефть представила детали бизнеса в иракском Курдистане, которые в целом совпали с комментариями менеджмента на телеконференции по итогам 3К17. Договоры с авансами с местными нефтяными компаниями были подписаны на общую сумму $ 2.1 млрд (раскрыто в финансовой отчетности за 2017). Роснефть предполагает, что большая часть авансов ($1.8млрд), предоставленных иракскому Курдистану, будет использована для входа в концессионное соглашение по обновлению экспортного трубопровода с общей проектной мощностью 950 тыс барр / сут. Трубопровод идет от Киркука до границы с Турцией и заканчивается в морском порту Джейхан. Ожидаемый IRR проекта близок к внутренней минимальной требуемой ставке доходности Роснефти (20%), доля Роснефти в проекте составит 60%, местному холдингу KAR Group будут принадлежать оставшиеся 40%.

В долгосрочных проектах Роснефть исходит из цены Brent $50/барр.

Роснефть использует довольно консервативные прогнозы по ценам на нефть в своих финансовых моделях для основных проектов гринфилд – $50/барр. против текущего спота выше $69/барр. Это дает компании дополнительный комфорт при принятии инвестиционных решений и реализации своих проектов с большим запасом прочности.

Риски

Цена на нефть представляет собой основной риск для инвестиционного профиля Роснефти, а ее высокая долговая нагрузка делает компанию уязвимой и чувствительной к колебаниям цен на нефть. Более того, любые трудности с предоплатой в Венесуэле или иракском Курдистане скорее всего быстро вызовут негативную реакцию рынка. Продление соглашения ОПЕК+ после 2018 года негативно отразится на перспективах масштабных проектов Роснефти и приведет к отсрочке их запуска и расширения.

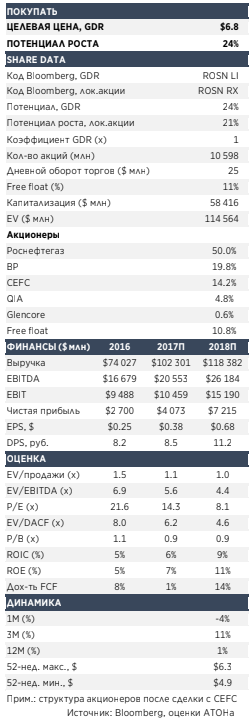

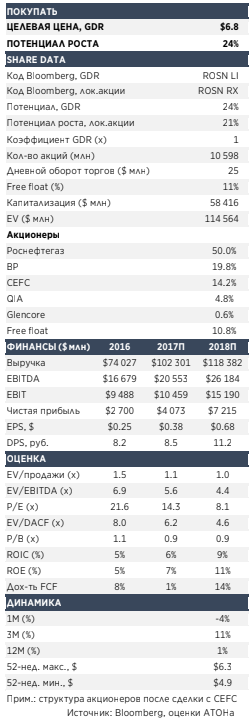

Во вторник АТОН провел для своих московских клиентов День нефтегазового сектора, на котором присутствовала Роснефть и ее IR-представители. У Роснефти есть все возможности нарастить добычу нефти после отмены ограничений ОПЕК+, в то время как заложенная в бюджет цена нефти $50/барр. оставляет достаточный запас прочности, если на рынке нефти сгустятся грозовые тучи. Нам по-прежнему нравятся акции Роснефти, которые продолжают демонстрировать новые максимумы на фоне сильных цен на нефть, и мы подтверждаем нашу рекомендацию ПОКУПАТЬ и целевую цену в размере $6.8 за GDR (385 руб. / акция).АТОН

Башнефть – отличный актив, удовлетворительный синергетический эффект

Роснефть удовлетворена сделкой по приобретению Башнефти в октябре 2016 и уже реализовала значительный синергетический эффект. Башнефть была быстро и полностью интегрирована в структуру бизнеса Роснефти, при этом в 2017 синергетический эффект составил около 50 млрд руб., что соответствует более 25% от ожидаемой общей суммы в $3.0 млрд. Этот эффект в основном связан со сбытом и логистикой, а также с переработкой и нефтехимией. Комментируя влияние на дивиденды исключительно высокого показателя чистой прибыли по МСФО за 2017 в размере 143 млрд руб., о которой Башнефть отчиталась в понедельник, и которая была связана с выплатой по мировому соглашению с АФК Система в размере 100 млрд руб., компания отметила, что согласно корпоративным процедурам, совет директоров Башнефти в ближайшем будущем обсудит результаты 2017 и в соответствии с этим распределит чистую прибыль.

Что если бы ограничения ОПЕК+ были сняты завтра?

Роснефть имеет все возможности увеличить добычу нефти более чем на 100 тыс барр. / сут. примерно за три месяца, в основном за счет новых гринфилдов с высоким начальным дебитом. Благодаря солидному портфелю гринфилдов Роснефть ожидает более значительный прирост добычи в долгосрочной перспективе. Планы компании на 2018 предполагают, что соглашение ОПЕК+ будет действовать до конца года.

Курдистан не так страшен, как кажется

Роснефть представила детали бизнеса в иракском Курдистане, которые в целом совпали с комментариями менеджмента на телеконференции по итогам 3К17. Договоры с авансами с местными нефтяными компаниями были подписаны на общую сумму $ 2.1 млрд (раскрыто в финансовой отчетности за 2017). Роснефть предполагает, что большая часть авансов ($1.8млрд), предоставленных иракскому Курдистану, будет использована для входа в концессионное соглашение по обновлению экспортного трубопровода с общей проектной мощностью 950 тыс барр / сут. Трубопровод идет от Киркука до границы с Турцией и заканчивается в морском порту Джейхан. Ожидаемый IRR проекта близок к внутренней минимальной требуемой ставке доходности Роснефти (20%), доля Роснефти в проекте составит 60%, местному холдингу KAR Group будут принадлежать оставшиеся 40%.

В долгосрочных проектах Роснефть исходит из цены Brent $50/барр.

Роснефть использует довольно консервативные прогнозы по ценам на нефть в своих финансовых моделях для основных проектов гринфилд – $50/барр. против текущего спота выше $69/барр. Это дает компании дополнительный комфорт при принятии инвестиционных решений и реализации своих проектов с большим запасом прочности.

Риски

Цена на нефть представляет собой основной риск для инвестиционного профиля Роснефти, а ее высокая долговая нагрузка делает компанию уязвимой и чувствительной к колебаниям цен на нефть. Более того, любые трудности с предоплатой в Венесуэле или иракском Курдистане скорее всего быстро вызовут негативную реакцию рынка. Продление соглашения ОПЕК+ после 2018 года негативно отразится на перспективах масштабных проектов Роснефти и приведет к отсрочке их запуска и расширения.

33

Читайте на SMART-LAB:

Итоги Smart-Lab & Cbonds PRO облигации 2026

Итоги Smart-Lab & Cbonds PRO облигации 2026

28 февраля прошла конференция по вопросам облигационного рынка Smart-Lab & Cbonds...

20:59

Следующий Positive Hack Days Fest пройдет в 2027 году

Всем привет! Следующий Positive Hack Days Fest пройдет в 2027 году, в этом году киберфестиваля не будет. Почему мы приняли такое...

18:59

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания