SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Х5 Retail Group - не удалось показать быстрый рост выручки без негативного влияния на рентабельность

- 20 октября 2017, 12:21

- |

Результаты за 3 кв. 2017 г. по МСФО разочаровали в части рентабельности

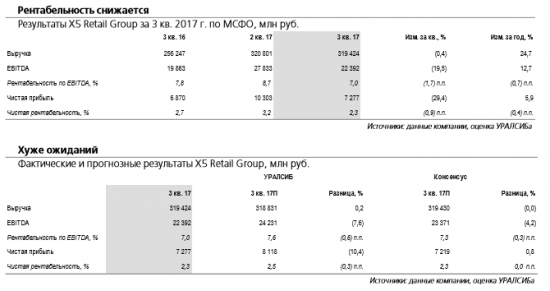

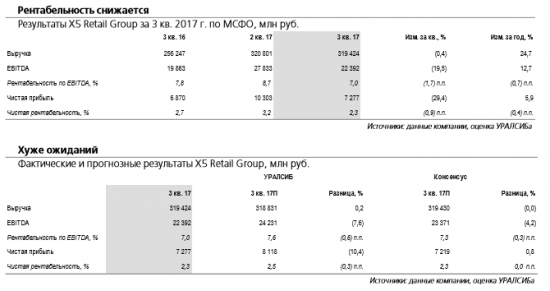

EBITDA оказалась ниже ожиданий... Вчера X5 Retail Group опубликовала финансовые результаты за 3 кв. 2017 г. по МСФО, продемонстрировавшие более сильное, чем ожидалось, сокращение рентабельности относительно предыдущего квартала. Так, выручка X5 возросла на 25%(здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA — на 13% до 22,4 млрд руб. (380 млн долл.), что ниже нашего прогноза на 8%, а консенсусного — на 4%. Рентабельность по EBITDA при этом сократилась на 0,8 п.п. до 7,0% против ожидавшихся нами 7,6% и прогнозировавшихся рынком 7,3%. Чистая прибыль увеличилась на 6% до 7,3 млрд руб. (123 млн долл.), также оказавшись хуже прогнозов.

… вследствие значительного сокращения валовой маржи... Валовая прибыль X5 Retail Group в 3 кв. выросла на 21% до 75,7 млрд руб. (1,3 млрд долл.), что означает валовую рентабельность на уровне 23,7% (-0,7 п.п.). Падение валовой рентабельности отражает возросшую промоактивность с целью ускорения роста выручки в ряде товарных категорий и увеличившуюся долю формата «Пятерочка» в выручке. Общие и административные расходы (без учета расходов на долгосрочную программу мотивации и амортизации) росли чуть медленнее выручки, прибавив 23,1% и достигнув 55,6 млрд руб. (927 млн долл.). В то же время финансовое положение компании остается устойчивым: чистый долг на конец квартала составил 160 млрд руб. (2,8 млрд долл.), что предполагает мультипликатор Чистый долг/EBITDA за последние 12 месяцев на уровне 1,7 (1,8 в конце 2 кв. 2017г.) это самое низкое значение коэффициента за всю историю компании. Руководство X5 Retail Group считает комфортным уровень долговой нагрузки в диапазоне 1,6-1,8 по показателю Чистый долг/EBITDA за последние 12 месяцев. С учетом недавно принятой дивидендной политики такая долговая нагрузка позволит начать выплачивать дивиденды. Также компания объявила о планах получить листинг на Московской бирже до конца этого года.

EBITDA оказалась ниже ожиданий... Вчера X5 Retail Group опубликовала финансовые результаты за 3 кв. 2017 г. по МСФО, продемонстрировавшие более сильное, чем ожидалось, сокращение рентабельности относительно предыдущего квартала. Так, выручка X5 возросла на 25%(здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA — на 13% до 22,4 млрд руб. (380 млн долл.), что ниже нашего прогноза на 8%, а консенсусного — на 4%. Рентабельность по EBITDA при этом сократилась на 0,8 п.п. до 7,0% против ожидавшихся нами 7,6% и прогнозировавшихся рынком 7,3%. Чистая прибыль увеличилась на 6% до 7,3 млрд руб. (123 млн долл.), также оказавшись хуже прогнозов.

… вследствие значительного сокращения валовой маржи... Валовая прибыль X5 Retail Group в 3 кв. выросла на 21% до 75,7 млрд руб. (1,3 млрд долл.), что означает валовую рентабельность на уровне 23,7% (-0,7 п.п.). Падение валовой рентабельности отражает возросшую промоактивность с целью ускорения роста выручки в ряде товарных категорий и увеличившуюся долю формата «Пятерочка» в выручке. Общие и административные расходы (без учета расходов на долгосрочную программу мотивации и амортизации) росли чуть медленнее выручки, прибавив 23,1% и достигнув 55,6 млрд руб. (927 млн долл.). В то же время финансовое положение компании остается устойчивым: чистый долг на конец квартала составил 160 млрд руб. (2,8 млрд долл.), что предполагает мультипликатор Чистый долг/EBITDA за последние 12 месяцев на уровне 1,7 (1,8 в конце 2 кв. 2017г.) это самое низкое значение коэффициента за всю историю компании. Руководство X5 Retail Group считает комфортным уровень долговой нагрузки в диапазоне 1,6-1,8 по показателю Чистый долг/EBITDA за последние 12 месяцев. С учетом недавно принятой дивидендной политики такая долговая нагрузка позволит начать выплачивать дивиденды. Также компания объявила о планах получить листинг на Московской бирже до конца этого года.

… что может снизить интерес инвесторов к акциям компании. Стратегически фокус на увеличение доли рынка, на наш взгляд, оправдан, и мы подтверждаем рекомендацию ПОКУПАТЬ ГДР X5 Retail Group. Но, в отличие от удачного предыдущего квартала, в 3 кв. 2017 г. X5 Retail Group не удалось показать быстрый рост выручки без негативного влияния на рентабельность. Это означает, что операционное преимущество X5 над ее основным конкурентом, компанией Магнит, становится менее очевидным, что в краткосрочном периоде может разочаровать участников рынка и снизить их интерес к акциям компании.Уралсиб

9

Читайте на SMART-LAB:

Доллар как бенефициар нефтяного шока: почему рынок снова идет в защиту

Во вторник укрепление доллара выглядело не просто реакцией на рост глобальной тревожности, а результатом наложения сразу факторов. Первый —...

18:50

🛒 Фикс Прайс остался без "органики"

Ретейлер представил отчет по МСФО за 4 квартал и весь прошлый год Фикс Прайс (FIXR) ➡️ Инфо и показатели Результаты за 4...

13:00

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания