SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Мегафон отчитается в среду, 30 августа и проведет телеконференцию. Акции компании не предлагают привлекательной дивидендной доходности

- 28 августа 2017, 16:29

- |

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 5,1 млрд руб.:

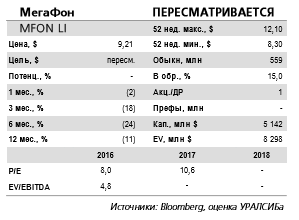

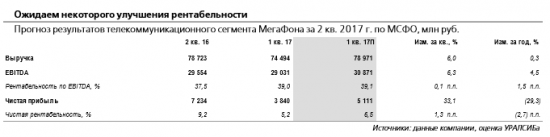

В среду, 30 августа, МегаФон представит финансовые результаты за 2 кв. 2017 г. по МСФО. Мы ожидаем умеренного роста выручки от мобильных операций в России, учитывая появление первых признаков снижения конкурентного давления на рынке. В частности, мы ожидаем, что выручка МегаФона, без учета операций Mail.ru, увеличится на 0,3% (здесь и далее год к году) до 79,0 млрд руб. (1,4 млрд долл.), а OIBDA вырастет на 4% до 30,9 млрд руб. (539 млн долл.), что предполагает улучшение рентабельности по OIBDA на 1,5 п.п. до 39,1%. Чистую прибыль телекоммуникационного сегмента мы прогнозируем на уровне 5,1 млрд руб. (89 млн долл.)

Выручка от услуг мобильной связи может вырасти на 2% год к году. Мы ожидаем, что выручка МегаФона от услуг мобильной связи в России возрастет на 2% до 65,6 млрд руб. (1,1 млрд долл.), а выручка от услуг мобильной передачи данных может увеличиться также на 2% до 20,7 млрд руб. (362 млн долл.), или 32% совокупной выручки от услуг мобильной связи в России. В то же время, по нашим оценкам, рост выручки от продажи мобильных устройств замедлится до 6%, и она составит 6,0 млрд руб. (106 млн долл.). Мы также прогнозируем рост выручки МегаФона от услуг фиксированной связи на 2% до 6,2 млрд руб. (108 млн долл.).

В секторе мы предпочитаем акции Veon. Финансовые результаты МегаФона за 2 кв. 2017 г. могут отразить некоторое улучшение операционных условий компании благодаря стабилизации на рынке, тренду на повышение тарифов и снижению активности на розничном рынке. Акции компании не предлагают привлекательной дивидендной доходности, учитывая низкие шансы на выплату промежуточных дивидендов. Также существенным риском для котировок является возможность продажи крупного пакета на рынке со стороны Telia. Соответственно, среди российских телекоммуникационных компаний мы отдаем предпочтение акциям Veon.Уралсиб

3

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых...

09:00

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу...

11:32

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания