SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Опубликованная отчетность Группы НМТП по МСФО за 3 кв. 2016 г. нейтральна для котировок компании.

- 07 декабря 2016, 13:21

- |

Отчетность по МСФО за 3 кв. 2016 г.: нейтрально для котировок

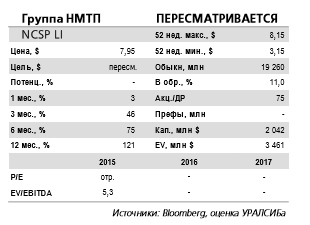

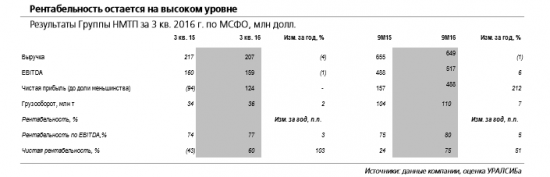

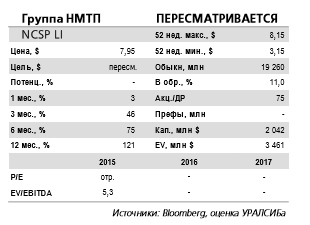

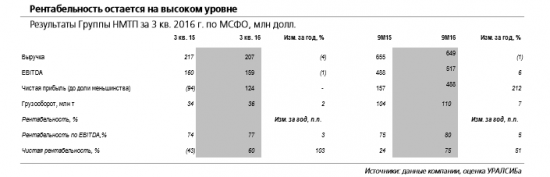

Рентабельность снизилась, но остается на высоком уровне. Вчера Группа НМТП опубликовала отчетность по МСФО за 3 кв. 2016 г. и провела телефонную конференцию. Выручка снизилась на 4% (здесь и далее – год к году) до 207 млн долл. EBITDA сократилась на 1% до 159 млн долл., тогда как рентабельность по EBITDA выросла на 3 п.п. до 77%. Чистая прибыль составила 124 млн долл. против убытка в 3 кв. 2015 г., который образовался из-за неденежного эффекта от курсовых разниц. По итогам отчетного квартала долговая нагрузка находилась на уровне 1,6 по Чистый долг /EBITDA за последние 12 мес. (без учета дивидендных выплат, которые были произведены уже после отчетной даты).

В следующем году капитальные затраты вырастут. В 3 кв., несмотря на рост совокупных объемов перевалки, выручка снизилась, чему, в частности, способствовало ослабление рубля год к году и снижение объемов бункеровки. В ходе телефонной конференции менеджмент отметил, что объем капитальных затрат в следующем году ожидается на уровне 200 млн долл. Менеджмент ожидает, что улучшение ситуации с объемами перевалки зерна окажет поддержку финансовым показателям в 4 кв. 2016 г.

Опубликованная отчетность, на наш взгляд, нейтральна для котировок компании. Инвестиции в акции Группы НМТП сопряжены с возросшим уровнем неопределенности в отношении как тарифов на стивидорные услуги (в связи с планами ФАС вернуться к их регулированию), так и состава акционеров в преддверии продажи госпакета.

Уралсиб

Рентабельность снизилась, но остается на высоком уровне. Вчера Группа НМТП опубликовала отчетность по МСФО за 3 кв. 2016 г. и провела телефонную конференцию. Выручка снизилась на 4% (здесь и далее – год к году) до 207 млн долл. EBITDA сократилась на 1% до 159 млн долл., тогда как рентабельность по EBITDA выросла на 3 п.п. до 77%. Чистая прибыль составила 124 млн долл. против убытка в 3 кв. 2015 г., который образовался из-за неденежного эффекта от курсовых разниц. По итогам отчетного квартала долговая нагрузка находилась на уровне 1,6 по Чистый долг /EBITDA за последние 12 мес. (без учета дивидендных выплат, которые были произведены уже после отчетной даты).

В следующем году капитальные затраты вырастут. В 3 кв., несмотря на рост совокупных объемов перевалки, выручка снизилась, чему, в частности, способствовало ослабление рубля год к году и снижение объемов бункеровки. В ходе телефонной конференции менеджмент отметил, что объем капитальных затрат в следующем году ожидается на уровне 200 млн долл. Менеджмент ожидает, что улучшение ситуации с объемами перевалки зерна окажет поддержку финансовым показателям в 4 кв. 2016 г.

Опубликованная отчетность, на наш взгляд, нейтральна для котировок компании. Инвестиции в акции Группы НМТП сопряжены с возросшим уровнем неопределенности в отношении как тарифов на стивидорные услуги (в связи с планами ФАС вернуться к их регулированию), так и состава акционеров в преддверии продажи госпакета.

Уралсиб

1 |

Читайте на SMART-LAB:

Стоимость какао упала до минимума за последние два года

Фьючерсы на какао в Нью-Йорке впервые с 2023 года опустились ниже $4000 за тонну в рамках коррекции после ралли 2024-го. Наиболее ликвидный...

19:05

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 января 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:35

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания