SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Российский рынок акций – на тонком льду или в тихой гавани - Синара

- 26 января 2023, 20:01

- |

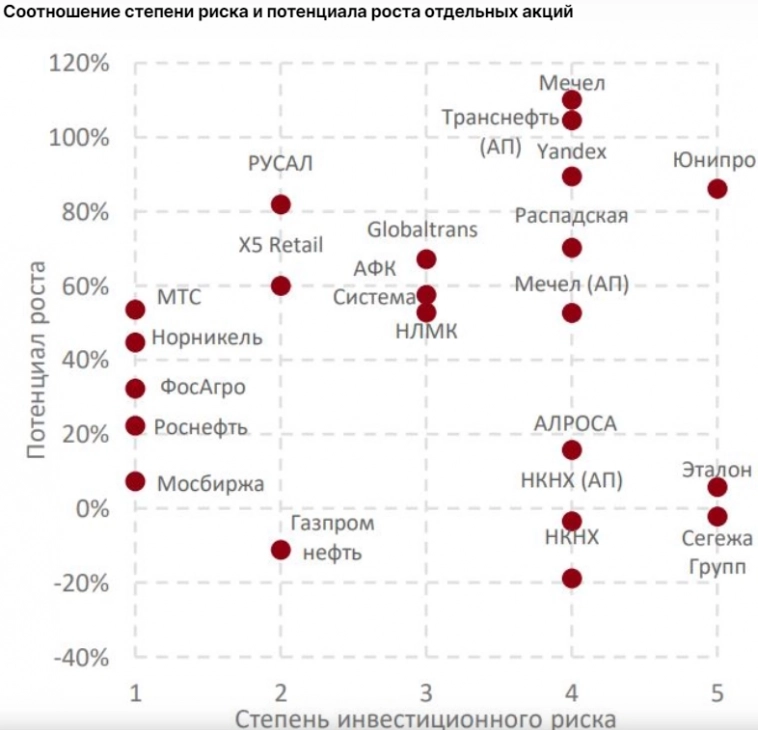

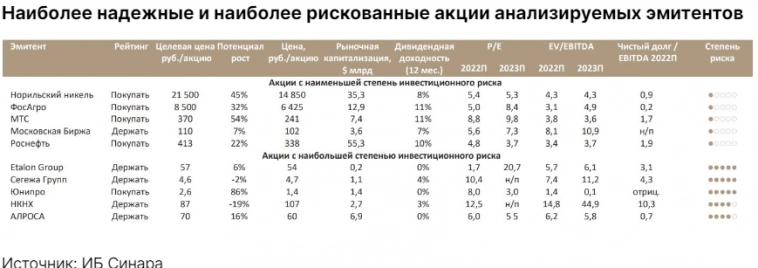

В рамках этого обзора мы начинаем определять степень инвестиционного риска, с которым, исходя из нашей методики, связаны инвестиции в российские акции. Для всех акций анализируемых эмитентов с рейтингами «Держать» и «Покупать» мы рассчитали степень риска в диапазоне от одного (● — «минимальная») до пяти (●●●●● — «максимальная»). Рекомендуем инвесторам при принятии решения обращать внимание не только на потенциал роста стоимости той или иной бумаги, но и на соответствующий уровень риска.

Наша методика включает риски двух категорий. Мы определили ключевые риски для держателей анализируемых акций и разделили их на две категории. За каждый из рисков первой категории — отсутствие отчетности, регистрация компании-эмитента не в РФ, угроза национализации — мы начисляли эмитенту по 1,5 балла. По 1 баллу добавлял каждый риск второй категории: отказ от выплаты дивидендов, значительная долговая нагрузка, неопределенность в отношении перспектив соответствующей отрасли, рост капитальных затрат, возможное участие эмитента в сделках слияний и поглощений, существенная зависимость оценки справедливой стоимости от допущений в отношении темпов роста, низкая ликвидность конкретной ценной бумаги. Округление производилось на усмотрение аналитика. Обратим внимание, что с течением времени степень инвестиционного риска может изменяться в зависимости от ситуации.

X5 Retail Group, ОК РУСАЛ, АФК Система, НЛМК, Globaltrans — высокая потенциальная доходность при умеренном инвестиционном риске. Как показывает наш анализ, риски не всегда компенсируются потенциальной доходностью инвестиций. Ряд компаний с сопоставимым потенциалом роста стоимости акций подвержены рискам разной степени и наоборот. Например, привилегированные акции НКНХ, почти справедливо, по нашим расчетам, оцененные рынком, по степени инвестиционного риска (???? или «высокая») находятся на одном уровне с привилегированными акциями Мечела, текущие котировки которых на ~50% ниже определенной нами справедливой цены.

ИБ «Синара»

«Юнипро», «Сегежа Групп», Etalon Group, НКНХ — наиболее рискованные. По акциям «Сегежа Групп», НКНХ и Etalon Group нами установлен рейтинг «Держать» при ограниченном потенциале роста, при этом степень риска мы определили как «максимальную». В случае акций «Юнипро» некоторые инвесторы могут счесть почти 90%-ный потенциал роста достаточно высоким, чтобы, невзирая на повышенные риски, вложиться в эти бумаги.

Наша методика включает риски двух категорий. Мы определили ключевые риски для держателей анализируемых акций и разделили их на две категории. За каждый из рисков первой категории — отсутствие отчетности, регистрация компании-эмитента не в РФ, угроза национализации — мы начисляли эмитенту по 1,5 балла. По 1 баллу добавлял каждый риск второй категории: отказ от выплаты дивидендов, значительная долговая нагрузка, неопределенность в отношении перспектив соответствующей отрасли, рост капитальных затрат, возможное участие эмитента в сделках слияний и поглощений, существенная зависимость оценки справедливой стоимости от допущений в отношении темпов роста, низкая ликвидность конкретной ценной бумаги. Округление производилось на усмотрение аналитика. Обратим внимание, что с течением времени степень инвестиционного риска может изменяться в зависимости от ситуации.

X5 Retail Group, ОК РУСАЛ, АФК Система, НЛМК, Globaltrans — высокая потенциальная доходность при умеренном инвестиционном риске. Как показывает наш анализ, риски не всегда компенсируются потенциальной доходностью инвестиций. Ряд компаний с сопоставимым потенциалом роста стоимости акций подвержены рискам разной степени и наоборот. Например, привилегированные акции НКНХ, почти справедливо, по нашим расчетам, оцененные рынком, по степени инвестиционного риска (???? или «высокая») находятся на одном уровне с привилегированными акциями Мечела, текущие котировки которых на ~50% ниже определенной нами справедливой цены.

МТС, «МосБиржа», «Норникель», «Роснефть», «ФосАгро» — наиболее надежные. Мы видим потенциал роста в 10–60% в этих бумагах при «минимальной» степени риска, а акции «Норникеля», «Роснефти» и «ФосАгро» даже отнесены к фаворитам в нашем «Модельном портфеле».Мордовцев Василий

ИБ «Синара»

«Юнипро», «Сегежа Групп», Etalon Group, НКНХ — наиболее рискованные. По акциям «Сегежа Групп», НКНХ и Etalon Group нами установлен рейтинг «Держать» при ограниченном потенциале роста, при этом степень риска мы определили как «максимальную». В случае акций «Юнипро» некоторые инвесторы могут счесть почти 90%-ный потенциал роста достаточно высоким, чтобы, невзирая на повышенные риски, вложиться в эти бумаги.

770

Читайте на SMART-LAB:

Первичный рынок ВДО в феврале 2026. 6,6 млрд р. при средневзвешенном купоне 23,2%. Рынок адаптировался к высоким ставкам

По сумме размещений января и февраля, 11,2 млрд р., начало 2026 года – лучшее для первичного рынка ВДО. В любом из предыдущих лет за...

06:33

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания