SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Цикл в стальной отрасли вступил в новую фазу, в перспективе ожидается снижение прибыли НЛМК - Атон

- 21 октября 2021, 14:06

- |

Финансовые показатели НЛМК говорят о том, что российские стальные компании остаются в хорошей форме, несмотря на снижение цен и повышение налогов. Мы считаем, что 4К21 будет непростым для НЛМК в связи с ралли в ценах на коксующийся уголь и обвалом цен на ЖРС. В целом мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на сектор. Нашим фаворитом является ЕВРАЗ за счет его дешевой оценки 3.1x по спотовым ценам и самой высокой дивидендной доходности в секторе — 22%.

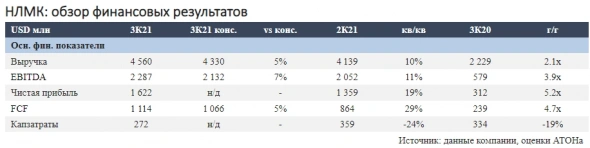

Краткая оценка финансовых показателей. НЛМК отчиталась о росте прибыли кв/кв: выручка – $4 560 млн (+10% кв/кв), EBITDA – $2 287 млн (+11% кв/кв), FCF – $1 114 млн (+29% кв/кв). Результаты оказались выше ожиданий рынка, а показатель EBITDA превысил консенсус-прогноз на 7%. Промежуточные дивиденды рекомендованы на уровне 13.33 руб./акция (что соответствует доходности в 6.1%), предполагая выплату 100% от величины FCF, в соответствии с дивидендной политикой. Предполагаемая дата закрытия реестра для получения дивидендов – 7 декабря.

«Атон»

НЛМК: инвестиционный кейс. У НЛМК нет сильных специфических для компании катализаторов в краткосрочной перспективе. Тем не менее, компания предлагает инвесторам практически полную вертикальную интеграцию в ЖРС при отсутствии собственных мощностей по добыче коксующегося угля (что частично компенсируется за счет собственных мощностей по коксованию и технологии PCI в доменных печах). После обвала цен на железную руду (бенчмарк) преимущества интеграции в ЖРС уже не столь очевидны, а вот цены на коксующийся уголь сохраняются на удивление устойчивыми, учитывая, что спрос на него довольно слабый, а проблемы с поставками носят временный характер. Уникальная бизнес-модель НЛМК, ориентированная на экспорт слябов для дальнейшей переработки в США и ЕС, сделала компанию чувствительной к недавно введенной 15%-ной пошлине на экспорт металлов во 2П21.

Оценка: консенсус и по спотовым ценам. НЛМК торгуется с консенсус-мультипликатором EV/EBITDA 2022П 3.3x против 3.8x у Северстали и собственного среднего 5-летнего значения 5.6x. Средний показатель EV/EBITDA в российском стальном секторе составляет 4.5x. По спот-ценам и текущему курсу рубля НЛМК торгуется с мультипликатором EV/EBITDA 4.7x и дивидендной доходностью 13%.

Краткая оценка финансовых показателей. НЛМК отчиталась о росте прибыли кв/кв: выручка – $4 560 млн (+10% кв/кв), EBITDA – $2 287 млн (+11% кв/кв), FCF – $1 114 млн (+29% кв/кв). Результаты оказались выше ожиданий рынка, а показатель EBITDA превысил консенсус-прогноз на 7%. Промежуточные дивиденды рекомендованы на уровне 13.33 руб./акция (что соответствует доходности в 6.1%), предполагая выплату 100% от величины FCF, в соответствии с дивидендной политикой. Предполагаемая дата закрытия реестра для получения дивидендов – 7 декабря.

Прогнозируем прибыль. За 3К21 компания получила самую высокую квартальную прибыль в этом году, предварительно мы прогнозируем EBITDA за 4К21 на уровне $1.6 млрд, а общий показатель за 2021 должен достичь $7.1 млрд (+14% к текущему консенсус-прогнозу Bloomberg). Наш базовый прогноз по EBITDA за 2022 составляет $5.0 млрд (-30% г/г), что обеспечит получение FCF в размере $2.8 млрд и дивидендную доходность на уровне 15%. Цикл в стальной отрасли вступил в новую фазу, и мы ожидаем снижения прибыли, если только цены на сталь не обретут второе дыхание на фоне сокращения производства в Китае и мирового энергетического кризиса.Лобазов Андрей

«Атон»

НЛМК: инвестиционный кейс. У НЛМК нет сильных специфических для компании катализаторов в краткосрочной перспективе. Тем не менее, компания предлагает инвесторам практически полную вертикальную интеграцию в ЖРС при отсутствии собственных мощностей по добыче коксующегося угля (что частично компенсируется за счет собственных мощностей по коксованию и технологии PCI в доменных печах). После обвала цен на железную руду (бенчмарк) преимущества интеграции в ЖРС уже не столь очевидны, а вот цены на коксующийся уголь сохраняются на удивление устойчивыми, учитывая, что спрос на него довольно слабый, а проблемы с поставками носят временный характер. Уникальная бизнес-модель НЛМК, ориентированная на экспорт слябов для дальнейшей переработки в США и ЕС, сделала компанию чувствительной к недавно введенной 15%-ной пошлине на экспорт металлов во 2П21.

Оценка: консенсус и по спотовым ценам. НЛМК торгуется с консенсус-мультипликатором EV/EBITDA 2022П 3.3x против 3.8x у Северстали и собственного среднего 5-летнего значения 5.6x. Средний показатель EV/EBITDA в российском стальном секторе составляет 4.5x. По спот-ценам и текущему курсу рубля НЛМК торгуется с мультипликатором EV/EBITDA 4.7x и дивидендной доходностью 13%.

459

Читайте на SMART-LAB:

USD/JPY у 160: рынок проверяет предел прочности иены

Четверг на валютном рынке снова стал днем нефти, в то время как макростатистика отошла на второй план. Рынок активно переоценивает не текущую...

18:36

Пять акций на весну 2026 года

Павел Гаврилов Российский рынок начал 2026 год в плюсе: Индекс МосБиржи прибавил почти 4%. Главные драйверы роста прежние: снижение ставки,...

18:40

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания