SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ТМК - покупать на коррекции - подтверждение рекомендации

- 05 сентября 2017, 17:41

- |

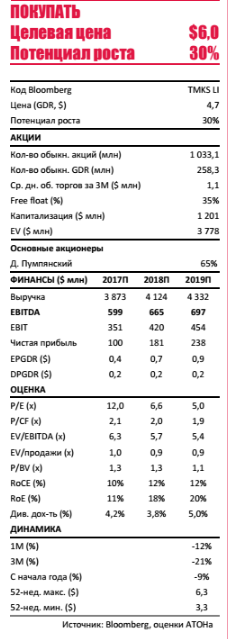

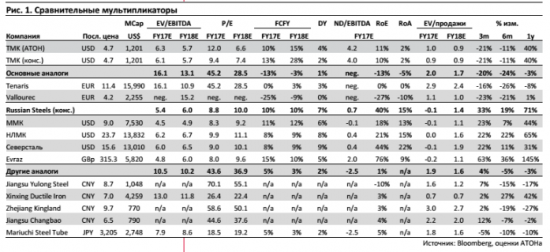

Акции ТМК обвалились более чем на 12%, после того как ее финансовые результаты за 2К17 напомнили рынку, насколько они чувствительны к растущим ценам на сталь и волатильным продажам труб большого диаметра. Мы считаем, что ралли в ценах на сталь в Китае вряд ли окажется устойчивым в долгосрочной перспективе, поскольку внутреннее предложение растет, в то время как результаты российского дивизиона ТМК должны улучшиться в 4К17, т.к. компания переложит рост затрат на сталь на своих конечных потребителей. Мы прогнозируем, что показатель EBITDA группы за 2017 вырастет на 13% г/г до $599 млн на фоне разворота в американском дивизионе. Мы также ожидаем, что сокращение долговой нагрузки продолжится, и соотношение чистый долг/EBITDA на конец 2018 составит 3.6x, что должно привести к переоценке акций. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по ТМК, которая торгуется с мультипликатором EV/EBITDA 2018П равным 5.7x против 15.2x у Vallourec и 10.9x у Tenaris, и предлагаем использовать текущее снижение как возможность для покупки.

Отставание из-за растущих цен на сталь и американских санкций

Акции ТМК упали более чем на 12% с момента публикации ее финансовых результатов за 2К17, поскольку, на наш взгляд, снижение рентабельности российского дивизиона на 5 пп напомнило рынку, что финансовые показатели компании очень чувствительны к росту цен на сталь и волатильным объемам продаж труб большого диаметра. Результаты оказались слабее ожиданий и привели к снижению рынком прогнозов на 2017. Также есть обеспокоенность, что новые американские санкции могут повлиять на поставки труб большого диаметра государственным нефтегазовым компаниям и неблагоприятно сказаться на прогнозе по продажам для ТМК. Мы считаем, что последний фактор сейчас оказывает давление на акции.

Ралли в ценах на сталь в Китае вряд ли окажется устойчивым

В нашем отчете по российскому стальному сектору Снижение рекомендации по сектору до ДЕРЖАТЬ мы отметили, что ралли в ценах на сталь в Китае начинает сходить на нет. Хотя после недавних аварий у Benxi и Xinxing могут наблюдаться новые спекулятивные скачки в ценах, рост производства (74 млн т в июле), восстановление запасов арматуры и смешанные сигналы со стороны рынка недвижимости предполагают разворот. Потенциал роста внутренних цен сохраняется, однако строительный сезон приближается к концу, и мы ожидаем, что ТМК сможет переложить рост цен на сталь на конечных потребителей (обычно это случается с лагом в три месяца), и это найдет отражение в результатах за 4К17-1К18.

Восстановление финансовых показателей американского дивизиона впереди

Показатель EBITDA американского дивизиона за 2К17 продемонстрировал рост более чем в два раза в квартальном сопоставлении до $21 млн на фоне увеличения продаж сварных труб и роста цен (выручка на тонну выросла на 11% кв/кв). Мы ожидаем, что рост финансовых показателей продолжится и прогнозируем EBITDA за 2П17 на уровне $76 млн, что предполагает увеличение в 2,5 раза п/п на фоне стабильных цен на нефть, роста числа буровых установок (на настоящий момент — 943, +43% с начала года) и снижения запасов. Прибыль по EBITDA в размере $106 млн в 2017П вместо убытка $72 млн в 2016 в дивизионе США должна с лихвой компенсировать слабую динамику российского подразделения ТМК мы ожидаем, что годовой показатель EBITDA группы вырастет на 13% г/г до $599 млн.

Оценка справедлива, снижение долговой нагрузки продолжится

По нашим оценкам, ТМК торгуется с мультипликатором EV/EBITDA 2018П равным 5.7x, с существенным дисконтом к своим непосредственным аналогам Vallourec (15.2x) и Tenaris (10.9x). Согласно консенсус-прогнозу, ТМК торгуется с премией 2% к среднему показателю по российскому стальному сектору, что ниже исторического среднего значения премии (10%). Учитывая, что на акции ТМК приходится около 40% ее капитала ($1,2 млрд), а на чистый долг 60% ($2,5 млрд), акции ТМК, на наш взгляд, являются ставкой на стабилизацию нефтегазового сектора с высокой бета. Мы ожидаем, что снижение долговой нагрузки продолжится и полагаем, что соотношение чистый долг/EBITDA на конец 2018 составит 3.6x, что должно привести к переоценке акций.Атон

7 |

1 комментарий

Вы понимаете смысл написанного?

- 06 сентября 2017, 09:18

Читайте на SMART-LAB:

Среда разработки торговых роботов. Видео

В этом видео разбираем, как установить Visual Studio Community для разработки торговых роботов в OsEngine.

Пошагово показываем установку Visual...

18:41

ПАО «АПРИ» успешно разместило выпуск биржевых облигаций серии БО-002P-13

ПАО «АПРИ» успешно разместило выпуск биржевых облигаций серии БО-002P-13

Книга заявок закрыта 20 января 2026 года в объёме 2,7...

15:13

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания